2014年以來,國際油價持續低迷,油田服務市場嚴重萎縮,至2016年降到谷底。2017年,隨著全球宏觀經濟轉暖,油價企穩回升,石油公司擴大油氣勘探開發投資,石油工程技術服務行業逐漸復蘇。

2018年,將延續這一發展趨勢,油田服務市場規模擴大,工作量和服務價格都會增長。

附表1:2017年上半年國際主要油田服務公司收益對比(億美元)

一、2017年油田服務市場走出低迷,明顯復蘇

2017年,國際油田服務市場明顯復蘇,預計全年市場規模達到2573億美元,比2016年增長17%。影響這個市場的主要因素是:世界經濟,國際油價,石油公司投資。

全球經濟:從2016年四季度以來出現復蘇,投資/貿易/制造等經濟活動加快,油價回升,大眾商品價格上漲,需求旺盛。國際貨幣基金組織(IMF)預測,2017年全球經濟增長率3.5%。

國際油價:國際能源署(IEA)的石油市場報告指出,2017年宏觀經濟回升帶動石油需求穩定增長,全球石油消費為9763萬桶/日,將比上年增長1.6%。預計2017年國際原油平均價格WTI原油達到50美元/桶,布倫特原油55美元/桶。

石油公司投資:巴克萊投資銀行《2017年全球油氣勘探開發投資報告》預計,石油公司按50-55美元/桶的原油價格作投資預算,全年石油勘探開發投資總額為4045億美元,較上年增加7.3%,這預示油田服務工作量增加。

附表2:海外油服市場規模(億美元)

二、2018年油田服務市場繼續向好,量價雙升

展望2018年,影響全球油田服務市場的上述三大因素繼續向好。

全球經濟復蘇關鍵看美國,中國和新興經濟體。美國經濟在特朗普政府“美國優先”方針指導下,采取減稅/投資回歸/增加就業/發展基礎設施建設等一系列政策措施,刺激經濟發展,加上龐大的經濟/能源基礎和科技優勢發力,2018年經濟增長率有望超過3.1%。中國在“十九大”后新時代特色社會主義思想指導下,決勝“小康社會”,投資/外貿/內需等各項經濟要素繼續向好。加上“一帶一路”和“共商共建共享”外向型經濟推動,經濟增長率有望達到6.7-6.9%。印度可能達到7.3%。歐盟和日本也有所增長。所以,IMF預測2018年全球經濟有望增長3.6%。這里有兩個重要因素:一是,中美兩大經濟體具有很大互補性,最近又簽了2535億美元貿易大單,美國增加對中國LNG出口,中國增加對美油氣投資;二是朝核問題東北亞局勢穩定和中東和平維持不出意外,全球經濟增長就可預期。

國際原油價格上漲,取決于全球經濟復蘇和需求旺盛。預測2018年,全球原油需求上升1.7%,達到9900萬桶/日。沙特和俄羅斯兩個石油生產巨頭限產協議延續至2018年,平均油價有望上升3-5美元/桶。2018年預測,WTI原油53-55美元/桶,布倫特原油55-58美元/桶。

國際石油公司將擴大投資規模,增加作業需求。根據IHSMarkit公司預測,2018年全球上游油氣勘探開發投資將恢復到4220億美元,比2017年增長11%。2021年增加到5470億美元。北美,尤其是美國頁巖油氣的勘探開發是投資增長的主要地區。依次是亞太/中東/拉美/俄羅斯獨聯體地區。石油公司更加注重高效勘探。未來幾年投資將穩步增長。只要國際油價穩定在50美元/桶,深水項目的低成本,高產量就具備較強的競爭力。石油公司在投資組合中,優選成本低,回報快的項目,積極布局影響長遠的天然氣和LNG資源項目,減少高成本油砂項目。這是今后幾年石油公司的投資方向,值得關注。

附表3:海外石油公司勘探開發投資預算(億美元)

三、關注油田服務市場變化

隨著石油公司投資策略和對技術/成本的要求變化,油田服務行業在低油價階段的這幾年,度過了艱難時期,也發生了深刻調整/重組/降本增效,逼迫自己加強管理,提升技術。2018年,油田服務市場雖然在恢復,但國際油價仍然處在較低水平;石油公司投資仍然謹慎,油田服務市場規模仍然未到達2014年以前時期的水平。且有以下幾點變化:

1. 非常規油氣勘探開發成為油田服務重要市場。

北美的加拿大/美國/墨西哥是頁巖油氣開發熱土。產量上升很快。油價在40-45美元成為頁巖油氣盈虧平衡點。以美國二疊紀盆地為引領,投資強勢回歸,2017年投資預計上升38%,預計未來10年,美國非常規油氣產量將增長80%。隨著美國政府減稅,石油公司爭搶政策紅利。2017年,國際油公司在美國投資迅速增長。例如:

埃克森美孚:投資66億美元,收購二疊紀項目。

雪佛龍:增加73億美元,同比增長48%提升產量25%。

殼牌:每年增加20-30億美元,產量提升14萬桶/日。

中國在西南地區的重慶,四川,貴州,西北柴達木/卾爾多斯盆地都將增加投資勘探開發頁巖氣。

頁巖油氣開發,對壓裂技術,地下水資源保護,作業效率,成本控制要求高,對油服公司是一個考驗。

2. 海上油氣服務市場止跌回升,深水項目開始具備競爭力。

2015年以來,海上油田投資不斷下降。2015年和2016年投資下降12%和35%。預計2017年繼續下降20%。海上油田投資僅占總投資的13%,約為526億美元。海上服務市場作業量銳減,大批裝備閑置。據統計,2017年上半年:

鉆井平臺:停租445座;閑置390座;拆解10座;一半在工作。

海工支持船:在租3787艘;閑置1752艘;拆解38艘;供給量5530艘。

租金走勢(2014.6-2017.6):浮式平臺37萬美元-20萬美元;自升式17萬美元-8萬美元;三用船7750-21200美元/天;供應船8650-11500美元/天。租金都下降一半。

經過兩年多的調整,下半年開始回升。預計2017年海外海上鉆井承包服務市場規模為409億美元,比2016年增長5%。

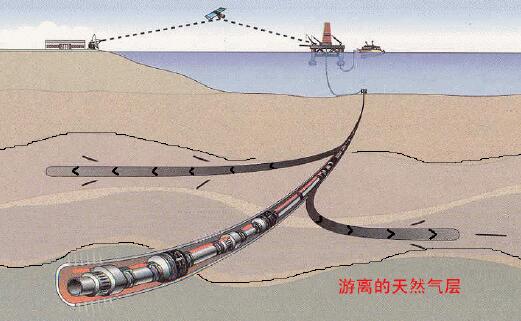

深水項目也逐漸適應中低油價,投資決策占年度項目的1/3。深水區域,包括東非/西非,南美東部,墨西哥灣,中國南海,澳洲大陸架等地區。2012-2016年,全球海域發現585個油氣田/儲量766億桶,具有很大潛力。深水項目盈虧平衡油價在50-55美元/桶。但由于資源國實施優惠稅收政策,單井產量高,規模大和技術創新,可使盈虧油價降到40-50美元/桶(例如巴西,圭亞那,塞內加爾深水區)。深水項目技術門檻高,受臺風/颶風影響,環境惡劣,也是油田服務公司難題。

3. 天然氣項目和回報快的石油項目將是油田服務中長期市場。

綠色低碳發展及長期低中油價(40-60美元/桶)成為油氣行業發展制約因素,也是投資決策依據。2010-2017年,石油項目的投資回收期逐漸縮短:石油項目為8年,天然氣為10年。低油價時期,使油公司盈利大幅下降,但維持了較好的現金流。埃克森美孚,雪佛龍,BP等大公司都在其投資組合中,選擇2-3年內能產生現金流的項目優先投資,加快資金回報。這也為油服公司保持了較大的作業市場。

美國/中國/印度這些大國都把天然氣(包括頁巖氣)放在重點。石油公司也把它作為長遠布局。在低油價時期,紛紛出資收購天然氣項目。未來5年,天然氣產量將成上升趨勢,BP公司預計2021年天然氣產量占其總產量55%以上。

4. 關注國際油田服務公司的戰略發展動向。

隨著油價上升,市場回暖,斯倫貝謝,哈里伯頓,貝克休斯,威德福,國民油井,越洋鉆探,TechnipFMC等國際油服公司啟動閑置設備,招聘人員,提升服務價格,推動技術研發,通過結盟合資,擴大市場份額。2017年上半年發生的幾點動向值得關注:

(1) 瞄準深水市場,搶占先機。

斯倫貝謝和越洋鉆探公司簽訂協議,為后者在墨西哥灣管理隔水管,提供超深水鉆機全套解決方案。越洋公司剝離了15座淺水平臺,收購了挪威一家海上鉆井公司,從而獲得挪威國家石油公司在北海多份深水合同,并且增加7座深水平臺,專注于發展深水技術和超深水市場。TechnipFMC與埃克森美孚,挪威國家石油公司,殼牌簽訂了圭亞那,北海,墨西哥灣的EPCI合同,擴大在深水市場份額。

(2) 通過合資結盟,補充技術短板,擴充市場。

斯倫貝謝與威德福成立合資公司OneStim,為北美陸上非常規資源開發提供極具競爭力的水力壓裂服務。此舉,補充了斯倫貝謝產業短板,威德福也擴大了市場。國民油井公司和沙特阿美在沙特成立合資公司,提供陸上鉆井及設備售后服務。威德福和納伯斯工業公司成立聯盟,在美國提供高效的綜合鉆井解決方案。哈里伯頓與TrendsetterEngineering和C-innovations成立聯盟,為墨西哥灣的客戶提供海底液壓修井技術。

(3)新貝克休斯數字化與縱向一體化成為油田工程技術服務的一種發展趨勢,引領油田服務行業走向大數據時代。

2017年7月,貝殼休斯與GE完成合并成立合資公司BHGE(BakeHuges,aGEcompany),成為全球第二大石油工程技術服務公司,也是全球第一家全數字化油氣工業公司。是通用電氣集團內僅次于航空和電力的第三大業務部門。BHGE統轄上游,中游,下游,工業和數字化五個板塊,提供一體化油田產品/服務/數字化解決方案,在價值鏈的每個環節實現成本和風險最小化。其中,獨立的數字化板塊是BHGE的最大亮點。將通用電氣的數字化技術跨物理界限應用,利用Predix工業互聯網操作平臺打通數據信息之間的壁壘,連接“物理”與“分析”兩個領域,形成互動,向設備定制化方向前進。將材料技術工程技術跨行業界限利用,把航空和醫療健康產業上的技術和材料應用到油氣技術裝備上,使BHGE大規模提升產品技術優勢。例如,通用電氣為波音777飛機引擎制造的GE90-115B型發動機應用于天然氣液化工序,市場反饋極好。

針對斯倫貝謝的橫向一體化,新貝克休斯提出縱向一體化發展戰略,形成油氣資源從勘探/生產到終端加工/利用的全產業鏈,將目標客戶鎖定為中小型勘探開發公司,在大型國際石油公司和國家石油公司以外的市場上與斯倫貝謝形成差異化競爭。

附表4:新貝克休斯與斯倫貝謝一體化戰略比較:

5. 新時代油田服務行業發展趨勢

(1)發展數字化業務,適應工業大數據時代。

數字化技術已率先進入第三產業的消費/娛樂/輕資產生產領域。而重資產工業企業正處于產品/設備/服務升級階段,油田服務產業的技術/產品/服務首當其沖。未來十年,數字化業務將迅猛發展,這是油田服務企業在市場競爭中的必然選擇。

(2)商業模式創新,實現差異化發展。

油田服務企業的現有商業模式大致有四種:一是與國家石油公司同處于一個集團內(例如中國),將上游業務各道工序進行總包或分包;二是與石油公司是完全獨立的兩個法人,業務通過招標-承包合同實施,這是國際大油公司通常采用的模式;三是與石油公司合資成立一個子公司,由子公司完成油田作業任務;四是與石油公司結成戰略聯盟,業務同等優先。無論哪種模式,都是作業者(油公司)主導的采購型模式,油田工程企業處于被動承包。油價高時作業費率高一些,油價低時作業費率往下壓,導致利潤率越來越低,發展乏力。

以新貝克休斯和斯倫貝謝為代表的行業巨頭,提出結果驅動型承包模式,使油服企業發揮主動性,提高參與度,從而擴大盈利空間。盡管大型石油公司對一體化服務持保留態度,但中小型油公司愿意嘗試這種新的合作模式,而且可以將對象油氣田作為一個合資項目共同開發,利益/風險共享/共擔。這樣,油服企業可以對油氣田全生產命周期負責。新貝克休斯和斯倫貝謝的兩種商業模式針對不同目標客戶,形成差異化競爭,各自都取得最大商業利益。這種商業模式的創新,很值得我國油服行業學習或借鑒。

參考資料來源:1,有關油服公司2016年年報;

2,《國際石油經濟》2017年第9,10期;

3,《上海油氣》2017年第11期。

(2017年12月10日完稿)

(本文作者:中國海洋石油總公司原副總經濟師 張位平)

【中國能源網獨家稿件聲明】 凡注明 “中國能源網”來源之作品(文字、圖片、圖表), 未經中國能源網授權,任何媒體和個人不得全部或者部分轉載

責任編輯: 中國能源網