真沒想到,美國人的貿易戰,會發展到如此嚴重的程度。

先是3月22日,特朗普簽署備忘錄,計劃對約500億美元中國進口商品征收25%關稅。接著是4月16日,美國商務部部長羅斯宣布,因“違反”美國政府制裁禁令,中興通訊將被禁止從美國市場上購買零部件產品,期限長達7年。

這個消息一出來,整個通信領域、半導體領域都為之震驚,A股大幅震蕩。就連《人民日報》,也痛心疾首的發布評論:核心技術靠化緣是要不來的,也是花錢買不來的。

其實,美國人早就已經不是第一次這么干了,大家真得醒醒了。類似情景,早在2014年,在汽車行業就發生過,當時的輪胎“雙反案”,引起的風波一點也不亞于今天。2014年11月24日,美國商務部就曾發表聲明,認定中國輸美輪胎享受不公平政府補貼,對中國的輸美輪胎征收反補貼關稅。可是,4年過后,整個中國汽車產業已經完全不同。如今的汽車領域,已經成為中國極少數能夠用來反制美國的產業。

你看,美國開打貿易戰不久,剛剛宣布對中國進口商品征收25%關稅,中國反應很快,馬上就采取反制措施,對美國農產品、汽車等領域采取加征關稅措施,稅率為同等的25%。注意,汽車這個產業,之前幾年還是美國主導,被其卡住咽喉,如今中國人竟然能拿汽車產業來做反制措施,這個底氣,到底在哪?原因就在于,第一,中美貿易摩擦,對中國汽車產業幾乎沒什么影響,而對美國,卻失去了中國這個全球最好的市場。第二,就在短短4年時間里,中國的新能源汽車產業,已經飛速崛起,今非昔比。

之前我們分析過,在整個產業鏈最重要的動力電池領域,中國的寧德時代已經成為全球第一。同時,在核心的電池材料領域,杉杉股份等企業,也已成為第一,擺脫了對美國、日本的依賴。為什么說新能源汽車產業,是扭轉中美汽車工業格局和地位的重要突破口?因為,在中國汽車行業,長期以來最大的瓶頸就在于發動機技術。中國在發動機制造方面,大幅落后于德、日、美,長期受制于人,很難實現突破超越。因此,中國大力發展新能源汽車的核心產業邏輯,就在于,繞過發動機的限制,實現在汽車產業百年一遇的彎道超車機會。一旦動力電池和電池材料領域實現突破,整個產業格局就會劇變。

讀懂這個,你才能理解這次貿易戰背后,更大格局的戰略選擇:中國為什么不惜代價,對新能源汽車產業持續巨額補貼。讀懂這個,你才能理解今年的《政府工作報告》:加快制造強國建設,重點發展幾個產業:集成電路(也就是這次中興事件的核心,芯片產業)、第五代移動通信、飛機發動機、新能源汽車、新材料。在報告中,將新能源汽車車輛購置稅優惠政策再延長三年。讀懂這個,你才能明白,為什么證監會在IPO上會審核中,最早放行的一批獨角獸,會來自手機和汽車產業:先是富士康,再是寧德時代。

可以說,在新能源汽車這個領域,以及核心的鋰電池領域,中國已經突破了美日等國家的市場壟斷和技術封鎖,完全不用再看美國人、日本人的臉色。鋰電池這個領域,最早誕生在美國,后來在日本成長壯大實現商業化,最后,短短幾年之間就已被中國趕超。接下來,馬上就是完爆。

根據澎湃新聞的消息,2017年4月17日,英國基準礦業情報總經理西蒙?摩爾斯在接受BBC采訪時認為,中國鋰電池行業正成為世界第一。中國鋰電池的產能,將在2020年占據全世界的62%。

之前,我們對動力電池領域的全球第一寧德時代做過兩篇深度分析,今天,我們再往寧德時代的上游看一步,來研究一下電池材料領域。在電池材料這個領域,綜合規模排名全球第一的是杉杉股份。今天,我們就以它入手,來分析一下整個電池材料環節的投資邏輯,以及財務特征。這,是優塾投研團隊關于新能源汽車產業鏈的第8篇研究報告。

從西裝企業到新能源汽車材料,這個轉型好危險,但是沒想到竟然做成了

到了1996年,杉杉股份成為國內服裝行業首家上市的規范化股份公司,那個時候,杉杉在我國的西服市場占有率曾經達到破天荒的37.4%。“杉杉牌西服,不要太瀟灑。”這是央視歷史上第一句服裝廣告,上世紀九十年代初幾乎人盡皆知。

可是,危機,總是在行業最高點的時候降臨。在一片光鮮亮麗之下,其實暗藏讓風險。當時杉杉西服賣得好,是因為那個年代商品短缺,而到1997年亞洲金融危機后,整個服裝市場,逐漸由賣方市場轉為買方市場,變成一片紅海。盡管已經是西裝這個賽道上絕對的龍頭,但是,鄭永剛認為:快完蛋了。他很焦慮:盡管1997年是中國服裝產業最火爆的年份,但是,一旦市場開放,進口品牌進入國內市場,這個賽道必死。同時,西裝這個領域,在整個紡織服裝領域,也并非很安全的賽道。唯一能做的,只有轉型。

1999年,鄭永剛的人生遇到了一次重大轉折——他偶遇了一個新賽道,剛剛興起的產業:鋰電池。鋰電池,是化學電源的一種,這個產業最早是鉛酸電池,產業化使用已有150余年,后來是鎳鎘電池,1956年實現商業化。到上世紀90年代初,鎳氫電池一度異軍突起。接著是1990年,索尼開發出以碳基材料為負極電極材料的鋰離子電池,直到今天,鋰電池已經爆炸式成長,成為消費電子、新能源汽車的核心部件。當年,鄭永剛面臨兩個轉型選擇:一個是房地產,一個是鋰電池。那時候房地產也很火熱,成為房企大軍的一員,似乎也不錯。鄭永剛猶豫半天,還是覺得技術更重要,于是,硬著頭皮選擇了鋰電池這門苦生意。

1999年5月,杉杉與鞍山熱能研究院簽署合作協議。杉杉以資金、鞍山熱能研究院以“中間相碳微球”項目技術,共同投資成立杉杉科技。這是我國當時唯一的碳素研究所,其“中間相碳微球”是國家863項目,2001年正式投產。此后,這個項目終結了日本企業對鋰離子電池負極材料的壟斷。在剛剛進入鋰電池行業的時候,據鄭永剛事后回憶,“10個人里有11個說我瘋了”。

當時,我國的鋰電池領域幾乎一片空白,世界上的鋰電池行業被日本壟斷,并且,這家研究也正面臨瓶頸,此前撥的1700萬科研經費用完了,但成果還沒有完全達到課題的要求。鄭永剛決定出資支持研究,做鋰電池材料。2001年,手機市場的活躍,推動國內鋰電池行業進入快速成長階段,日本逐步失去了在鋰電池行業的壟斷地位,我國第一批鋰電池企業比亞迪、比克、力神等開始出現。那段時間,鋰電池行業的增速高達30%。發展這么快的市場,干還是不干?

鄭永剛拍板:干!于是,杉杉在上海浦東開始建設生產線,專攻鋰電池負極材料。雖然行業一片紅火,但其實,當時負極材料不是你想干,想干就能干。這個領域的布局,一虧就是8年。虧到什么程度,據鄭永剛描述:“虧的一塌糊涂,當時董事局8個人,7個反對。”就是這種情況下,還是堅決轉型——因為,如果不轉型,繼續做西裝,那么生意會很難做。后來的事情,驗證了他們的判斷,如今在服裝這個賽道上的上市公司,比如喬治白、大楊創世、希努爾等,基本都淪為“殼”。如今,喬治白還作為殼公司在市場上四處飄,而大楊創世已被圓通借殼,希努爾則被雪松控股收入囊中。就算死,也得轉型。

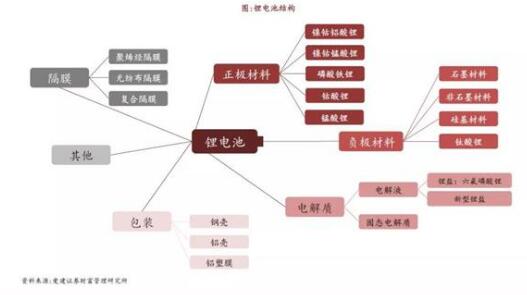

鋰電池的工藝,基本就分五大塊:正極、負極、隔膜、電解液、包裝。杉杉繼續咬著牙在這個賽道上布局——最早做負極材料,從2004年開始布局正極材料,生產鈷酸鋰。2006年,開始布局電解液。2007年,鋰電池行業迎來重大轉折點——iphone出現,蘋果開始逐漸成為手機行業老大,并推出了產業鏈捆綁的商業模式。

當時,蘋果綁定了一家中國電池企業,叫ATL。這家公司如今是世界第一的軟包鋰電池公司,我們之前分析過,它是寧德時代(CATL)創始人曾毓群的第一家創業公司。ATL正是杉杉股份的大客戶。依靠綁定ATL打入蘋果供應鏈,杉杉的鋰電池業務終于打開局面,開始盈利。

2014年起,鋰電池領域的又一個風口到來——新能源汽車的核心部件:動力電池。寧德時代在產業鏈上迅速崛起,直至今日已經趕超日本松下(特斯拉供應商),成為世界第一的動力電池企業。而杉杉股份,則選擇綁定CATL,為其提供負極材料。綁定下游的策略,終于讓它從一家做西裝的傳統企業,成為新能源汽車風口上的大玩家。截止2017年,做西裝出身的杉杉,居然已經進化成為全球電池材料領域的龍頭。據東興證券研報,其在正極業務中排名全球第一,負極材料排名國內第一,電解液業務國內排名前五。

電池材料五大塊,它占據了三個

杉杉股份的業務,包括鋰電池材料、服裝,以及新能源汽車產業鏈的相關投資布局,比如充電樁、電池PACK、分布式光伏等。

2015年到2017年,杉杉股份收入43.02億、54.75億、82.71億;歸母凈利潤6.65億、3.3億、8.96億;經營性現金流為-2.58億、-5.78億、-3.81億;毛利率為23.87%、21.66%、25.39%。

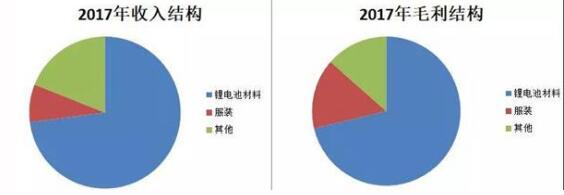

它的業務中,最大的一塊為鋰電池材料業務,2017年占收入的72.98%,占毛利的71.28%。

鋰電池材料的幾個部分——正極材料、負極材料、隔膜、電解液、包裝。其工藝大致配比,為2份正極+1份負極+0.9份電解液。電池材料的上游,為各種金屬資源,如鋰、鈷、鎳,下游為消費電子、新能源汽車兩大領域。

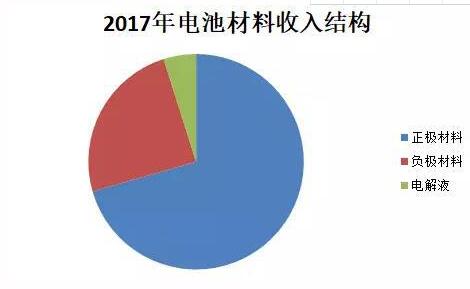

在材料領域,杉杉股份占據三大板塊:正極、負極、電解液。

2017年,其正極材料占比70.56%,產銷規模全球第一;負極材料占比24.55%,產銷規模國內第一;電解液占比4.87%,國內也能排在前五。在電池材料領域的綜合規模,排名全球第一。

其實,在電池材料這個領域,早期一度是被日本人壟斷的。在2010年左右,中國完成了核心原材料的全部國產化,如正極材料、負極材料、電解液、銅箔、隔膜等,一些終端產品也基本在中國完成了本土化。原來依賴于進口的日本材料、美國材料,如今中國已經全部實現大規模量產。最早,中國的產品80%靠模仿,20%創新,從2012年開始,80%靠創新,20%靠模仿。如今自主創新的比例正在快速增加。最早,中國、韓國和日本呈三足鼎立之勢,現在日本的份額越來越低,中國的份額接近60%。如今,中國既是全世界鋰離子電池最大的消費市場,也是鋰離子電池產業鏈最集中,產量最大的市場。

電池材料產業鏈拆分來看,規模和成本是核心護城河

要把杉杉研究清楚,必須著眼更廣,來看看電池材料這條產業鏈。這個領域,可以劃分為4環:第一環為資源;第二環為化合物,如鈷鹽;第三環為前驅體;第四環為材料。這四環的價格受資源價格影響,幾乎同步波動,但是注意,每個賽道中不同公司的毛利率差異較大。

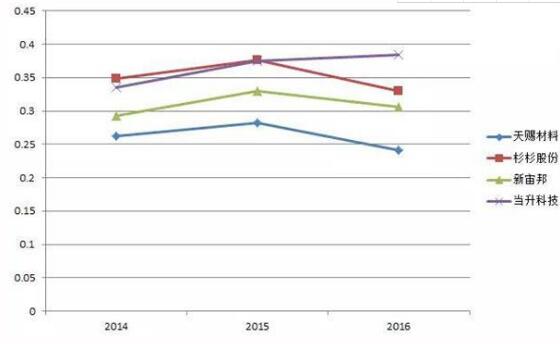

正極材料——杉杉股份,2017年正極材料業務的毛利率為24.8%,現有產能4.3萬噸;當升科技,2017年正極材料業務的毛利率為18.55%,現有產能1.6萬噸;廈門鎢業,2017年正極材料業務的毛利率為13.9%,現有產能1.7萬噸;

負極材料——貝特瑞,2017上半年年負極材料業務的毛利率為35.04%,產能約6萬噸。杉杉股份,2017年負極材料業務的毛利率為27.19%,產能6萬噸,電解液——天賜材料,2017上半年電解液業務毛利率為45.53%,2017年產能約4萬噸。新宙邦,2017年電解液業務毛利率為32.48%,2017年產能約3.6萬噸。杉杉股份,2017年電解液業務毛利率14.69%,2016年產能約3萬噸。

研究電池材料領域,對產品品質和成本,需要重點關注。產品品質的穩定和成本的降低,是整個產業鏈追求的目標,在這個領域,產品的生產中有一個指標叫直通率,就是:產品做出來就可以交貨。如果產品做出來質量偏弱,不能交貨要返工,那成本就成倍上升。

直通率靠什么來保障?人、設備、環境、原材料、評價分析這五個影響因素。目前電池的生產對潔凈度的要求向半導體生產的要求靠攏,一旦灰塵顆粒數超標,可能就會造成鼓包等質量問題。

對比之下,很明顯:在電池材料這條產業鏈上,誰的產能高、質量好、規模體量大、成本低,誰更能滿足下游客戶的需求,誰的毛利就可能更高——在這個領域,規模就是護城河。從產能方面來回看本案,下游需求越來越大,杉杉在產能擴張、資金投入上也必須加速。

目前,其月產100噸的寧鄉基地高鎳產線已經投產;寧夏石嘴山基地三元622/811交鑰匙工程年產7200噸共用產線也已投產;寧德一期項目每年可實現產能2萬噸成品、5000噸碳化、5000噸新型硅負極材料。

電池材料行業財務密碼,應收賬款、存貨

鋰電池材料的直接下游客戶,是動力電池和手機鋰電池企業,其最終銷售終端客戶,是蘋果、上汽、北汽新能源等公司,這些大佬話語權較強,所以會造成電池材料企業的一些獨特財務特征。直接上兩組數據,感受一下:

1)應收賬款

2014到2016年,杉杉股份的應收賬款為12.75億、16.19億、18.07億;占收入的比例為34.83%、37.64%、33.01%;賬齡一年以內的賬款占比為80.26%、80.11%、84.6%。

2014到2016年,天賜材料的應收賬款為1.85億、2.66億、4.43億;占收入的比例為26.17%、28.16%、24.11%;賬齡一年以內的賬款占比為97.71%、94.04%、94.75%。

2014到2016年,新宙邦的應收賬款為2.22億、3.09億、4.86億;占收入的比例為29.3%、33.05%、30.56%;賬齡一年以內的賬款占比為93.25%、96.96%、99.22%。

2014到2016年,當升科技的應收賬款為2.09億、3.22億、5.12億;占收入的比例為33.55%、37.43%、38.37%;賬齡一年以內的賬款占比為96.36%、92.01%、94.67%。

2)下游動力電池廠商的應付賬款:

2014到2016年,寧德時代的應付賬款為3.85億、14.72億、31.73億;占營業成本的比例為59.78%、42.07%、37.88%。

2014到2016年,國軒高科的應付賬款為3.46億、9.23億、17.1億,占營業成本的比例為70.47%、61.57%、67.72%。

2014到2016年,沃特瑪的應付賬款為4.93億、15.2億、50.2億;占營業成本的比例為185.34%、110.87%、202.75%。

注意,我國三大動力電池從廠商的應付賬款均較多,寧德時代是占用上游賬款比例相對較少的一家。

3)存貨、發出商品

以存貨中的一處細節發出商品來看,這個科目代表企業對下游客戶的話語權:產品發出,但風險報酬仍沒有轉移,跌價損失仍由自己承擔,無法確認收入。杉杉股份在同行業內體量最大,但也存在少量發出商品,2014到2016年,鋰電池材料業務中的分期收款發出商品為3150.40萬、6351.02萬、5459.16萬。新宙邦存在發出商品,2014到2016年,發出商品為2371.98萬、3681.96萬、6317.55萬。同行業的當升科技、天賜材料無發出商品。

你看,雖然目前杉杉股份在電池材料領域的規模屬于業內第一,已經做到正極世界第一,負極國內第一,電解液國內前五,但其實,仍然需要繼續深耕,提升話語權。從電池材料公司的角度來看,提升話語權的路徑無非三種:

1)向下游布局,或加深客戶綁定;

2)向上游布局;

3)產業鏈相關領域布局,尋找新爆點。

這三條路,我們挨個來看。

上游VS下游VS新賽道

杉杉股份電池材料業務能做大,很大程度上源于和與下游ATL、寧德時代這類大客戶的綁定。由于這類客戶未來的產能擴張幾乎無懸念,那么作為供應商,只要杉杉的產能跟得上,未來業績規模的擴大也能看得見,但是,這還不夠。

鋰電池材料的最終銷售客戶為蘋果、上汽、北汽新能源等公司,這些公司話語權較強,它們會向上游擠壓零部件生產商如CATL、ATL等的利潤。作為零部件生產商,化解壓力的方法有兩種:

1)與下游整車廠合資;

2)向上游核心材料、資源布局。

此前我們有過詳細分析,行業前三的寧德時代(CATL)、松下、比亞迪,選擇的是前者,綁定下游整車廠,而如今被遠遠落下的國軒高科、堅瑞沃能則是選擇后者,布局上游電池材料。

作為電池材料企業,下游選擇綁定寧德時代,是比較好的選擇。并且,從2015年開始,杉杉開始沿著產業鏈下游延伸,從動力電池PACK、儲能,到新能源車運營。綁定下游還不夠,同時,為了擴大利潤,還必須繼續增加布局:向上游核心資源拓展。

鋰電池市場很大,競爭也很激烈。電池材料企業要想實現價值最大化,必須在產業鏈上有所布局。比如,正極材料的上游是碳酸鋰,電解液的上游是六氟磷酸鋰,杉杉在碳酸鋰、六氟磷酸鋰方面都有布局,因此可以控制原材料風險。

2017年7月13日,杉杉股份花費18億,參與洛陽鉬業定增,以3.82元/股的價格獲取4.7億股洛陽鉬業股份,占其總股權比例的2.18%。洛陽鉬業,是我國最大的鈷資源供應商,杉杉股份參與的這筆定增,正是洛陽鉬業用于償還此前收購銅鈷礦的借款,由于鈷價的飛漲,當前洛陽鉬業的股價已經超過定增價格一倍。這筆定增,可以看做杉杉向上游布局的一部分。

新能源汽車產業鏈上,還有哪些可能的布局點?

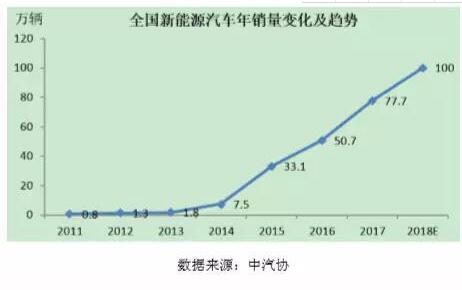

看完這個,我們再來看另外一條路徑:在產業鏈上尋找新爆點。根據中汽協數據統計,2017年我國新能源汽車實現生產79.4萬輛,同比增長53.8%;實現銷售77.7萬輛,同比增長53.3%。

整個新能源汽車產業的增長,在未來5年甚至更久的時間中,都較為確定(盡管存在補貼額度等擾動因素)。賽道的選擇,很重要。未來,只要能一直在這個產業鏈里玩耍,總有一天能找到新的風口,賺到錢。

杉杉在新能源汽車產業鏈的相關領域,主要布局了5個賽道,分為兩大板塊。第一個板塊,包括LIC模組、充電樁、電池PACK、共享汽車業務,2017年收入5.45億,毛利率為7.17%,營收同比增長476.64%,分別來看這極快業務。鋰電池電容(LIC)模組——這是一種新型儲能裝置,相比普通電池,快速充放電、使用壽命長、充電時間短、耐受高低溫差,在交通、國防、能源等領域有廣闊的應用前景。

儲能領域,是重點布局領域。這個賽道,是一個比電動汽車更廣闊的市場,但這個市場還存在一個問題:經濟性尚未達到拐點。如果能將電動汽車市場與儲能市場相結合,則兩邊就都能超越拐點。如何將這兩個市場結合起來,將是接下來在產品研發、政策方面很值得研究的課題。

這個項目,由上海展梟進行,杉杉股份持股98.8%,擁有全國首條半自動LIC模組生產線,年產能約19萬只。鋰電PACK(合電池)——據前瞻數據庫,汽車鋰離子電池Pack 市場規模有望從2011 年25 億美元增至2020 年140 億美元,復合增速22%。

由控股子公司寧波利維能進行,杉杉股份持股98.42%,技術路線包括圓柱形和方形電池兩種,客戶為福汽新龍馬、江鈴集團,2017年銷售約1500套。

充電樁——

2017年在全國33個城市運營,建立城市快速充電站。

共享汽車——

“駕唄”平臺,在廣州、深圳、上海、長沙等七個城市,單車日均出租率為25%,在華南廣州市場排名第一,2017年進入Pre-A輪融資。

第二個板塊,主要為分布式光伏電站和儲能業務,2017年收入8.49億,毛利率為15.89%,營收同比增長38.73%。

分布式光伏——

由子公司尤利卡進行,杉杉股份持股90.04%,總計開發150MW,累計開發109.48MW,主要分布于浙江省,2017年營收9.71億,凈利潤5710.28萬。

注意,在這5個領域都屬于相對新興的賽道,具備增長前景,但目前都還沒有出現超級巨頭和壟斷格局。對于杉杉股份來說,未來的增長點,很可能就藏在這5個不起眼的業務中。其中,需要重點關注的,是分布式光伏業務,其在這塊業務上營收體量較大,接近10億。

關于這塊業務,必須多說幾句——分布式光伏,是我國新能源結構調整中的重點,其占用土地資源少,輸電成本低,還能衍生出光伏扶貧、農光互補等應用模式,目前行業增速極快。據國家統計局數據,2017年太陽能發電量同比增長57.1%,光伏發電量占全部發電量的比重由2016年的1.1%提高到1.8%。光伏發電中的分布式光伏,正是2017年主要的增長點,2017年新增分布式光伏裝機1944萬千瓦,裝機量同比去年增長3.7倍。

目前,我國光伏發電裝機結構中,分布式光伏裝機量占比約為15%,遠低于國際上30%-40%的水平,因此未來幾年內,分布式光伏行業的增長都可以預期。

本案,杉杉股份的分布式光伏業務,還擁有一項國內唯一的技術——將IC工業廢片加工成太陽能電池硅片。注意,廢硅片成本比太陽能級單晶硅片低約25-30%,因此具有一定的成本優勢。綜上所有信息,本研究報告的研究邏輯如下:

1)新能源汽車行業長期增長確定性高,之前我們研究過整車、內飾、鋰礦、鈷礦、動力電池等領域,今天研究的是電池材料領域。在這個賽道,比的就是產能和規模,誰的產能高、規模大,就能獲得更多的成本優勢。目前在電池材料領域,產能規模最大的,就是本案的杉杉股份。

2)電池材料這個賽道,下游面對的是下游電池廠和終端應用廠商,這些領域的玩家話語權都比較強勢,所以,電池材料領域的公司,必須和下游綁定、向上游布局,并且謀求產業鏈上新興賽道的布局突破。

3)目前,杉杉股份向上游布局,參與中國最大的鈷資源供應商洛陽鉬業定增,獲取其2.18%股權(從投資角度已浮盈一倍);同時,也在嘗試開辟新賽道——鋰電池電容模組、鋰電PACK、共享汽車、充電樁以及分布式光伏等。其未來營收的驅動力,很可能出現在這些賽道上,需要密切關注這幾個領域的市場格局。

4)按照慣例提示一下估值情況,杉杉股份當前動態市盈率為22倍,所屬板塊金屬非金屬新材料的平均市盈率為35.58,行業市值最高的為華友鈷業,動態市盈率為40.07。同賽道幾家公司來看,當升科技動態PE為46倍,天賜材料40倍,新宙邦37倍。

責任編輯: 江曉蓓