最近幾個月來中國市場傳統燃油車的量價齊跌明顯刺激了電動汽車的發展,電動汽車產量呈現出芝麻開花節節高的態勢。真鋰研究的數據顯示,2018年10月中國市場共生產電動汽車接近14萬輛,其中乘用車以12.1萬輛占比86.6%,而EV乘用車又以9.2萬輛占比65.7%;1-10月共生產電動汽車83.2萬輛,超過去年全年產量,其中乘用車以72.1萬輛占比86.7%。現在來看,全年超過120萬輛應該問題不大。

下面來看看10月份的裝機情況。

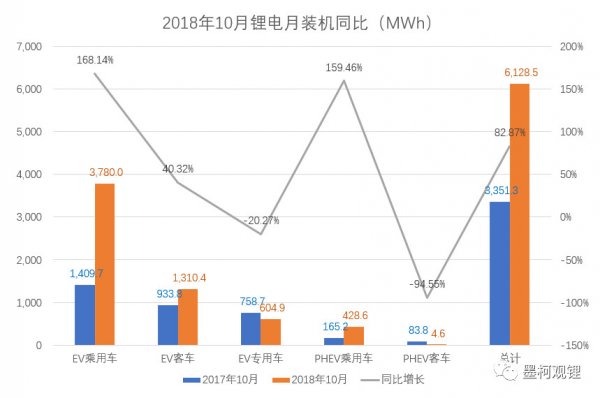

1、2018年10月鋰電裝機6.1GWh,同比大增82.9%,環比微增2%

真鋰研究的數據顯示,2018年10月中國電動汽車市場鋰電總裝機量達到6.1GWh,同比大增82.9%,繼續保持著極為良好的發展勢頭。增長的主要動力來自EV乘用車,該市場月裝機量達到3.78GWh,同比增長高達168.14%,是總體增幅的一倍;另外,需要提及的是,該市場裝機占總裝機量的比重達到61.7%,與對應的車輛產量占比差不多,意味著發展軌道的切換已基本完成,今后電動汽車產量增長與裝機量增長的發展將會大致同步。

10月EV客車市場裝機1.3GWh,同比增長40.32%,不到總體增幅的一半;EV專用車市場10月裝機604.9MWh,甚至同比下滑20.27%,表明這兩個市場依然處在深度調整期。PHEV客車市場10月裝機只有4.6MWh,處于可有可無的境地。PHEV乘用車市場10月裝機428.6MWh,同比增長高達159.46%,依然走勢良好。

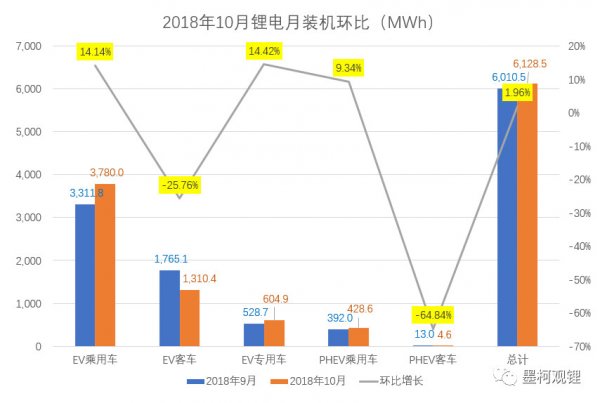

10月裝機環比微增1.96%,從下圖可以看到,環比增長主要來自EV乘用車市場,但增量基本上被EV客車市場下滑的量所抵消。

另外,10月鋰電裝機量的1.96%環比增幅顯著低于電動汽車產量16.8%的環比增幅,主要原因是EV乘用車市場中的微型車開始放量,這是集團采購市場回暖的標志。上個月的裝機分析中墨柯提到,這幾個月電動汽車產量的快速增長,集團采購可能是最主要、最直接的推動力,會集中體現在微型純電動乘用車、純電動客車和純電動專用車這3大細分市場,其中,純電動客車市場的下滑勢頭會明顯減緩,而另兩類車輛市場則將會有明顯回暖。10月產量增長最快的是EV專用車市場,生產了1.16萬輛,環比增長35.6%。

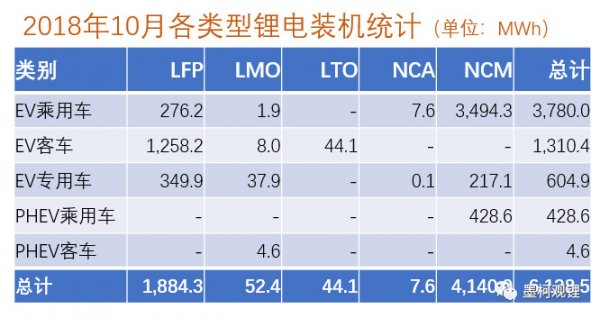

從10月各類型鋰電裝機情況看,本年度首次出現NCA三元電池裝機,不過只有7.6MWh的裝機量,主要用于EV乘用車。NCM三元電池裝機4.14GWh,占比67.6%;磷酸鐵鋰電池裝機1.88GWh,占比30.7%。從比重看,三元電池裝機占比繼續攀升。電池路線向三元轉移的趨勢至少在補貼政策沒有取消之前是確定性的,不可逆轉的。

從應用領域看,10月三元電池4.15GWh的裝機量(含NCA三元和NCM三元)中84.4%用于EV乘用車,這也占到了EV乘用車全部裝機量的92.4%;EV客車領域則沒有應用,這可能是路徑依賴因素所致;PHEV乘用車領域本月的裝機全部都是NCM三元電池。

在追逐高能量密度的大背景下,磷酸鐵鋰電池正在快速退出EV乘用車市場,該市場10月3.78GWh的裝機量中,磷酸鐵鋰電池僅以276.2MWh占比7.3%。路徑依賴的慣性使得EV客車市場1.31GWh的總裝機量中磷酸鐵鋰電池占到了96%之多,如果明年的Ekg指標要求進一步提升,磷酸鐵鋰要達標就更困難一些,EV客車市場的痛苦指數很難降低。

有些出人意料的是10月EV專用車市場磷酸鐵鋰電池以349.9MWh的裝機量大幅超越三元電池的217.1MWh,原因在哪里,需要進一步研究分析(可能是磷酸鐵鋰電池成本相對低一些的原因)。

從各形狀鋰電裝機情況看,10月份方形電池以4.61GWh占到了75.23%,在除了PHEV客車之外的其他4個細分市場,方形電池裝機量都遙遙領先于其他兩類電池。軟包電池以836.4MWh占比13.65%,其中76.7%用于EV乘用車。圓柱電池今年裝機應用的下滑勢頭之快讓人有些始料未及,10月份圓柱電池裝機占比11.12%,1-10月匯總起來是11.8%,去年全年是26.6%。從各形狀電池的裝機占比來看,今年1-10月軟包電池的市場份額和去年大體相當,而圓柱電池失去的市場份額基本上給了方形電池。

上表是真鋰研究整理的10月裝機20強統計。和以往大多數月份一樣,CATL和比亞迪的裝機量遙遙領先于其他廠商,二者合計市場份額一直穩定在64%上下,而且,這2家廠商的路線切換都比較成功,三元電池在各自裝機量中都占據了明顯多數(上表顯示,10月CATL三元電池占比71.8%,比亞迪是64.7%)。國軒高科排在第三位,但基本上還是依靠磷酸鐵鋰打天下。比克和孚能科技全部都是三元電池,天津力神基本上都是三元電池。上述6家電池廠合計市場份額80%(三元電池和磷酸鐵鋰電池各自的合計市場份額也都超過了80%)。總的來看,電動汽車電池市場的寡頭壟斷特征在逐步強化。

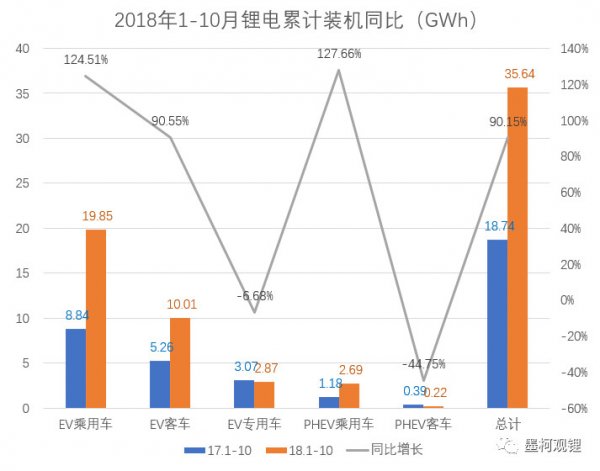

2、2018年1-10月累計裝機35.64GWh,同比大增90.15%

真鋰研究的數據顯示,2018年前10個月中國電動汽車市場累計鋰電裝機35.64GWh,與去年同期的18.74GWh相比,大幅增長了16.9GWh,增幅高達90.15%。其中,增長的最主要動力是EV乘用車市場,該市場裝機量同比增長了11GWh,增幅高達124.51%;EV客車市場的裝機量也有明顯增長,以10GWh同比增長90.55%。

從各細分市場的裝機占比來看,EV客車市場占比今年前10個月是28.1%,與去年同期基本相當;EV乘用車市場今年前10個月占比55.7%,與去年同期的47.2%相比,大幅增長了8.5個百分點。對于動力電池廠商而言,EV乘用車市場顯得越來越重要。

從各類型鋰電累計裝機來看,今年前10個月NCM三元電池以21.8GWh占比61.28%,去年同期的比重是49.7%;相對應,磷酸鐵鋰電池以13GWh占比36.6%,去年同期是43.2%。這幾年來,磷酸鐵鋰電池的裝機占比在持續快速下滑。

從應用領域看,磷酸鐵鋰電池裝機增長集中在EV客車市場,今年1-10月累計裝機9.6GWh,去年同期是4.8GWh;在EV乘用車市場,磷酸鐵鋰電池裝機量與去年同期基本相當,裝機占比則有大幅度下降;在PHEV乘用車市場,磷酸鐵鋰電池已基本退出,幾乎沒有裝機,而去年同期還有112.3MWh。

除了磷酸鐵鋰和NCM三元電池之外,其他三類電池——錳酸鋰(LMO)、鈦酸鋰(LTO)和NCA三元——今年1-10月的累計裝機量較去年同期均有所下滑,占比下滑更甚。

從各形狀電池裝機情況來看,今年1-10月方形電池以26.79GWh的裝機量占到了75.18%,這其中,超過一半用于EV乘用車市場,1/3多點用于EV客車市場。軟包電池以4.63GWh占據了13%的市場份額,在各個細分市場均有應用,其中63.7%用于EV乘用車市場。圓柱電池以4.22GWh占比11.83%,只在純電動市場有應用,其中77.3%用于EV乘用車市場。

從電池廠來看,今年前10個月CATL累計裝機14.7GWh,占據了41.28%的市場份額,高居榜首,雖然CATL基本上還是方形電池,但軟包電池明顯開始起量。比亞迪以8.4GWh占據了23.57%的市場份額,排名第二,全部是方形電池。累計裝機量超過1GWh的還有國軒高科、孚能科技、天津力神和比克,上述6家廠商合計市場份額達到80%,和10月單月情況差不多,較為穩定。

幾家主要的海外電池廠除了三星SDI之外今年都有裝機,但量都不大,其中LG化學實現裝機38.1MWh,松下是14.8MWh,被中國企業收購的AESC是9.1MWh。這里面,LG化學和松下都在中國建有生產工廠,而AESC的中國工廠尚在規劃中。三星SDI的西安工廠并未停產,依然在生產,不過產品主要供應大眾海外市場。

責任編輯: 李穎