3月6日,沙特為首的OPEC與俄羅斯為首的非OPEC國家聯合進行的OPEC+維也納會談,自2016年年底合作以來,首次未達成任何減產協議。3月7日,全球第一大原油出口國沙特發動石油價格戰搶占市場份額,國際原油震蕩中急劇下行。

原油價格戰下,新冠肺炎疫情的巨大沖擊力與破壞力開始凸顯,市場高度恐慌,過去一周見證了全球金融市場史詩級震蕩。全球第一大產油國美國面臨頁巖油危機誘發系統性風險的可能。

經濟周期下,全球能源格局可能重塑。美國頁巖油還撐得下去嗎?

1

困局

當前疫情是最大宏觀,而原油價格就是宏觀指標。疫情防控需求下,經濟活動顯著放緩,需求側利空不斷。

國際原油價格已大幅低于美國頁巖油的平均成本價,若油價長期維持在當前或更低水平,全球第一大產油國美國的頁巖油企業將面臨巨額虧損,破產潮在所難免,而美國頁巖油是美國石油產量的主力構成。這也是本次國際原油價格大跌后,美股的石油企業特別是上游從事石油開發勘探的企業大幅領跌的原因所在。

2008年金融風暴后,美股已走出10年長牛,美國作為全球金融霸主,資產泡沫越吹越大。美國持續10年的歷史低利率讓企業向投資者出售了創紀錄數量的債券,將美國企業債務總額推高至近10萬億美元,占整體經濟的47%。美國能源行業企業債存量規模達8043億美元,其中97%以上是原油相關。美國能源企業債中,高收益債(BB及以下)占比達31.2%,高于整體企業債市場的21.5%,美國能源企業信用資質普遍偏差。2020年開始美國能源企業債大規模到期,其中低評級占比較大。

由于石油生產行業初始投資巨大、回收周期長、對油價天然依賴,歷次油價暴跌后,能源企業債往往出現大規模違約。2015-2016年間,共有211.3億美元的能源企業債券發生違約,占能源行業高收益債的比重接近10%。

彼時,國家政策上,美國原油四十多年來首次放開出口;基礎設施上,美國國內管道建設打通頁巖油區塊原油出口通道,大幅降低運輸成本。此前,以頁巖油為主力構成的美國國產輕質原油在美國國內結構性過剩嚴重,兩大利好徹底扭轉了這一被動局面,美國輕質原油通過出口在國際市場獲得較好溢價。當前美國輕質原油已形成大幅出口亞太局面,沙特發動價格戰后國際油輪運價高漲,高昂的運價成本及低廉的石油價格下,美國輕質原油出口競爭力被擠壓。

彼時,國際油價雖也在低位運行但是總體下行速度較慢,頁巖油企業有較多時間應對。本次沙特價格戰疊加新冠肺炎疫情,國際油價急速下行,頁巖油企業反應時間短,財務風險驟然增加。

此外,成熟頁巖油企業前期已在2010年-2014年享受了高油價所帶來的充沛現金流;而2017年以來,國際油價雖有回升但總體一直處于60-70美元每桶區間,頁巖油企業普遍盈利不佳,為了提升產量近期又有不少新的活躍鉆機持續投入造成企業現金流高度緊張,違約風險一觸即發。

當前美國非金融企業債務壓力已達歷史最高水平,同時受新冠肺炎疫情沖擊,債務壓力將進一步加劇。近期由于美股持續暴跌,市場流動性顯著惡化,美元LIBOR-OIS利差升至2008年金融風暴以來最高點。危機之下,現金為王,美元指數持續攀升,流動性緊張愈演愈烈。

國際油價大跌下,美國頁巖油企業尤其是近年新進入的投機級企業財務靈活度不佳,難以承受收入下滑和融資成本上升的沖擊,可能面臨數個級別的評級下調,這些企業可能更傾向于采取債務折讓置換或債務重組,而這也將構成國際評級規則下的違約從而出現至暗時刻。一旦美國能源行業爆發大規模違約,可能成為新一輪美國企業債危機的導火索。

2

輝煌

過去呼風喚雨的OPEC影響力山河日下,新崛起的世界第一大產油美國已成為供給側最強大變量,回顧美國能源行業的歷史,會幫我們更好地理解全球經濟可能的變化。

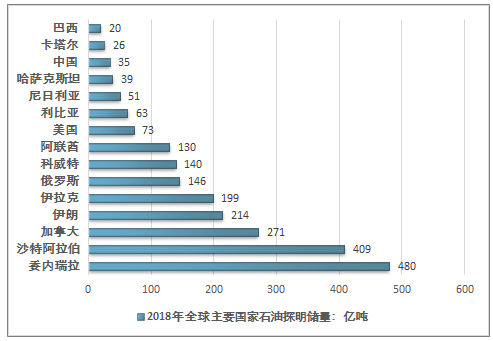

美國是全球石油工業的發源地,2018年數據顯示美國是全球排名第九的石油儲備國。

美國石油產量的第一個峰值出現在70年代中期,之后美國原油產量一路走低,在2008年達到了歷史最低值。其中的一大背景是80年代中期全球經濟進入大衰退,原油價格在2000年之前一直都處于低位運行態勢,美國戰略上傾向于采購海外低廉石油。

下圖顯示了按照購買力平價進行折算后的國際油價走勢。

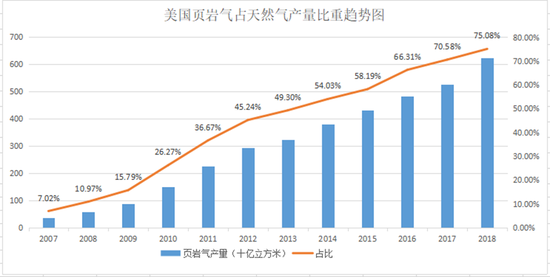

新世紀最先爆發的是美國頁巖氣革命,下圖顯示了美國頁巖氣從2007年起的高速增長。

2018年美國原油產量達到6.7億噸,而2008年美國原油產量為3.0億噸。

從石油技術來看,從上個世紀50年代開始,石油技術在三個方面取得巨大的進步,從而帶動石油開采的一個又一個高峰。第一個是60年代發展起來石油物探技術,伴隨信息革命大爆發,使得石油勘探儲量取得巨大的增長;第二個是鉆井技術發展,使得人們可以開采更廣區域的石油,比如海洋、大陸架的石油;第三個就是上世紀90年代逐漸發展起來的水力壓裂酸化技術,對儲層的改造,擴展了石油開發的儲層的界限。

但從專業上看,所謂頁巖油氣,并不是純粹頁巖的油氣,它包含三種儲層,分別是頁巖、致密砂巖、致密的碳酸鹽巖。相對于常規開采的油氣儲層,他們被稱為非常規油氣儲層,這些油氣以前也有發現,只是當時油價低,沒有更好技術,沒有經濟開發價值,因此這類儲層里的油氣儲量被稱為難采儲量。

2000年以后國際油價一路上漲,徹底告別了1990年代持續多年的萎靡不振,2008年7月國際油價達到147美元每桶的歷史頂峰,這一波長牛行情刺激了非常規儲層改造技術發展和開采井規模化。

石油上漲并不單純是市場供需導致,國際原油期貨是一種金融衍生品,投資者以機構投資者為主,國際資金對大宗商品的控制不容忽視。

2008年金融風暴后,國際油價一路暴跌至2009年3月的26美元每桶,此后V型反轉,油價在2014年10月前仍保持在80-100美元每桶的桶高位,這也是美國所謂頁巖油氣最輝煌的時刻。

3

大考

2014年沙特也曾發動價格戰,目標就是打擊OPEC以外的產油國。

油砂及海洋石油由于尚未進入規模開采期,同時生產工藝復雜、邊際成本高昂,被成功擠出市場。

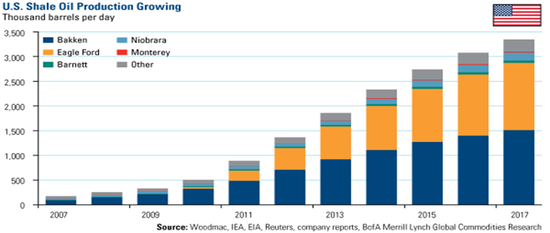

美國頁巖油此時已完成前期投資,成熟生產商部署了較多鉆機并已達產,規模效應明顯,因此擴大生產降低邊際成本成為唯一出路,這也是下圖美國頁巖油產量在2014年-2016年繼續保持增長的核心原因。

沙特2014年發起的價格戰讓美國頁巖油在兩方面競爭能力顯著提升:

一方面,美國單鉆井產能大幅提升,巴肯活躍鉆機數2014年下降后一直保持穩定,但產量卻持續增長,從2014年的400桶/日上漲至2019年的1400桶/日,平均產能提高了3.5倍。鷹攤地區活躍鉆機數也保持穩定,但平均產能也已提升至1300桶/日,2016年最高曾達到2000桶/日。這兩個地區基本上主需要鉆機數保持穩定,并不需要加大活躍鉆機數,產量都能夠有所提升。

另一方面,美國上游石油公司獲得政府支持,美國原油出口禁令被解除,同時美國國內管道瓶頸突破使得頁巖油運輸成本大降,美國原油出口大幅提升。由于美國頁巖油均為輕質原油,而美國煉廠受制于裝置配套約束,難以再提升對輕質原油的消費,頁巖油革命下美國國產原油的中、重質原油比例不斷降低,美國輕質原油結構性過剩下頁巖油難以獲得較好銷售溢價。出口政策的突破和物流管道的建設讓頁巖油得以沖擊國際市場。下圖即為美國1980-2018年原油進出口比例變化。

數據顯示,美國6大頁巖油產區的平均成本價為46.6美元/桶,成本最低的產區成本價為32.4美元/桶。這一成本是不包括運輸、倉儲、管理等費用的井口價。

相較于美國頁巖油氣居高不下的成本,沙特、俄羅斯在整裝大油田上具有突出優勢,沙特的格瓦爾油田是世界油田霸主,位于利雅得以東200公里,探明儲量達107.4億噸,年產量2.8億噸。俄羅斯的薩莫特洛爾油田則是世界第二大產量油田,位于西西伯利亞,探明儲量20.6億噸,年產量1.4億噸。得益于整裝油田的優勢,沙特、俄羅斯的井口價均在很低的個位數水平。

石油開采有自身客觀規律,頁巖油氣需要大量打井,大規模投資壓裂并且只能一次采油,過低的采收率及經濟性不佳是頁巖油氣的硬傷。經濟周期上升時,高杠桿率、股價持續繁榮以及高債務的持續刺激讓頁巖油氣的泡沫被美國華爾街越吹越大,但潮水退去時才知道誰在裸泳。這場經歷了幾輪擊鼓傳花的資本游戲也許迎來了落幕時刻,而這個導火索可能就是全球大流行的新冠肺炎疫情。

高杠桿是風險之源,美國能源企業尤其是頁巖油企業的股市泡沫和企業高債務危如累卵,可能成為風險策源地,嚴重性可能超乎想象。

4

走勢

本次國際油價大跌后,疊加新冠肺炎疫情這一最大宏觀的持續重磅利空,短短十天內美股四次熔斷,美聯儲采取了激進的貨幣政策,連續降息,向市場釋放流動性,美聯儲也是希望能幫助能源企業度過難關,防止能源企業債務危機的傳導。

低油價下,美國頁巖油企業的困境在疫情中可能被無限放大。今年是美國大選之年,特朗普面臨當前疫情大考,特朗普的初期答卷顯然并不讓人滿意,美股的四次熔斷也反映了美聯儲貨幣政策已不足以支撐市場期望。

當前,新冠肺炎疫情對石油需求端進行了無情的絞殺,國際航班紛紛停飛重挫航空用油需求,居家隔離削減了日常出行用油需求,各國紛紛閉關鎖國又限制了海運用油需求,國際油價短期內難有起色。

疫情持續的時間目前難以預測,市場普遍認為美國經濟已經處于擴張晚期,同時中國經濟也在進入新周期,新冠肺炎疫情誘發全球經濟進入新周期的風險正在快速放大。

新冠肺炎疫情對全球經濟的巨大殺傷力與破壞性已開始突顯,美國已宣布進入緊急狀態,預期美國的公共衛生政策以及財政政策將更加積極,以防范系統性風險及可能出現的經濟危機,同時美國也將準備介入全球原油市場份額之爭。美國頁巖油企業有望迎來更多利好政策,但是美國頁巖油企業的洗牌在所難免。

在需求側難有起色、金融市場危機重重之下,供給側美國、沙特與俄羅斯的博弈將成為未來一段時間最大看點。2018年全球原油產量46億噸,美國為6.7億噸,俄羅斯為5.6億噸,沙特為5.2億噸,三國原油產量達到全球原油產量的38%。全球原油市場的美俄沙三國殺時代將充滿更多變數。

面臨全球經濟衰退增大的風險,作為全球最大原油出口國的沙特和第二大產油國的俄羅斯短期對市場份額的爭奪可能會更為看重,同時沙特和俄羅斯擁有整裝大油田的突出優勢,作業成本遠遠低于美國頁巖油,國際油價快速走出低谷的希望不大。

但是石油作為大宗商品之王,從來不是單純的商業考量,而是金融、地緣及政治等多方角逐的戰場。

沙特、俄羅斯與美國的原油三國殺中,能源產品作為沙特與俄羅斯兩國出口總量的壓艙石,其全球市場份額及銷售價位尤為重要并關系國運,與兩國實現國際收支平衡、經濟景氣及國內政治穩定高度相關。油價閃電戰是沙特與俄羅斯可以承受的,但中長期的低油價對沙特、俄羅斯沖擊極大。

同時,沙特有新老交替以及政權穩定的需求,俄羅斯有中東戰略與反擊美國制裁俄氣、俄油的需求,而美國也不會輕易放棄能源獨立。

中長期三國都需要合適價位的油價與市場份額。

美國作為全球唯一超級大國,能源產品只是出口的一成左右,美國可以根據自身全球戰略需求動用金融、產業政策、外交及軍事等多方面的綜合手段來干預國際油價。然而,新冠肺炎疫情的演化可能成為最大變量。

如果新冠肺炎疫情在全球愈演愈烈并觸發經濟危機,當前世界經濟不能走出V型反轉,而是進入L型底部區間,出現經濟衰退,國際低油價可能持續數年,美國可能會被迫戰略性放棄頁巖油,全球第一大產油國地位難保。

中長期低油價局面下,隨著頁巖油不斷撤出市場及市場供需再平衡,以及全球經濟走出衰退,預計最早在2022年一個為期數年的高油價周期又將出現。同時,其他中東產油國可能面臨國家經濟崩潰與疫情蔓延的雙殺,中東地緣風險進一步加劇,世界的不確定性與復雜性將前所未見。

責任編輯: 張磊