補貼拖欠帶來的惡性循環仍充斥在光伏行業中,為保住現金流、減少負債,大部分的光伏電站運營商只能寄希望于出售電站。

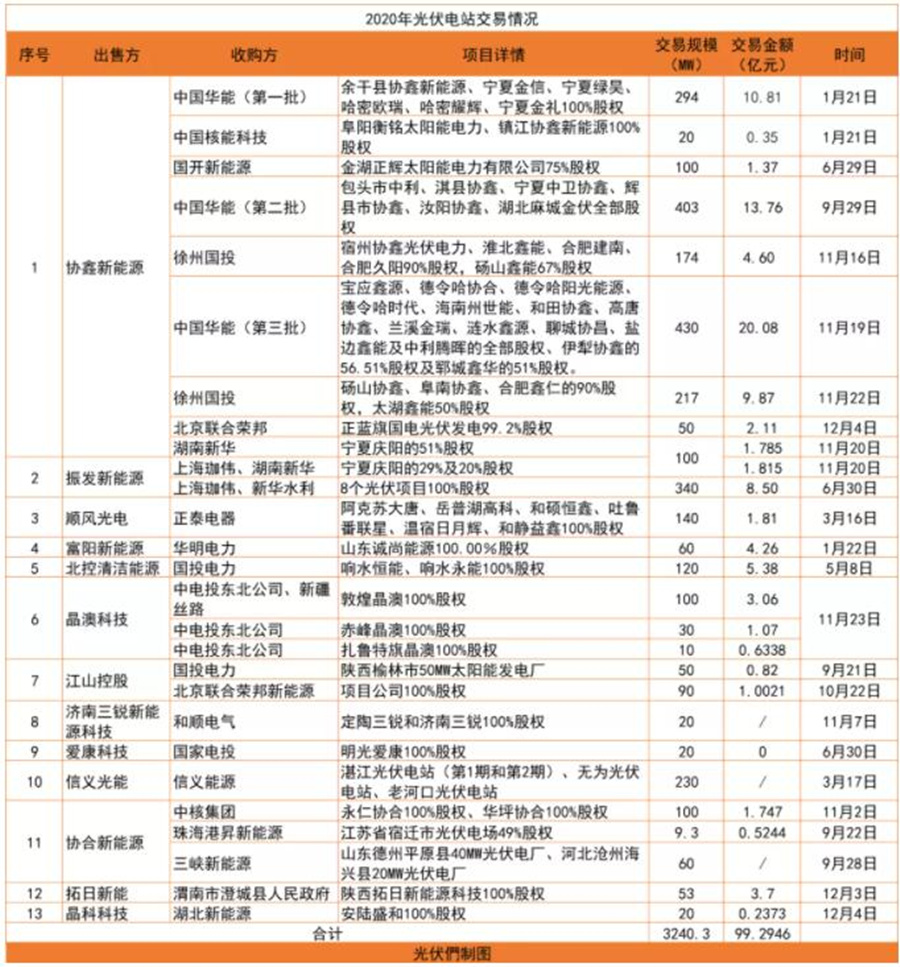

補貼拖欠帶來的惡性循環仍充斥在光伏行業中,為保住現金流、減少負債,大部分的光伏電站運營商只能寄希望于出售電站。據光伏們不完全統計,截止2020年12月4日,共有13家企業出售了約3.24GW光伏電站,達成了近百億買賣。

協鑫新能源是2020年光伏電站出售的主力,截至目前成交容量已經超過1.6GW,華能收購了其中將近1.2GW的項目。作為曾經最大的光伏電站民營投資商,毫無疑問協鑫新能源背負著巨大的補貼拖欠壓力。始于2019年的與華能進行交易談判終于在今年得以落實,也讓協鑫新能源緩了一口氣。

從2020年光伏電站的交易可以發現,一是受補貼拖欠的影響,光伏電站收購的要求越來越高,“光伏電站越來越難賣”,甚至需要賠本出售;另一方面,從買家來看,不再局限于大的電力央企,還有一些地方國企開始著手布局光伏電站投資業務。

實際上,經歷過2019-2020年的交易高峰期,市場上超過60-70%的光伏電站已經集中在央企、國企手中。進入“十四五”之后,國內大型光伏電站項目中,民營企業作為投資商的市場份額仍將持續縮小。

短期來看,2019-2020年將成為光伏電站交易的市場活躍期,有行業人士告訴光伏們,“目前主力賣方出售的都差不多了,剩下的光伏電站要么瑕疵比較多難以出售,要么就是要自己持有不打算出售的了”。

隨著優質資產出售殆盡,光伏電站交易的推進在今年以來尤為困難。對于出售電站的民營光伏投資商來說,保命與保現金流是兩個截然不同的概念,這意味著不同的定價策略。“如果不甩開電站包袱,公司可能就要徹底關門了”。對于部分急于減少負債的企業來說,如何甩開債務的包袱比電站的交易價格更為重要。

“沒有進入補貼目錄的光伏電站,買方的價格基本以平價考慮,一般來說,這些電站的貸款額度都要比收購方的報價高。部分公司出售電站的基本原則是把負債帶走,電站資產相當于白送”,某上市公司電站出售相關負責人王郁(化名)告訴光伏們,“一個100MW的光伏電站,按照脫硫煤電價評估,其價值只有2.8-3元/W,總價不超過3個億,但是當時建設成本在7億左右,貸款超4億,現在貸款余額依舊有4億左右,如果要賣掉,相當于公司倒貼1億元,請買家收走。”

一方面是巨額的財務壓力,“現在補貼發放實際是至少延期3年,從財務角度,現在拿到的補貼和3年以后拿到的補貼,會有一個折現差。假設現在可拿補貼1000萬,一般按照一年8%折現,3年折現后成778.688萬元;相當于3年后1000萬,只值現在的778萬了”,王郁解釋道。

補貼拖欠也讓賣方在進行電站交易談判時很難掌握主動權,整個光伏電站交易市場儼然是一個買方市場。

雪上加霜的是,之前2015-2016年建成的光伏電站,隨著貸款優惠到期,大部分電站都面臨還本付息的壓力。在補貼拖欠的情況下,來自于金融機構的催貸壓力讓民營投資商苦不堪言。

另一方面,面對這樣的“賠本”買賣,賣方也很難順利出售電站。“今年跟好幾家買方都進行了溝通,但都沒有談成,因為目前電站價格給的很低,收購調價也變得嚴格。另一方面,作為上市公司,一個年度內很難承受大幅度的資產減值,所以我們今年不打算再賣電站了,但會繼續推進”,王郁說道。

另外一家此前光伏電站持有量近2GW的民營投資商,計劃在出售完1GW左右的光伏電站之后,繼續自持約1GW的光伏電站,“補貼拖欠對我們的現金流影響是比較大的,在這樣的情況下,我們只能通過出售回籠資金,不管是后續持續運營還是開發新的項目,資金都是最重要的”,該公司相關負責人孟華(化名)表示。另一方面,這位負責人也寄希望于近期傳出的三部委正極力推動解決補貼拖欠問題的消息。

實際上,如上文所述,大型地面電站的交易基本告一段落。“幾家主力民營投資商電站資產處理基本收尾,剩下的光伏電站出售難的主要問題在于合規性,即備案手續、土地、并網手續等的合規性,收購方對于合規性的把控是非常嚴格的,其他的技術性問題都可以通過整改解決”,孟華補充道,其實市場上的買方還是有很多的,包括中核、京能、華能、國家電投等,這些大型電力企業基本都是開發與收購并行的策略。

“這五年,光榮與煎熬并存”,在王郁看來,中國光伏產業與光伏人終于要長大成人了。轟轟烈烈的光伏電站資源爭奪戰之后,中國光伏投資領域以央企、國企大接盤收場。對于“十四五”,王郁信心十足,“2021年將是真正的新紀元”。與此同時,也有很多民營投資商希望“十四五”開年可以聽到來自于補貼拖欠解決方案的好消息,“這樣才能徹底甩掉舊包袱,輕裝上陣”。

責任編輯: 李穎