日前,有媒體援引業內人士消息稱,寧德時代磷酸鐵鋰(LFP)電池報價將提高10%,以反映原材料成本增加。針對該消息,寧德時代隨即回應:消息不實。

面對上述回應,網上不少吃瓜群眾紛紛留言表示:“無風不起浪”;“必定上漲,供不應求不漲才怪”;更有甚者稱“上調10%不實,實際是上調10%以上”。

圖片來源:寧德時代

鋰材料價格維持高位,下半年或再創新高

眾所周知,寧德時代否認漲價傳聞背后,是鋰電池上游原材料價格的一路高漲。

自2020年以來,鋰電池上游原材料價格始終維持在高位。數據顯示,截至5月18日,電池級碳酸鋰價格已從去年價格“低谷”3.8萬元/噸漲到現在的8.9萬元/噸(均價),漲幅為134%;氫氧化鋰則從6萬元/噸漲到8.75萬元/噸(均價)。

業內人士分析稱,鋰相關電池材料價格的持續上漲,一方面是由于下游新能源汽車動力電池旺盛的需求所帶動;另一方面也是受制于目前緊張的鋰材料供求關系。

根據中汽協最新統計數據,今年1-4月國內新能源車累計銷量73.2萬輛,同比大增249.2%,由此帶動動力電池裝機量同比大增約241%;另來自SNE Research統計的數據顯示,海外市場一季度動力電池裝機同比增長96%。

未來 5 年,隨著新能源汽車數量的持續高速增長,相關機構估算,預計2025年全球新能源汽車滲透率有望達到 20%,其銷量將超1800萬輛。同時考慮儲能、3C消費電子以及傳統工業等其他碳酸鋰應用場景,預計2025年全球碳酸鋰需求量將達124 萬噸,是2020年的3.6倍。

一方面是原材料需求量的不斷地攀升,另一方面則是來自供給端的供應不足。據悉,目前澳大利亞、智利、阿根廷等國為全球主要的鋰礦出口國,但在過去的一年里,因新冠肺炎疫情影響,包括SQM、Livent等鋰礦巨頭擴產計劃卻有所放緩。而在過去的一周里,受到疫情加重影響,作為全球主要鋰礦出口國之一的智利宣布將自第二季度起采取更為嚴格的防疫措施,這也導致業內對于動力電池原材料供應緊張的擔憂已進一步加劇。

在業界看來,由于供需不平衡,鋰材料價格在未來還可能繼續上揚,甚至再創新高。在近日召開的“新能源電池材料前沿技術與智能制造高峰論壇”上,中國有色金屬工業協會鈷業分會秘書長徐愛東指出,本輪鋰行業需求周期強勁,但受限于全球供給側鋰資源和鋰冶煉相互不匹配,鋰價維持高位的時間有望超預期。今年下半年,電池級碳酸鋰價格有望上漲至10-12萬/噸,3年內鋰價中樞預計9-10萬/噸。

動力電池企業承壓前行,行業洗牌加劇

面對供需緊張下的原材料價格大幅上漲,動力電池企業顯然承壓不小,以至于寧德時代回應漲價為不實消息時,網友們紛紛發出了上述調侃。

確實,由于現在原材料價格一直處于上漲階段,部分電池制造商已經陷入了兩難的境地:一方面,如果提高電池價格,可能會失去長期訂單;另一方面,如果不漲價,企業承壓明顯,生存可能會受到威脅。

而實際情況是,面對上游原材料漲價傳導而來的壓力,第一梯隊的動力電池供應商(如寧德時代)目前尚未抬升電池裝車價格,第二、三梯隊等企業則不得已被迫漲價。

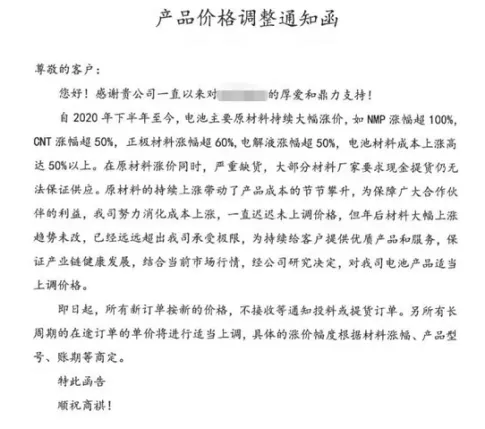

圖片來源:網絡截圖

據了解,今年以來,遠東電池、卓能新能源、鵬輝能源、橫店東磁以及德朗能等企業紛紛發出了電池漲價函。某電池企業負責人坦言,“這種情況是非常少見的,不到萬不得已,企業是不愿調漲價格的,能不漲盡量不漲,漲價就可能丟客戶。”

作為國內動力電池龍頭企業,寧德時代董事長曾毓群在近日召開的股東大會上對原材料上漲一事亦做出表態:“如果原材料漲得非常高的話,肯定會對我們的成本影響會比較大。但高到什么樣的程度就要傳遞給下游,我們也在考慮這個問題。”他同時放下“狠話”,“如果拼命亂漲價,他們也有點心虛,因為我們可以把它排除在外。”

曾毓群還補充道,“碳酸鋰或者是鎳跟鈷,全世界就這么一點,現在我們也在鎳鈷鋰做一些布局,讓他們真正明白,是合理的價錢(生意)才做得長遠。”

目前,電池企業雖并未跟風漲價,但是原材料漲價給所有企業帶來的影響卻是不可忽視的,特別是毛利率的下滑。因此,面對原材料漲價、毛利下滑的行業情形,降本成為電池企業提高市場競爭力的重要一環。

圖片來源:寧德時代

針對今年主要材料價格上漲給成本端造成的一定壓力,寧德時代表示,主要從提高產品性能和能量密度、優化產品設計、提高產品良率,與產業鏈達成深度合作等方式降低生產成本和原材料成本。此外,寧德時代還在不斷提升制造、管理水平,在內部推行智能制造,改進生產工藝、提高產品良率,降低成本。

鵬輝能源表示,受到原材料漲價的影響,會從兩個方面去化解,以維持合理的毛利率:第一個是降成本,靠研發和技術進步,提升電池容量、能量密度、優化配方結構等,降低單位安時或瓦時成本;靠提升設備自動化水平降低人工成本;靠精細化管理、精益制造、內部挖潛、優化工藝流程、降低不良率等,降制造端成本,諸如此類。第二個是電池價格的傳導,通過電池漲價讓下游客戶共同分擔漲價壓力,事實上現在有部分電池產品已經漲價。

不過,需要指出的是,與頭部電池企業不同,對于小型電池企業而言,原材料漲價、毛利率下滑會進一步壓縮其生存空間,可以預見動力電池行業的洗牌會進一步加劇。相關數據表明,近年來國內動力電池供應商數量一直是呈現逐年下降的趨勢,已經從2016年的約130家下降到2020年的約70家。同時,行業的市場集中度也大幅提升,裝機量排名TOP5企業,其市場份額由2016年的85%進一步提升到2020年的94%。

責任編輯: 李穎