昨天動力電池龍頭寧德時代股價新高,市值破萬億。至此,創業板首家萬億公司誕生。時隔四個月,寧德重新站上了高點,眾望所歸。

圖表來源:同花順

從上周五開始,鋰電板塊頻頻暴動,多家漲停。

從21號寫過天賜之后到今天已經有18%的漲幅。五月中旬的時候市場可能只覺得六氟漲價邏輯比較強,而整個行業來只是在走修復行情,短期內沒有什么刺激,市場可能在等二季度、三季度的產能,等產銷上去后再做估值兌現。

然而上周的版塊輪動,從白酒、大消費、到半導體,市場整體情緒向上,鋰電作為之前的抱團板塊,輪動到也算情理之中,但是主要的幾個刺激因素現在看來更像是中長期的而非短期情緒。鋰電版塊的一躍而起,更實質的應該是產業本身處在極高景氣中。

國內外雙重刺激推動行業景氣上行

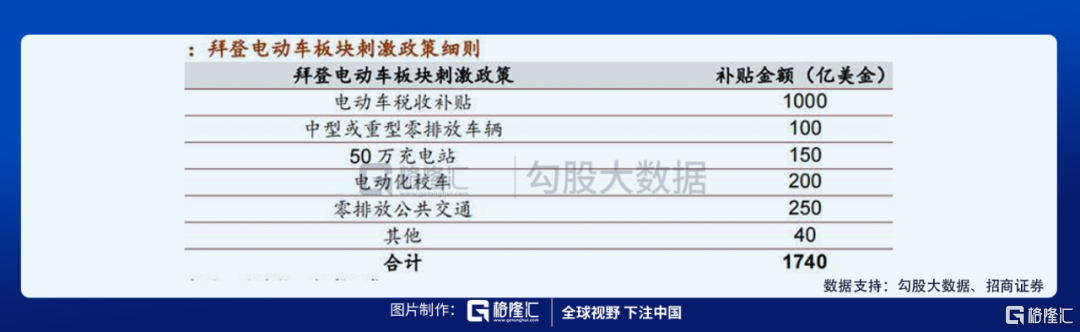

1、先是美國電動車刺激計劃,早在5月18日,拜登參觀了密歇根州迪爾伯恩的福特汽車廠時就其1740億美元的電動汽車促進提案發表演講,其中1000億美元作為電動車稅收補貼,105億美元來建立50萬充電站的資金,拜登在演講中明確表示“汽車工業的未來是電動車”。

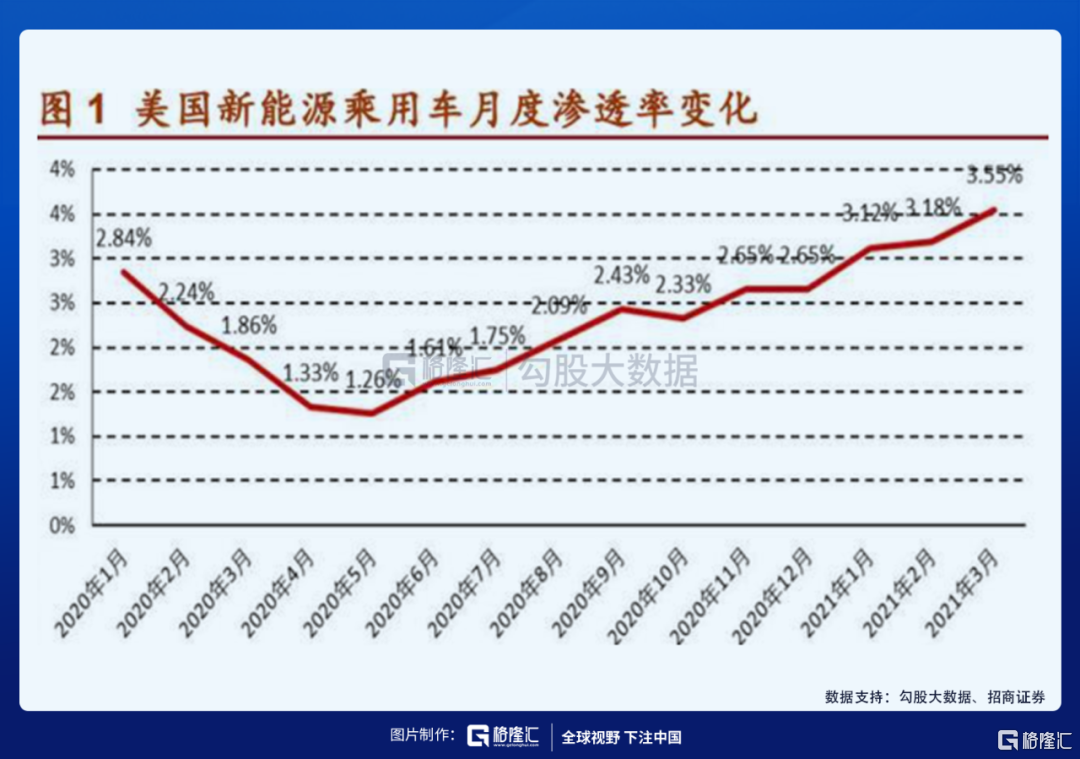

緊接著上周三,美國參議院財政委員會批準了清潔能源稅收抵免方案,總計2155億美元,其中316億美元為電動汽車的消費者稅收抵免,美國制造商新建電池等先進產能將提供30%的稅收抵免。該提案將美國組裝的新能源車稅收抵免上限從7500美元提高到1萬美元,如果車企的生產工人為工會成員,則稅收抵免上限為1.25萬美元;此前單一車企20萬輛的稅收抵免上限將被解除,當美國新能源車銷量滲透率達到50%時,稅收抵免將在三年內逐步取消。

根據招商證券數據,當下美國新能源乘用車的月度滲透率還只有3.55%,離50%的目標還有很大的上升空間,明年的美國電動車市場,類似于去年的歐洲,會帶動全球新一輪高增長。

2、第二個刺激因素是天賜材料和寧德時代的的訂單。

5月27日晚,天賜材料公告,子公司與寧德時代簽訂物料供貨框架協議,未來一年向寧德時代供應預計六氟磷酸鋰使用量為1.5萬噸的對應數量電解液產品。

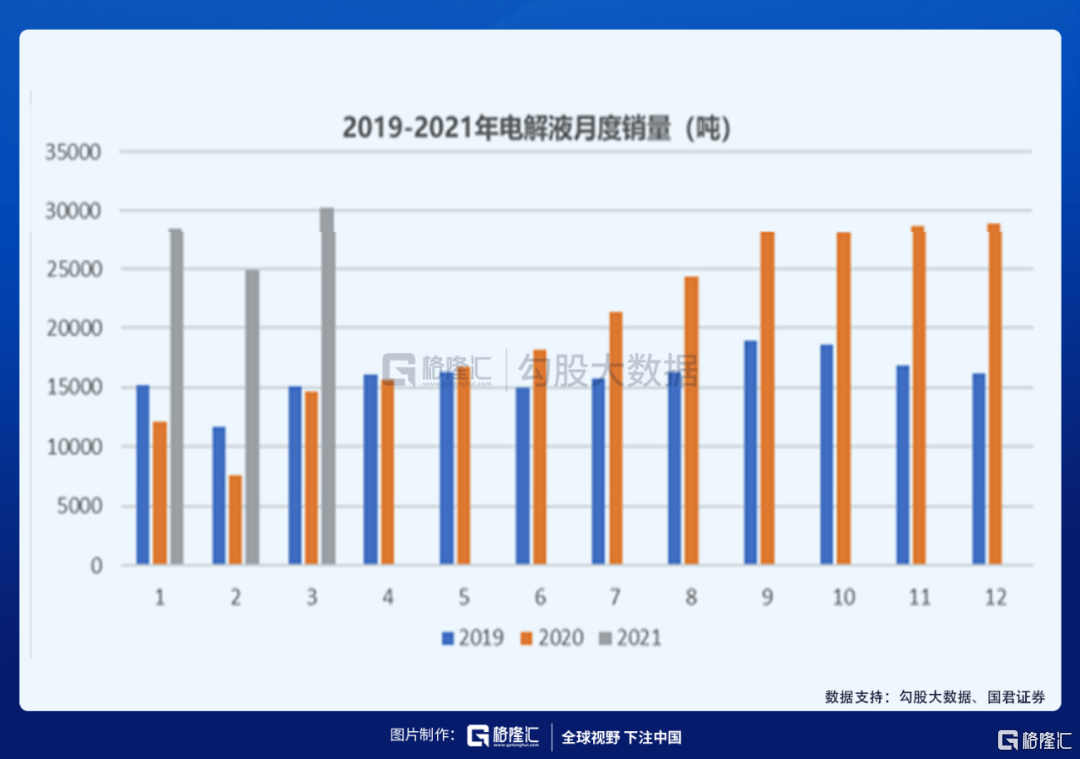

行業上來說,受益于電解液月度銷量的大幅增長,六氟磷酸鋰需求持續偏緊。

對于天賜而言,一方面出貨量提高;寧德鎖定的1.5萬噸六氟磷酸鋰對應12萬噸電解液,算過來單月1萬噸電解液采購量,比之前推算公司每月大概給寧德的出貨量4000-5000噸高出一倍。

之前市場擔心天賜的單噸利潤,由于最近六氟一直漲價到24萬元/噸左右,供給緊張,六氟幾家主要的供應商,多氟多、新泰等主要六氟供應商的成交價預計在18-20萬元/噸,而天賜電解液的傳導會再慢1個多季度,目前給主要客戶按16萬元/噸左右折算。預計本次長單鎖定的6F價格對標上半年公司實際執行價格的均價,估算對應單噸電解液凈利約0.9-1萬元,盈利水平保持高位。并且除CATL外,公司也與其他企業簽訂長單,對明年盈利形成較強支撐,解除市場對公司單噸盈利后續大幅波動的擔憂。

3、天賜寧德的長訂單反應了行業的極高景氣。

寧德作為鋰電行業的風向標,寧德采購的12萬噸電解液對應超100GWh鋰電池,按照天賜給CATL供貨份額60%估算,今年下半年到明年年中CATL排產170GWh電池,平均每月排產約14GWh,較當前9GWh的單月產量增長明顯。

即使按最低的排產和出貨量比及65%換算,寧德電池的出貨量也會在110Gwh左右,比之前保守預測的105Gwh多出5Gwh。之前天風預測寧德電池銷量增加5Gwh,利潤增加約7億元。預測寧德今年的凈利潤從102億提升至110億元左右。

中泰證券預測,21年全球動力裝機量將達到267GWh。下游需求帶動下,動力電池產業鏈規模快速擴張。根據產業鏈調研顯示,下半年電池客戶需求環比上半年增速在40%以上,整體需求景氣度很高。全年來看在下游需求爆發背景下,材料環節供需關系緊張,漲價仍將持續。

鋰電板塊可能存在的機會

鋰電行業的主要有幾大細分板塊:動力電池代表公司為寧德時代、億緯鋰能;正極代表公司為中偉股份和容百科技;負極代表公司為璞泰來;隔膜代表公司為恩捷股份和星源材質;電解液代表公司為天賜材料、天際股份和多氟多等;上游鋰礦資源則有贛鋒鋰業、天齊鋰業和融捷股份。

如果從三月底的最低點到上周五測算,所有細分板塊中電解液和正極材料反彈最多,中偉股份+97.16%,天賜材料持續新高+110.61%。之前在天賜的文章中有提到,各券商給天賜的2021年估值,公司破千億的確定性高。

以此類推,中游龍頭除了寧德時代、億緯鋰能、恩捷股份這樣幾千億且確定性高的大公司,可能也存在類似天賜沖擊千億的潛力股。

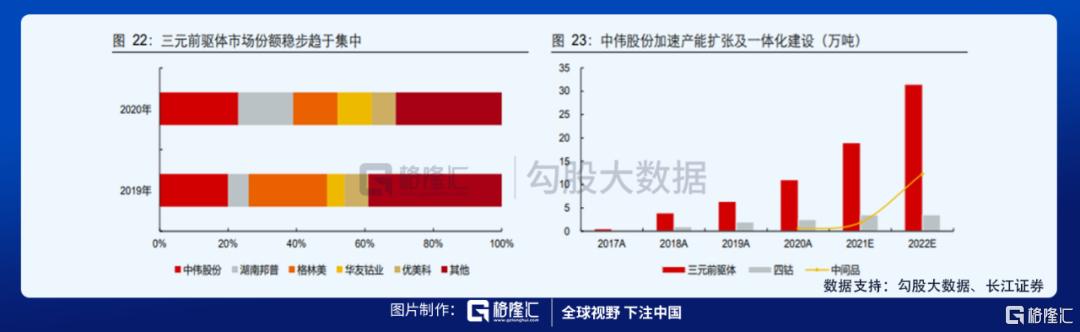

四大材料中,正極前驅體和負極格局雖然排在隔膜、電解液之后。但各自CR3相對集中,且三元正極前驅體和負極企業的全球化是做的最好的。以2020年的數據,國內企業占全球的出貨量份額估算下來接近80%,所以海外電池廠的放量也對其形成了很大的利潤支撐。

正極三元前驅體方面,中偉股份是全球三元前驅體和四氧化三鈷龍頭。2020 年公司三元前驅體和四氧化三鈷全球市占率分別為 17.3%和 23%,均位列第一。公司深耕鋰電池材料領域,2017-2020 年營收和歸母凈利潤復合增長率分別達到 58.7%和 184.2%,持續快速增長。

在三元正極前驅體幾家龍頭中,中偉緊密綁定大客戶,已與LG化學、廈門鎢業、當升科技、振華新材、天津巴莫、三星 SDI 等客戶建立了穩定的合作關系。2020 年公司前三大客戶(LG 化學、廈門鎢業、特斯拉-LG)合計銷售金額占比達到 73.3%,占比較高且持續提升,其中 2020 年上海特斯拉的三元前驅體為公司獨供。此外公司在往上游延伸過程中,單噸盈利有擴張的趨勢,有望破千億。

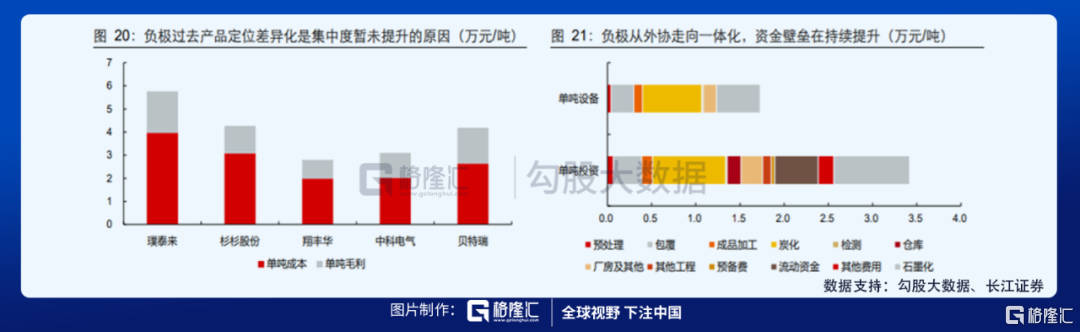

負極材料方面,璞泰來是國內最大的人造石墨負極公司,市占率超過20%,成為ATL、LG主力供應商,正在加速開拓進入寧德供應鏈。今年產能10萬噸,在2025年形成35-40萬噸產能。同時是國內最大的隔膜涂覆企業,今年涂覆產能將達20億平。預計2025年達到50億平。預計2021年營收81.39億元,同比+54.1%,凈利潤14.45億元,同比+116.5%,2021年對應PE 46倍,低于三年歷史中值。

責任編輯: 李穎