中國新能源汽車市場在經(jīng)歷了探索的“萌芽期”、百花齊放的“膨脹期”和格局重塑的“低谷期”,如今迎來了蓬勃向上的“加速期”,并開始換擋提速。

在6月5日“2021新能源汽車產(chǎn)業(yè)發(fā)展金壇長蕩湖峰會”上,蜂巢能源董事長、CEO楊紅新發(fā)表“新形勢下動力電池企業(yè)的機遇與挑戰(zhàn)”的主題演講。

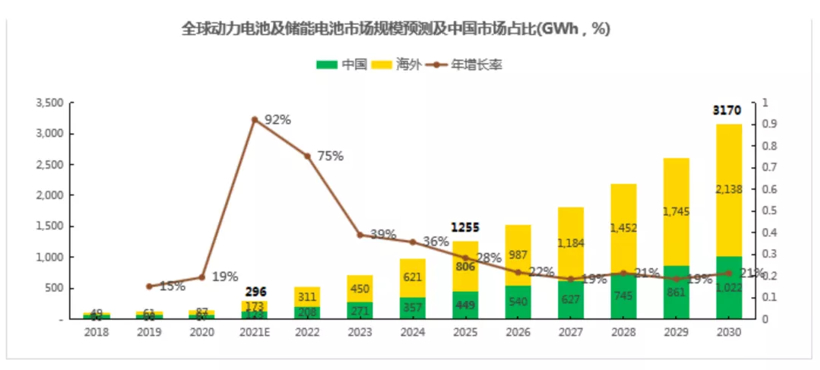

楊紅新的判斷是,得益于政策端、需求端、供給端、成本端等多重因素共振,全球新能源市場換擋提速爆發(fā)。動力電池企業(yè)將迎來重要發(fā)展機遇,預計2025年將步入TWh時代。

而與機遇并行的,還有來自競爭格局、技術(shù)和供應鏈等三大方面的壓力與挑戰(zhàn)。

機遇:2025年全球動力電池規(guī)模將達1255GWh

根據(jù)《新能源汽車產(chǎn)業(yè)發(fā)展規(guī)劃(2021-2035)》,到2025年新能源汽車新車銷量占汽車新車總銷量的20%左右,按照2025年汽車新增市場3000萬輛規(guī)模計算,新能源汽車預計約600萬輛。

作為一個樂觀派,楊紅新認為2025年新能源汽車占比能達到30%。這意味著屆時新能源汽車銷量約900萬輛。

楊紅新進一步指出,得益于政策端、需求端、供給端、成本端等多重因素共振,2021年開始,全球新能源市場將全面換擋提速爆發(fā)。

政策端,乘用車雙積分政策有效落地,新能源積分比例逐年提升,積分價值顯著增加,強力驅(qū)動電動化進程加速;CAFC積分要求逐年加嚴,驅(qū)動越來越多的企業(yè)考慮新能源+混動節(jié)能技術(shù)(HEV)雙向布局。

展望未來,楊紅新預計,2030年HEV將占50%,新能源占50%。在新能源當中,純電占比會更大一點。

需求端,隨著新能源技術(shù)與市場的不斷發(fā)展,新能源汽車產(chǎn)品的性價比和質(zhì)量不斷提升。高低兩端市場率先開啟市場化,帶動需求爆發(fā)。

一方面,A00級低端代步市場已跨越經(jīng)濟性拐點率先開始市場化;另一方面,B級高端增購市場依靠智能及全新用戶體驗優(yōu)勢贏得市場。兩端市場均以私人用戶為主,帶動整體市場有效放量,具有標志性意義。

楊紅新的判斷是,未來新能源汽車會和現(xiàn)在的燃油車相似,回歸到棗核型,現(xiàn)階段尚未爆發(fā)的A級車,未來市場占比會逐漸增大。現(xiàn)在各個整車廠包括全球的企業(yè)開發(fā)的都是A級車為主,未來主流市場會回歸到A級車。

供給端,極具性價比的代表性產(chǎn)品誕生將驅(qū)動細分市場的爆發(fā)。A00/A0/A級細分市場,目前已相繼推出了高性價比的明星產(chǎn)品,終端價格與同級燃油車相比都極具競爭力,疊加新能源汽車的牌照優(yōu)勢、使用經(jīng)濟性優(yōu)勢以及智能化優(yōu)勢,一經(jīng)上市銷量節(jié)節(jié)攀升,將較為明顯地促進對應細分市場的爆發(fā)。

成本端,動力電池成本持續(xù)下降,將驅(qū)動主流市場平價拐點的到來。2020年全球鋰離子電池組平均監(jiān)測價格降幅為13%,隨著技術(shù)發(fā)展和產(chǎn)業(yè)鏈持續(xù)規(guī)模化,預計2023年有望突破100$/kWh,屆時將驅(qū)動主流A級純電動乘用車擁車成本達到平價拐點,加速新能源汽車在更大范圍內(nèi)的全面普及。

楊紅新指出,全球動力及儲能電池增長迅猛,2020年達到154GWh,未來5-10年復合增長率預計將超過20%,2025年有望達到1255GWh,相對于2020年增長8倍以上。

挑戰(zhàn):競爭+技術(shù)+供應鏈

一是競爭格局,頭部現(xiàn)在越來越明顯,未來的頭部效應還會很明顯,隨著排名在三四五名的動力電池企業(yè)產(chǎn)能逐步釋放,產(chǎn)能未來會向前五名集中。

事實上,如楊紅新所說,動力電池行業(yè)整體上集中度趨高,2021年1-4月TOP10電池企業(yè)的市場占比達到94%。并形成第一梯隊格局穩(wěn)定,第二梯隊動態(tài)變化的競爭格局,第二梯隊中又以中航鋰電、蜂巢能源、瑞浦能源等代表企業(yè)發(fā)展勢頭尤為迅猛。

楊紅新的判斷是,動力電池供應格局已基本趨于穩(wěn)定,下一步海外市場和中國市場融合,主要電池供應商的市場份額會有波動但不影響整體格局,一些車企巨頭的參與也不影響整體格局,畢竟車企參與仍需要依賴電池巨頭。

二是技術(shù)挑戰(zhàn),電池技術(shù)更新迭代速度加快,多種化學體系并行發(fā)展推進,電池設計與工藝創(chuàng)新層出不窮,電池安全技術(shù)目標與要求逐步提升并降低成本,企業(yè)需要不斷加大投入力度進行創(chuàng)新研發(fā),以創(chuàng)新驅(qū)動前進。

楊紅新認為,認定一種材料技術(shù)路線做到極致或多技術(shù)路線并行都沒有錯,這取決于每個企業(yè)的定位和對未來的判斷。但多技術(shù)路線并行意味著需要更大的研發(fā)投入和創(chuàng)新投入,更適合于有遠大理想和抱負的企業(yè)去做。

相比于材料體系,電芯產(chǎn)品帶來的挑戰(zhàn)更加巨大,楊紅新指出,一些企業(yè)發(fā)展得不好某種意義是產(chǎn)品定位出現(xiàn)問題,產(chǎn)品定位不等于化學體系的定位,更多來自于對電池尺寸、規(guī)格和型號的定位。

現(xiàn)如今動力電池擴產(chǎn)動則幾十上百GWh,化學體系可以通過產(chǎn)線兼容來實現(xiàn),但是一旦產(chǎn)品尺寸、型號選錯,意味著從裝配到化成都需要大改,投入周期、產(chǎn)能淘汰帶來的影響,甚至決定著企業(yè)的成敗。

可以看到,電芯的規(guī)格形態(tài)經(jīng)歷了從百花齊放到逐漸向VDA/MEB轉(zhuǎn)化,現(xiàn)隨著全新平臺車型對成本、性能等競爭力需求升級、越來越多的頭部OEM在動力電池的發(fā)展形態(tài)上展現(xiàn)出深度思考與探索,結(jié)合自身理解和特點,規(guī)劃開發(fā)標準化的適應性電芯,縮短研發(fā)周期的同時大幅提升成本競爭力。

在楊紅新看來,未來電池的發(fā)展方向?qū)②呄蛴跇藴驶㈤L薄化、大型化、快充化、功率化、更安全化。

三是供應鏈挑戰(zhàn),楊紅新指出,對于中國新能源汽車產(chǎn)業(yè)而言,最大掣肘來自于供應鏈安全管控。

一方面,鈷鋰戰(zhàn)略資源供需分離,原材料端受制于人。鋰離子電池將逐漸成為大宗商品,鋰鈷等金屬則成為戰(zhàn)略性資源,中國作為鋰鈷資源的需求大國,卻僅占有全球鋰、鈷資源的2.4%和1.1%,原材料端受制于人,供應鏈安全受到挑戰(zhàn)。

另一方面,受供需關(guān)系錯配、擴產(chǎn)周期長及美元貨幣超發(fā)等因素影響,鋰電材料半年巨幅漲價。

根據(jù)2020年到2021年5月底的原材料價格現(xiàn)實,硫酸鈷高低點相差108%,碳酸鋰高低點相差126%,氫氧化鋰高低點相差86%,給企電池業(yè)供應鏈造成嚴峻的挑戰(zhàn)和較大的成本壓力。

電解液材料漲價更加瘋狂。受益于旺盛的終端需求,電解液鋰鹽在2021-2022年仍將處于高峰時段,新產(chǎn)能投放周期預計2021年仍難以放產(chǎn)。電解液供不應求且價格持續(xù)走高,嚴重挑戰(zhàn)供應鏈安全和成本效益。

楊紅新表示,電池企業(yè)亟待做的是技術(shù)布局,是技術(shù)上把鈷去掉,把鎳降下來,尋找鋰的替代產(chǎn)品,比如鈉電池等。同步的還有電解液的材料配方創(chuàng)新。而材料、技術(shù)的創(chuàng)新需要上下游建立起良好的協(xié)同關(guān)系,共同完成未來的挑戰(zhàn)。

責任編輯: 李穎