要論今年A股最耀眼的明星是誰,鋰電池一哥寧德時代稱第二,沒人敢稱第一。3月底以來,寧德時代股價漲勢兇猛,站上歷史高位,成為A股市值排名前五的公司。

寧德時代的高估值,一方面來源于新能源的風口,另一方面也源自其業績的高速成長。翻開寧德時代的財務報表,2018-2020年歸母凈利潤的年均復合增速達28.4%。高增速的背后是高資本開支,2018-2020年資本開支(購建固定資產、無形資產和其他長期資產支付的現金)的年均復合增速高達41.7%。

8月12日,寧德時代發布582億元的天量定增引起爭議。風光無限的寧德時代能否向資本市場持續兌現其高成長暫且不論,本文我們先來討論一下重資產企業快速擴張的風險和投資機會。

重資產企業的成長之路

寧德時代靠不斷投入資本開支擴張產能,穩固市場地位,搶占市場份額,甚至最終達到壟斷的地位,這其實是重資產企業成長的必經之路。這類企業每年盈利增長很快,經營現金流入也很高,但投資現金流出越來越高,盈利的增長主要靠龐大的資本開支維持。

重資產企業常常有這樣的成長路徑:通過融資迅速擴張產能,生產規模擴大后獲得成本優勢,利潤空間提升,再繼續擴張產能進一步加大競爭優勢,形成“融資-擴張-增加利潤-再融資-再擴張”的正向循環。

2011年,憑借對動力電池需求暴增的預判,時任新能源科技總裁兼CEO的曾毓群將公司的動力電池業務剝離出來,創立了寧德時代。2016年,國家補貼在續航上給出明確要求,寧德時代憑借高能量密度的三元電池反超比亞迪,成為中國動力電池市場的銷售冠軍。

2017年以來,寧德時代加大了擴張的步伐。在海內外布局生產基地和研發中心,并向鋰電池上游進行延伸,進入鋰、鎳、三元材料、磷酸鐵鋰材料、鋰電設備等環節。可以說,寧德時代的發展史就是一部重資產企業的擴張史。

閃電式擴張的隱患

投資者傾向于線性外推,在行業景氣度高時維持樂觀預期,認為企業現在布局多少產能未來就能對應增加多少利潤,但這一判斷往往是基于產品需求增長仍有較大空間、利潤率維持高位的假設。

擴張產能帶來的正循環增長路徑并不是堅不可摧的,其中最重要的一環——需求端,是決定擴張能否持續的關鍵。一旦需求萎縮,這條價值創造鏈將迅速變成價值毀滅鏈。當產能擴張遇上需求不足,就會出現“產能擴張-產能利用率不足-虧損放大-融資受阻-資金鏈斷裂”的惡性循環。

同時,需求端還受到政策、疫情等黑天鵝事件的影響,具有巨大的不確定性,因此寧德時代老板曾毓群的辦公室里才會掛著“賭性堅強”。寧德時代的輝煌很大程度上源自賭對了賽道,但賭輸了的也比比皆是。輝煌一時的樂視由于賭博式無限度擴張最終被資本反噬,融資受阻導致資金鏈斷裂。類似的例子數不勝數。

因為是賭,輸贏難以預判。但從過去的失敗案例中或許可以找出一些共性,對于符合這些特征的重資產企業擴張需要提高警惕。

①技術迭代快的科技行業、消費者需求變化快的女裝、游戲、電影等行業。

計算機、通信、電子等具有產品生命周期短、技術迭代快等特點的科技行業,只有持續進行研發和資本投入才能追趕摩爾定律,維持競爭優勢。一旦技術路徑改變,新的技術全盤顛覆舊的技術,原本建好的生產線還來不及折舊就已經大大貶值。

除此之外,消費者需求變化過快的行業也需要持續大量的投入。女性對時尚、潮流變化的敏感程度天生超過男性,因此女裝行業的需求更加難以把握,持續獲得消費者的青睞并不容易。

和女裝行業相似的,還有游戲、影視等行業,由于消費者的喜好變幻莫測,很難判斷一款游戲、一部電視劇能火多久。這類企業面臨消費者忠誠度低的尷尬,投資擴張很可能打了水漂。

②進入門檻低、產品同質化強的行業。

對于重資產企業,短期來看資金壁壘是天然的護城河。但只要有利可圖,就一定會有大量的競爭者涌入,很容易就會產能過剩。資本并不能形成門檻。產品沒有差異化就沒有定價權,企業只能在惡性競爭中打價格戰壓縮利潤。前期通過舉債大幅擴張的企業,很可能因為虧損最終資不抵債。

③逆周期高杠桿擴張的企業。

逆周期擴張可能是與競爭對手拉大差距的好時機,但同時也具有很大的風險。逆周期說明需求不足,高杠桿說明企業內生資金不足,一旦需求沒能及時恢復,或是再融資受阻,企業極有可能陷入泥潭。

餐飲行業的龍頭海底撈基于對疫情結束的樂觀預判,在2020年選擇逆勢擴張新店,但其低估了疫情的反復性。消費者的需求遲遲沒有恢復,新店的回本周期被拉長,體現在報表上就是增收不增利。陷入增長困境的海底撈的股價已經自今年2月的高點跌去近2/3。

④警惕企業擴張帶來的遺留問題,比如并購帶來的商譽風險和固定資產折舊對利潤的影響。

依靠并購實現業績高增長的公司要格外警惕,巨額的商譽相當于為公司未來的業績埋下了一顆雷。一旦被并購的子公司業績不達預期,大規模計提商譽減值會對企業利潤造成損害。

由于會計準則允許企業變更折舊年限,重資產企業可能通過調整固定資產折舊年限修飾利潤,在企業效益差時少計提折舊熨平利潤波動,在企業效益好時多計提折舊為未來減負。

轉債中進擊的巨頭

雖然擴張伴隨著風險,但不可否認,堅定擴張甚至是逆勢擴張是企業搶占市場份額、打敗競爭對手的關鍵。企業擴張產能一般有自建和并購兩種方式。自建能夠根據自身需求規劃布局,穩扎穩打,不存在業務、人員、企業文化等方面的融合和水土不服的問題,但對于企業的資金實力要求很高;并購能夠快速切入新業務,實現業績的快速增長,強大的運營管理能力和人才組織能力是發揮合力的關鍵。

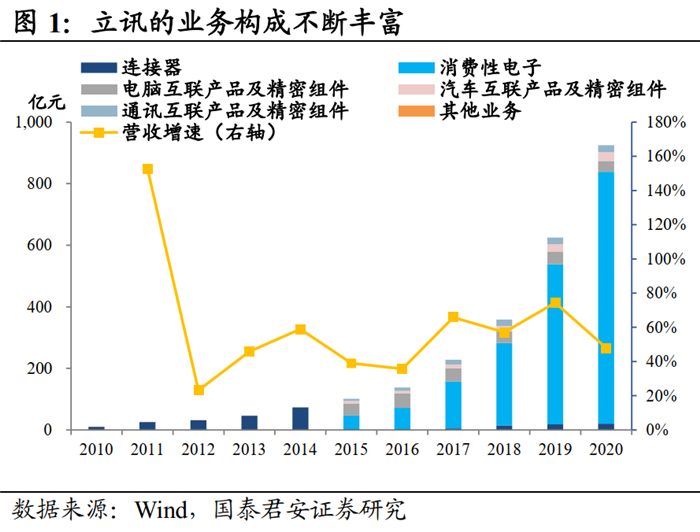

因高價跨行業并購而拖累主業的案例屢見不鮮,立訊精密(立訊轉債)通過外延式并購為主的擴張路徑,在十年里從一家名不見經傳的連接器廠商,成為消費電子產業的龍頭企業,靠的是是其出色的戰略眼光和資源整合能力。

立訊靠生產電腦連接器起家,成立之初50%以上的訂單來自富士康。在上市的第二年(2011年),立訊通過收購昆山聯滔電子60%的股權,正式切入蘋果供應鏈。同年8月,立訊收購科爾通訊邁入通信領域;2012年收購福建源光電裝切入汽車電子領域,同年收購珠海雙贏進入FPC領域;2014年收購蘇州豐島,進入可穿戴設備領域。

秉承著“老客戶新產品,老產品新客戶,老產品新市場”的發展理念,立訊通過多次并購不斷擴大業務范圍,并于2013-2016年相繼獲得蘋果電源線、無線充電模塊、type-C線和音頻轉接頭訂單,增強了客戶黏性。

2016年,立訊收購聲學廠商蘇州美特51%的股權,進入聲學領域。憑借著快速穩定的供貨能力和高良品率的精密制造能力,在2017年成為AirPods無線耳機最大的代工廠。AirPods的熱賣為立訊提供了新的增長引擎,成為其2019年以來業績爆發的關鍵。

進擊的立訊還在狂奔。2018年立訊旗下立景創新收購光寶攝像頭模組事業部,涉足手機和PC攝像頭業務。2020年7月,立訊聯合控股股東收購江蘇緯創和昆山緯新100%股權,進軍iPhone代工組裝業務,將負責iPhone 13的生產。

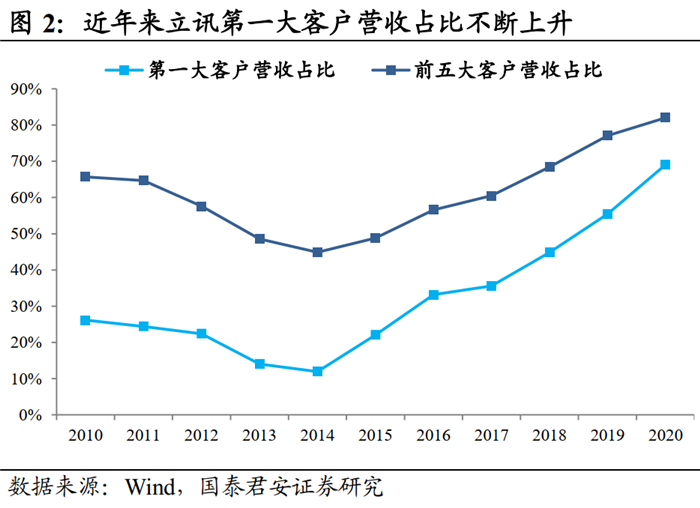

回顧立訊的發展之路,我們發現其成長主要來源于在合適的時機通過并購切入新領域,并把握住產業的機遇。首先是通過收購聯滔電子抓住蘋果這個大客戶,把握住智能手機需求爆發的紅利;接著在蘋果體系內橫向擴張品類,與大客戶深度綁定;然后抓住了蘋果TWS耳機的強勁增長機遇,現在又開始整機代工。隨著5G換機高峰的到來,以及蘋果新業務的拓展,立訊的發展還有很大的想象空間。

立訊最大的優勢在于其擅于結合自身優勢和大客戶的需求,發掘具有潛力并且估值不高的收購對象,對其進行整合改造,迅速將新業務切入到大客戶的產業鏈中,達到1+1>2的效果。

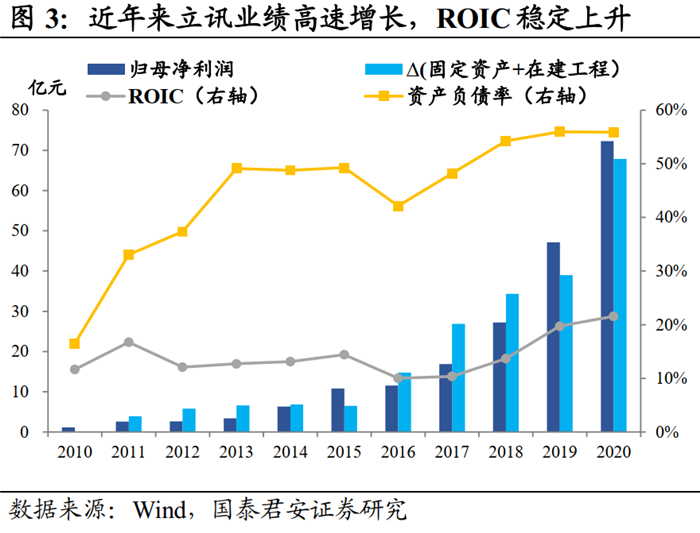

2021年3月末公司商譽12.28億元,在總資產中占比僅為1.4%,說明這些被收購公司基本上是以當時的凈資產公允價值收購的。2010-2020年立訊的歸母凈利年均復合增速達51.2%,不斷擴張的同時ROIC保持穩定,近年來呈現上升趨勢,立訊對收購資產的整合能力可見一斑。

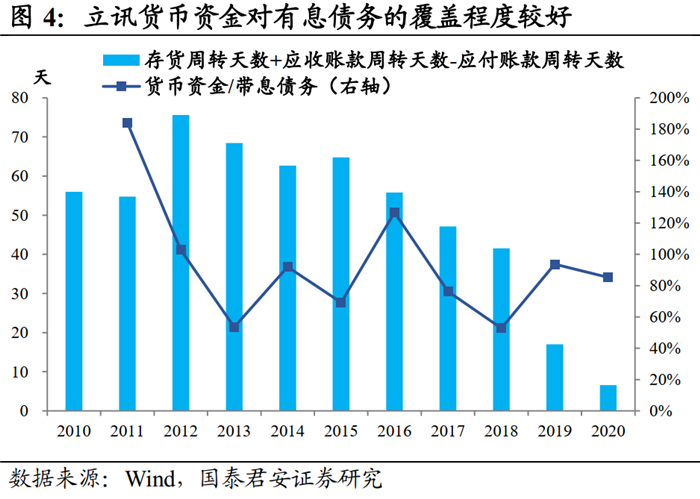

立訊在不斷融資擴張的同時,貨幣資金對有息債務的覆蓋程度始終保持在較好的水平。從資金使用效率來看,公司的現金周轉周期(存貨周轉天數+應收賬款周轉天數-應付賬款周轉天數)呈明顯下降趨勢,說明公司對上下游的話語權在提升。

不過,深度綁定蘋果也是一把雙刃劍(2020年第一大客戶收入占比69%),中美貿易摩擦帶來的不確定性可能造成立訊業績和估值的雙殺,值得我們警惕。不過,公司優秀的資源整合能力和跨行業的管理能力值得我們研究。

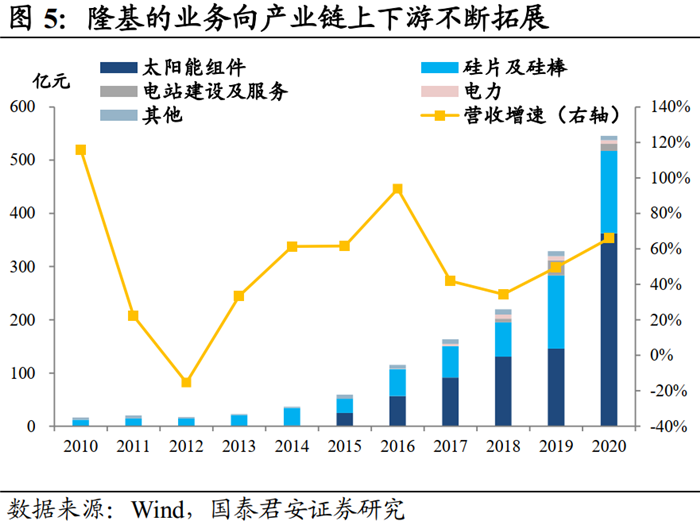

如果說立訊是通過并購不斷拓展自己的能力圈將觸手伸向消費電子的各個細分領域,隆基股份(隆基轉債)則是在專注主業的基礎上穩健擴張成為光伏行業的巨人。

早期的光伏行業由于政府補貼和產能不足,各環節的產品有較高的利潤空間。企業紛紛不計成本擴大生產線,似乎擁有更多的產能就意味著更高的收益。隆基很早就意識到光伏行業發展的底層邏輯是度電成本的不斷降低,充分而完全的競爭才是光伏行業的終局,因此虛高的產品價格是不可持續的。

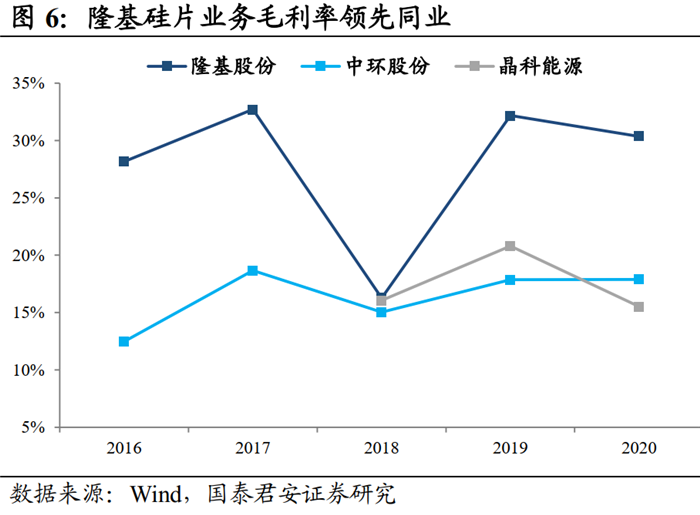

當其他企業都在追求短期利益,大舉擴產低成本、工藝簡單的多晶硅生產線時,隆基堅定地選擇了光電轉換效率更高的單晶路線。通過引入金剛線切割降低成本,收購組件廠樂葉拓展下游需求,研發電池PERC技術提升轉換效率,隆基的每一步都走得穩健而扎實。

在隆基的引領下,單晶硅片逐漸成為主流,市占率由2017年的27%提升至2020年的90%。當多晶硅價格暴跌,無錫尚德、江西賽維相繼破產時,隆基憑借技術領先和規模效應帶來的成本優勢,得以在單晶路線加速領跑。

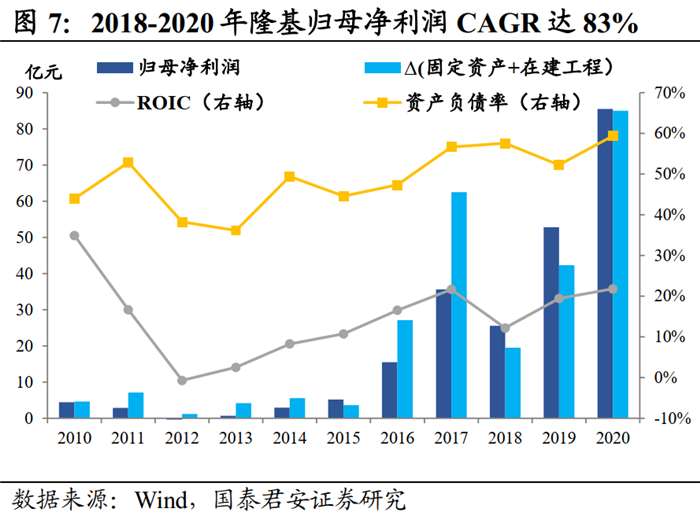

2018年光伏531新政通過“降補貼,限規模”抑制了國內光伏裝機的需求,國內光伏行業一夜入冬。面對行業沖擊,隆基沒有停下擴產的腳步,通過配股和發債融資在行業低迷期逆勢擴張,占領更多的市場。

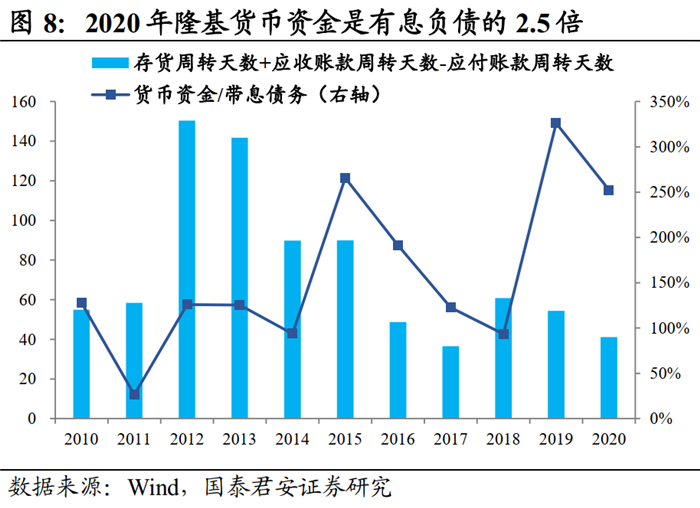

從隆基的發展來看,公司每一步的產能布局和落地,都是基于對行業趨勢的準確預判,在對自身的成本優勢和資金實力的充分認識下做出的戰略規劃,而非沖動決策。首先,隆基一直堅持“不領先不擴產”的原則,確保新增產能的技術領先行業;其次,公司嚴格控制負債率,保證資金上的充裕,資產負債率始終維持在60%以下,2020年底公司賬面上有大量的貨幣資金,是有息負債的2.5倍;第三,公司商譽占比很小,擴張主要依靠自建產能而非外延式并購。

2018-2020年成為隆基增長最快的三年,歸母凈利潤年均復合增速達到了前所未有的83%,公司的增長跨上了新的臺階。同時, 2018年以來公司現金周轉周期呈下降趨勢,經營效率明顯提升。整體來看,公司的財務數據非常健康。

結語

擴張是企業成長的必經之路,人們以為“融資-擴張-增加利潤-再融資-再擴張”的成長路徑順理成章,其實這是如今的巨頭造成的“幸存者偏差”。

正所謂“時來天地皆同力,運去英雄不自由”,沒有什么生意可以永遠擴張下去。激進的擴張需要企業投入大量的現金,擴張越快,現金流的窟窿也越大,需要不斷通過融資來彌補。當市場需求飽和,殘酷的價格戰和產能出清會讓前期野蠻擴張的企業付出慘痛的代價。

只知道擴張的企業是沒有前途的,只有通過做出差異化的產品和有影響力的品牌提升議價能力、通過提高營運效率提升單位產出,才是重資產企業保持長期競爭優勢的終局。

責任編輯: 李穎