8月25日晚間,創業板市值“一哥”寧德時代發布2021年半年報。財報數據顯示,公司上半年營業收入為440.75億元,同比增長134.07%,實現凈利潤44.84億元,同比增長131.45%,營收及凈利潤均實現翻倍增長。

今年上半年,受益于國內新能源汽車銷量的爆發,寧德時代鋰電池裝機容量大幅增長,全球市場份額達到29.9%,繼續保持全球裝機第一的水平。此外,公司儲能系統銷售收入實現了7倍增長,鋰電池材料銷售收入增長3倍,三大業務均保持高速增長態勢。

剛剛過去的二季度,寧德時代股價大幅攀升,成功晉級“萬億市值俱樂部”,最新市值已經突破1.2萬億元,成為無可爭議的創業板市值“一哥”。按照最新市值計算,寧德時代市盈率高達135倍。但如此高的市盈率,難免不令投資者心生疑慮:寧德時代的股價是否被過于高估?

更值得警惕的是,寧德時代亮眼的成績單并沒有阻止多位重要股東的套現步伐。半年報顯示,明星基金公司高瓴資本減持寧德時代約800萬股,套現約35億元。此外,公司前十大股東中還有三位股東均對寧德時代進行了減持,四位股東合計套現約130億元。

作為國內價值投資的典范,高瓴資本喜歡“做時間的朋友”,通常其投資的公司,都會長期持有,平均持有期超過3年。但此次時間卻明顯短了很多。

2020年,高瓴資本以161.00元的價格認購寧德時代新股6211.18萬股,成為公司上一輪定增的主要參與方。按照寧德時代近期股價計算,高瓴資本浮盈已經超過2倍。

因此,有人認為高瓴資本在寧德時代股價大幅上漲時,減持實屬正常,但也有人認為高瓴資本的高位減持更說明寧德時代的價格已經偏離價值基本面。萬億市值的寧德時代,究竟是“虛火”還是“真金”?

業績:動力電池裝機量全球第一 ,儲能業務增長7倍

寧德時代(CATL)成立于2011年,前身是ATL的動力電池事業部。ATL是位于香港的新能源科技有限公司,屬于蘋果、三星等手機巨頭的核心電池供應商,也是全球最大的聚合物電池供應商,掌握手機電池核心技術。

憑借著在手機電池領域的技術實力,寧德時代獲得了華晨寶馬第一款純電動車之諾1E的動力電池合作機會。有了寶馬的加持,寧德時代在動力電池領域一舉成名,營業收入取得了爆發式增長。

2017年,寧德時代裝機量首次超越比亞迪和松下,位居全球第一。2018年,寧德時代頭頂“獨角獸”光環成功在創業板上市。根據SNE Research統計,寧德時代2017-2020年動力電池使用量連續四年排名全球第一,2021年1-6月繼續位居榜首。

此外,寧德時代目前還是配套車型最多的動力電池廠商。2021年1-6月,工信部公布的新能源車型有效目錄共2400余款車型,其中由寧德時代配套動力電池的有1200余款車型,占比約50%。

拿下國內半數新能源汽車電池配套,足以看出寧德時代目前的行業地位。今年上半年,國內新能源汽車銷量120.6萬輛,同比增長139.3%。受新車銷售大幅提升帶動,寧德時代動力電池系統實現銷售收入304.51億元,同比增長125.94%。

除了動力電池之外,近些年寧德時代還在儲能以及鋰電池材料進行了重點布局。上半年,隨著全球市場發電側與電網側儲能需求增長,寧德時代出貨多個百兆瓦時級項目,實現儲能系統銷售收入46.93億元,同比增長727.36%。

鋰電池材料方面,2021年上半年,寧德時代共實現銷售收入49.86億元,同比增長303.89%。

資料顯示,寧德時代鋰電池材料包括前驅體等產品,業務主要通過子公司廣東邦普進行。2015年,寧德時代通過子公司寧德和盛以股權受讓及增資的方式控股廣東邦普,將產業鏈拓展至鋰電池回收業務。截至目前,廣東邦普具備前驅體材料年產3.5萬噸的能力,已成為全國領先的鋰電池材料三元前驅體供應商。

受三大業務高速增長提振,寧德時代上半年實現營業收入440.75億元,同比增長134.07%,實現凈利潤44.84億元,同比增長131.45%,其中,公司第二季度營收規模和凈利潤水平均創出歷史新高。

隱憂:增長空間有限,動力電池毛利率創新低,資產減值損失超7.5億元

不過,在公司營收及凈利潤均實現翻倍增長的背后,仍有一些令投資者擔心的隱憂,也是寧德時代被指股價“虛火”的主要因素。

首要一點是企業未來增長空間,令人擔憂。

自6月5日以來,寧德時代突破并站穩萬億市值大關,也是目前A股五家“萬億市值俱樂部”中唯一一家科技制造類公司。

但從估值水平上看,寧德時代估值遠高于其它四家公司。按照最近市值(1.21萬億)計算,寧德時代動態市盈率為135倍,已經遠遠超過貴州茅臺40倍的估值水平,另外三家銀行(工行、建行、招行)市盈率則僅為10倍左右。

此外,寧德時代目前國內市場率達到50%,這也讓其成長空間面臨到明顯的天花板壓力。百倍市盈率的寧德時代,未來是否還有足夠的增長空間?

其次核心業務動力電池業務毛利率的持續下滑。

自2016年以來,寧德時代動力電池業務毛利率就處于持續下滑趨勢。數據顯示,2017-2020年,寧德時代動力電池毛利率分別為35.25%、34.1%、28.45%、26.56%。

半年報顯示,2021年上半年寧德時代動力電池毛利率為23%,上年同期毛利率為26.5%,下降3.5個百分點,再創歷史新低。

成本因素成為寧德時代動力電池業務毛利率承壓的首要因素。受動力電池及儲能需求提升帶動,上半年產業鏈上游鋰、鈷等主要金屬材料價格上漲。最新數據顯示,2021年以來,電池級碳酸鋰價格由1月初的5.15萬元/噸上漲至11.3萬元/噸,漲幅已近120%。

而且由于新能源汽車目前仍處于滲透率加速提升階段,產業鏈自身一直有著強烈降本增效的需求。因此,占據整車成本三成以上的動力電池價格長期仍將處于下降趨勢,而這也必將導致寧德時代動力電池業務毛利率繼續走低。

寧德時代半年報中還透出的一個不和諧因素是高達6億元的存貨跌價損失。

2021年上半年,寧德時代計提減值損失7.54億元,較去年同期增加4.16億元。其中,存貨跌價準備為6.04億元,長期股權投資減值準備1.5億元。

從資產負債表來看,半年報數據顯示,寧德時代存貨金額達到241.66億元,較去年同期增長321%,存貨增幅遠高于營收增幅。考慮到動力電池價格的下行趨勢,公司大幅計提了存貨跌價損失。

此外,公司應收賬款壞賬損失為0.63億元,去年同期這一金額為0.18億元,增幅達到350%。截至6月末,寧德時代應收賬款余額為139.82億元,去年同期這一金額為77.72億元。

存貨及應收賬款的大幅增長不僅讓寧德時代面臨到壞賬及存貨跌價增加的風險,同樣占用了公司大量流動資金。截至6月末,公司速動比率僅為1.1倍,短期償債壓力不容樂觀。

前景:582億定增再造寧德時代,儲能業務打開第二曲線

寧德時代確實存在上述的隱憂,但是如果就此就可以判斷萬億市值的寧德時代“虛火”過旺,并不客觀。

一是動力電池業務毛利率的下滑,寧德時代完全可以消化。

寧德時代的動力電池業務毛利率雖然不斷下滑,但其電池儲能和鋰電池材料兩大業務毛利率卻在提升。2021年上半年,儲能業務毛利率為36.6%,同比大幅提升12個百分點,而鋰電池材料毛利率也提升2個百分點至21.15%。受益于儲能和鋰電池材料兩板塊毛利率的提升,寧德時代上半年主營業務整體毛利率為27.26%,與去年同期(27.15%)基本持平。

實際上,考慮到寧德時代在動力電池領域絕對的領先地位 ,并不需要對其盈利能力過度擔憂。高工鋰電統計數據顯示,2019-2020年,寧德時代動力電池裝機量分別為33.3GWh、31.8GWh,市場份額分別為53.1%、50.0%。除第二名比亞迪外,其它企業市場份額均不足10%,短期內寧德時代在國內的領先地位無人可撼。

寧德時代在動力電池領域的強勢地位還可以從預收款這一項目得以驗證。由于整車廠商訂購寧德時代動力電池需要向其預付款,截至6月末,寧德時代預收賬款金額達到107.59億元,同比增長243%。從這一角度來看,寧德時代動力電池毛利率的下滑應該是在其預期或者可承受范圍之內。

二是寧德時代的增長前景并不局限國內動力電池領域,而公司最新推出了定增方案,有望“再造一個寧德時代”。

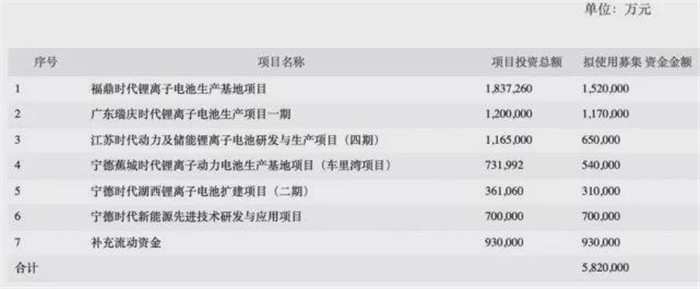

今年8月,寧德時代公布新一輪定增方案。公告顯示,公司計劃通過非公開發行股票方式募資不超582億元。其中,419億元用于鋰電池和儲能等業務的擴產,70億元用于研發投入,93億元用于補充流動資金。

海外市場應該是寧德時代未來十年最大的看點。

繼中國和歐洲之后,美國也于近日推出了有關新能源汽車促進政策。2021年8月5日,美國白宮與通用汽車、福特汽車和Stellantis發布聯合聲明表示,拜登總統將簽署一項行政令,設定到2030年零排放汽車銷量占新車總銷量50%的目標。

這就意味著,全球三大汽車市場都已經將新能源汽車發展上升到國家戰略的高度。截至目前,寧德時代已與戴姆勒、大眾、寶馬、現代等國際巨頭簽訂采購協議。此外,公司已經在歐洲、車里灣等全球六個地區布局生產基地,至2025年規劃產能預計超過600GWh。按照這一規劃產能計算,2025年寧德時代產能將是目前產能的20倍。

半年報數據顯示,2021年上半年,寧德時代海外地區實現營業收入102億元,同比增長355.45%。同時寧德時代海外銷售收入占比達到23.14%。2019年,這一占比數據僅為3.91%。

值得一提的是,寧德時代海外市場盈利能力也明顯高于國內市場。2021年上半年,公司海外業務毛利率為34.39%,較國內市場(25.11%)高出近9個百分點。巨大的海外市場不僅可以給寧德時代帶來增量市場,或許還可以提升公司盈利能力。

除海外市場外,儲能業務也是寧德時代未來發展的又一關鍵。

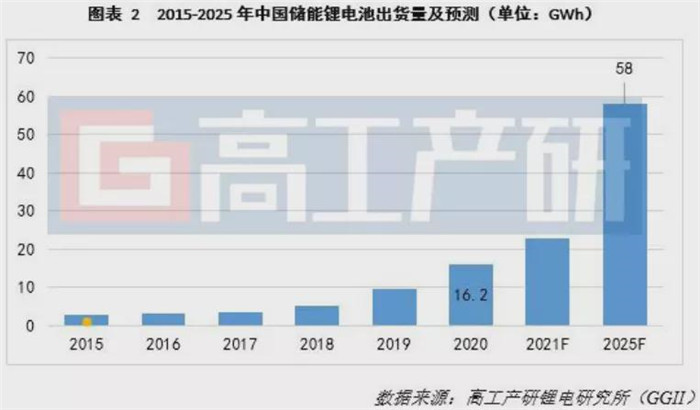

“碳中和”政策出臺后,儲能被視為解決非化石能源規模化落地的關鍵抓手,市場迎來井噴式爆發。據不完全統計,2021年上半年,國內新增新型儲能裝機規模超過10GW,同比增長超600%。而GGII數據則顯示,2025年中國儲能鋰電池出貨量將達到58GWh,市場規模超過550億元。

作為動力電池行業的絕對龍頭,寧德時代很早就對儲能業務進行了布局。公司副董事長黃世霖曾表示,早在寧德時代成立之初,公司就確定了動力電池和儲能兩個發展方向。

2018年,全球電化學儲能市場隨著鋰電池成本的下降而迎來首次爆發期,新增裝機規模達3.7GW,同比增長305%。同年,寧德時代設立獨立儲能事業部,大力拓展儲能業務。2020年,寧德時代儲能系統實現收入19.43億元,同比增長218.56%,營收占比提升至3.86%,儲能業務正式崛起。

2021年上半年,寧德時代儲能系統銷售收入同比增長727.36%至46.93億元,收入占比達到10.65%,占比首次躍居兩位數。

長期來看,儲能業務市場容量并不輸于動力電池市場,并有望為寧德時代打開第二增長曲線。

在“雙碳”戰略下,光伏、風電等可再生能源來替代化石能源已成大勢所趨,而儲能則是這類間歇性能源的終極方案。根據SPIR數據,2023年中國儲能鋰電池需求預計達48.2GWh,2020年這一數據為16GWh,未來三年增幅達到3倍。而據GGII預測,至2025年,中國儲能鋰電池出貨量將達到58GWh,市場規模超過550億元。

值得一提的是,寧德時代近期發布的鈉離子電池有望應用于儲能。相對鋰電池而言,鈉離子電池具有更好的安全性和成本優勢,一旦形成大規模商業化落地,有望為儲能市場打開新的應用空間。

據報道,寧德時代所發布的第一代鈉離子電池電芯單體能量密度達到160Wh/kg,循環次數可達3000次,均為全球最高水平,公司在鋰電池領域的領先技術水平有望延續至鈉離子電池這一新的領域。

根據公司最新非公開定增方案,寧德時代本輪融資主要用于鋰電池擴產、儲能項目建設及流動資金的補充,這均是公司沖擊海外市場、發力儲能市場的現實需求。考慮到國內外新能源汽車市場的高速增長以及儲能巨大的市場潛力,寧德時代這一582億元的定增方案金額雖大卻也是在“有的放矢”。而萬億市值的寧德時代,或有“虛火”但更多的仍是“真金”。

責任編輯: 李穎