永興材料自2021年以來漲勢喜人,一路高歌猛進,8月30日以102.09元挺進百元股大門,9月15日以120.53元的收盤價再次刷新歷史最高記錄,相比去年同期的17.60元的收盤價,暴漲了584.83%,也就是接近6倍。

大漲背后的邏輯值得探究,一方面是永興材料身處火熱的鋰電賽道,而且又是在上游,無論是鋰資源概念股——贛鋒鋰業、天齊鋰業、融捷股份、盛新鋰能、西藏礦業、鹽湖股份等,還是鎳鈷概念股——華友鈷業、中偉股份等,都出現了大幅的上漲,永興材料沾了熱門賽道的光;另一方面是永興材料自身還是有幾把刷子在,不然也不會獲得主力資金的青睞。

我們就來看看永興材料的核心競爭力有哪些,能否對得起頭頂上戴的熱門光環。

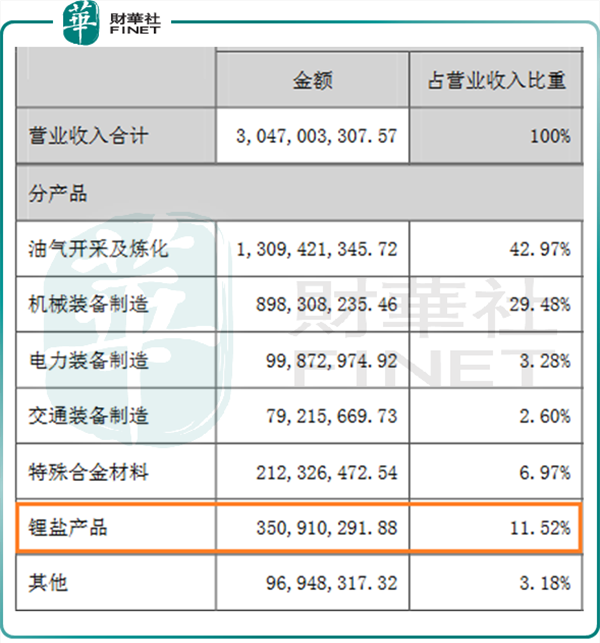

說永興材料是鋰電新貴,是根據其主營業務的結構變化來說的,永興材料老本行是做特鋼新材料業務的,2021上半年年報顯示,特鋼新材料業務的營收占比80%多;其次才是鋰電材料業務,2021上半年創下3.51億元的收入,占總營收的比重為11.52%。

公司鋰電材料業務主要指的是碳酸鋰,2021上半年出貨量為5448噸,鋰鹽產品實現營收3.85億,單噸售價約7萬元/噸,產能得到充分釋放,鋰電材料的歸母凈利潤為1.08億元,公司上半年總的凈利潤為3.02億元,鋰電材料對公司半年度業績貢獻已達到35.68%,已成為公司新的利潤增長點。

永興材料制定的戰略為——堅持“特鋼新材料+鋰電新能源”雙主業發展戰略,說明公司在未來會大力扶持鋰電材料板塊的業務,主要還是在鋰電方面嘗到了甜頭,無論是毛利,還是二級市場上的估值,現階段的鋰電都是塊香餑餑,永興材料可不想錯過。

資源儲備與市場前景

鋰礦資源儲備方面,其一是,公司控股子公司花橋礦業擁有的化山瓷石礦礦權面積1.87平方公里,累計查明控制的經濟資源量礦石量4507.30萬噸,是公司鋰云母和碳酸鋰生產原材料的主要保障渠道;其二是,聯營公司花鋰礦業擁有白水洞高嶺土礦礦權面積0.7614平方公里,累計查明控制的經濟資源量礦石量730.74萬噸,公司已與花鋰礦業簽訂了《長期合作協議》,也為公司鋰電材料業務的長期發展提供了資源保障。

鋰鹽產品(主要指碳酸鋰)方面,2021上半年,120萬噸/年鋰礦石高效選礦與綜合利用項目達產,為碳酸鋰生產提供原材料保障;年產2萬噸電池級碳酸鋰項目建設存在一定延期 預計明年二季度全部投產;180 萬噸/年鋰礦石高效選礦與綜合利用項目已完成立項、可研報告編制等工作,做好開工建設準備工作;超寬溫區超長壽命鋰離子電池項目技術團隊組建已基本完成,廠房建設及設備選購有序推進中,實驗室已投入運行,并產出了實驗室樣品。

以上我們可以看出,永興材料的核心優勢就是在鋰礦資源儲備豐富,為鋰鹽產品的輸出準備了足夠的鋪墊,畢竟是4000多萬噸的礦石,就算鋰元素的品位不高,畢竟體量大,還是能夠源源不斷的產出碳酸鋰等產品,為公司的持續盈利打下堅固的基礎。

盈利的空間,我們只需要關心下游的需求量以及市場售價。

先看市場售價,根據碳酸鋰市場報價,亞洲金屬網數據顯示國產電池級碳酸鋰2020年第一季度/第二季度/第三季度/第四季度的均價分別為4.89/4.36/3.99/4.42萬元/噸,到了2021年第一季度/第二季度,均價為7.50/8.86萬元/噸,高工鋰電數據顯示,9月份的碳酸鋰價格已漲至14~15萬元/噸。

再下游的需求量,根據中汽協發布的最新汽車產銷數據,2021年前8月,新能源汽車產銷分別達到181.3萬輛和179.9萬輛,同比增長均為1.9倍,其中,8月新能源汽車滲透率已提升至17.8%,新能源乘用車滲透率更是接近20%。

新能源汽車已是大勢所趨,勢必帶動上游動力電池的出貨量,進而帶動鋰電材料的產銷量。GGII預計到2025年全球新能源汽車滲透率將達到20%以上,將帶動全球動力電池出貨量達到1100GWh;2025年全球儲能電池出貨量將達到416GWh。

按照1萬噸碳酸鋰加工產能可滿足15GWh電池需求估算,1516GWh鋰電池意味著將衍生出101萬噸的碳酸鋰產能需求。

行業內人士預計2021年國內云母提鋰冶煉產能13萬噸,碳酸鋰產量達6萬噸左右。

同時,隨著云母提鋰技術不斷取得突破,疊加自有礦優勢,云母提鋰主要幾家企業的生產成本已經從此前的8-10萬元/噸下降到3.5-4.5萬元/噸,為擴大盈利空間創造了條件。目前青海鹽湖碳酸鋰成本為3.4-3.5萬元/噸,鋰輝石生產碳酸鋰的成本在6萬元以上,云母提鋰在成本方面已經不輸。

下游方面,廈鎢新能源、湖南裕能、深圳市德方納米科技股份有限公司等正極材料企業已經與永興材料建立良好關系,有的已經簽署長單供應,包括準電池級與電池級產品,這也意味著后續業績有了客戶方面的保障。

行業競爭加劇,產能具備賽

贛鋒鋰業,阿根廷Cauchari鹽湖項目一期年產4萬噸電池級碳酸鋰預計在2022年年中開始生產,且已經啟動二期擴產可行性研究;目前公司已形成年產電池級碳酸鋰4.3萬噸,年產電池級氫氧化鋰8.1萬噸,其中寧都年產1.75萬噸電池級碳酸鋰生產線改造后已形成年產2萬噸電池碳酸鋰的生產能力。

公司目前正在籌劃及建設中的碳酸鋰項目包括:位于阿根廷的Cauchari-Olaroz鋰鹽湖項目,一期產能4萬噸碳酸鋰,二期擴產產能不低于2萬噸碳酸鋰當量;江西省豐城市形成年產5萬噸碳酸鋰當量的項目。

天齊鋰業,2021上半年包含碳酸鋰在內的鋰產品出貨量為4萬多噸,9月24日在投資者互動平臺表示,目前公司擁有0.5萬噸/年氫氧化鋰產能,3.45萬噸/年碳酸鋰產能,2萬噸/年電池級碳酸鋰的在建項目。

盛新鋰能,2021上半年鋰鹽產品出貨量為1.77萬噸,子公司致遠鋰業已建成碳酸鋰產能 2.5 萬噸;

融捷股份,2021上半年公司鋰鹽業務累計銷售2481 噸,子公司長和華鋰現有電池級碳酸鋰產能3000噸,氫氧化鋰1800噸/年。上游擁有250萬噸/年鋰礦精選項目,可年供應鋰精礦約47萬噸。

西藏礦業,9月24日在投資者互動平臺表示,扎布耶鹽湖目前探明儲量184萬噸,其中液體碳酸鋰,核實保有儲量合計為66.64萬噸。西藏扎布耶二期項目建成后將涉及電池級碳酸鋰9600噸/年、工業級碳酸鋰2400噸/年。

鹽湖股份,2021年上半年,鹽湖股份碳酸鋰銷量為7435噸;藍科鋰業(持股51%)碳酸鋰業務目前權益產能為3萬噸,遠景有望達到5-7萬噸。

通過梳理,我們發現,上述公司中有的既有碳酸鋰產品,還有氫氧化鋰產品,而永興材料目前只布局碳酸鋰產品;

然后聚焦于碳酸鋰產品,永興材料的目前碳酸鋰產能為1萬噸,正在往2萬噸的道路上沖刺,但相對贛鋒鋰業、天齊鋰業這兩大巨頭,永興材料的產能略顯單薄。

主力資金青睞度

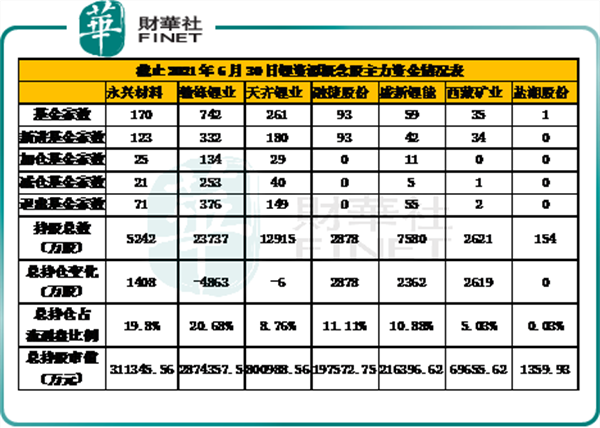

截止2021年6月30日,持倉永興材料的基金公司總共有170家,排名第三,持股綜數5000多萬股,總持倉占流通盤比例為19.8%,從基金總數與持股總數來看,永興材料在主力資金青睞度方面,僅次于贛鋒鋰業與天齊鋰業,具體如下表所示:

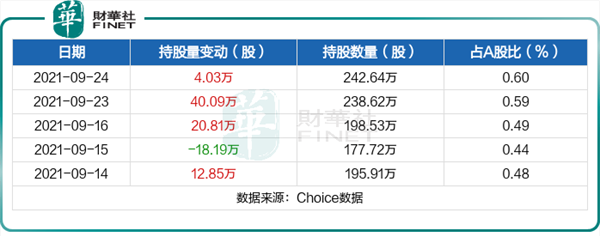

北向資金還悄悄地“盯上”了永興材料,在9月24日,永興材料獲深股通增持4.03萬股,這已是其連續3日獲深股通增持,共計64.92萬股,最新持股量為242.64萬股,占公司A股總股本的0.60%。

美中亦有不足

雖然同是鋰資源概念股,但有的是通過鋰輝石(比如贛鋒鋰業、天齊鋰業、盛新鋰能、雅化集團等)、有的是通過鹽湖(比如鹽湖股份、藏格控股、西藏礦業、錦泰鋰業等);有的是通過鋰云母(比如永興材料、江特電機等)來生產碳酸鋰。這三種細分的途徑,鋰輝石是最佳的方式,因為含鋰的品位要比鋰云母高,這也是永興材料望塵莫及的地方。

投資者在9月24日向永興材料提問, 既然公司鋰礦資源儲備能支撐擴產后3萬噸碳酸鋰的生產,但如今1萬噸碳酸鋰產能為啥還需外購10%--20%的鋰礦,儲備而不開采?

投資者的疑問點通俗點就是,既然家里有,為啥還要花錢去從外面買?

永興材料官方回答表示,上半年公司一期年產1萬噸碳酸鋰項目需外購部分鋰云母精礦的原因:一是一期年產120萬噸選礦項目和永誠鋰業年產50萬噸選礦技改項目的達產時間為今年7月份;二是外購品位高于3.0%以上的鋰云母精礦以提高現有生產線的生產效率。

品位是天注定的,沒辦法改變,永興材料要做的只能是在低品位的前提下不斷的完善工藝路線,提高生產效率,降低成本,在確保質量的情況下提升產量,這是基業長青的不二法門。

幸運的是,降低成本的這扇門已經打開。

責任編輯: 李穎