新增鋰資源的開發已經跟不上需求的增長,導致上游鋰資源價格大幅上漲。全球鋰礦資源的爭奪戰曠日持久,且有愈演愈烈之勢。

動力電池的主要原材料碳酸鋰價格呈現加速上漲勢頭。據高工鋰電(GGII)剖析,目前碳酸鋰價格已漲至14~15萬元/噸,受下游需求旺盛和海外鋰礦擴產不及預期等影響,碳酸鋰價格或持續上升。

01 市場旺盛撬動鋰資源消耗量

原材料價格的上漲,連鎖效應已經傳導至電池廠商。

今年以來,鋰電行業企業紛紛加速布局上游鋰礦資源,越來越多的資本也在紛紛跨界布局鋰礦。高工鋰電數據顯示,僅2021年三季度,就有寧德時代、中航鋰電、蜂巢能源、國軒高科、億緯鋰能等十余家企業相繼宣布投建鋰電池項目,合計新增鋰電池規劃產能385GWh,已公布的總投資金額約1650億元;而前三季度鋰電產業鏈合計投資金額已達8846億元。

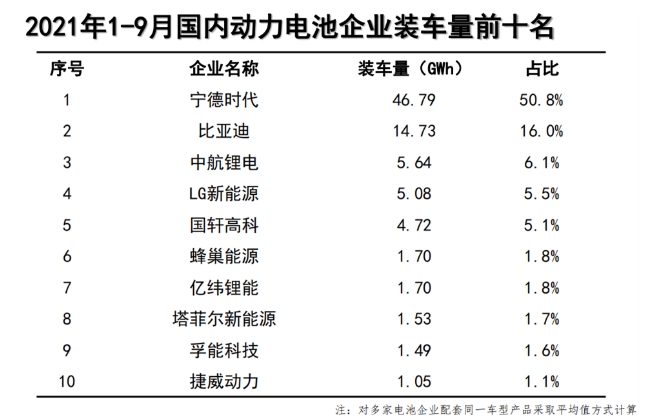

中國汽車動力電池產業創新聯盟數據顯示,今年1-9月,國內動力電池企業裝車量前5名分別為:寧德時代(占比50.8%)、比亞迪(占比16.0%)、中航鋰電(占比6.1%)、LG新能源(占比5.5%)、國軒高科(占比5.1%)。

來源:中國汽車動力電池產業創新聯盟

目前,在新能源電池回收中,鈷、鎳尚可實現較高的回收率,而鋰的回收仍然很難。

由于今年以來鋰電池原材料價格一路攀升,再加上鋰礦拍賣價格屢創新高,造成現階段全球范圍的鋰資源緊張局勢。為搶先布局,保障原材料供應,防范資源斷供風險,各大廠商相繼出手爭搶鋰礦項目,在全球展開了激烈的鋰礦資源爭奪。近期來看,寧德時代、贛鋒鋰業、紫金礦業均已加入鋰礦“戰局”。

02 鋰需求為何如此旺盛?

中國既是全球最大的鋰電池生產國,也是全球最大的鋰消費國,然而國內的鋰資源儲量卻明顯跟不上市場需求。我國對鋰的需求全球第一,然而70%都要依靠進口。中國已將鋰定位為24種國家戰略性礦產資源之一。

中國鋰資源儲量占比低,資源稟賦落后

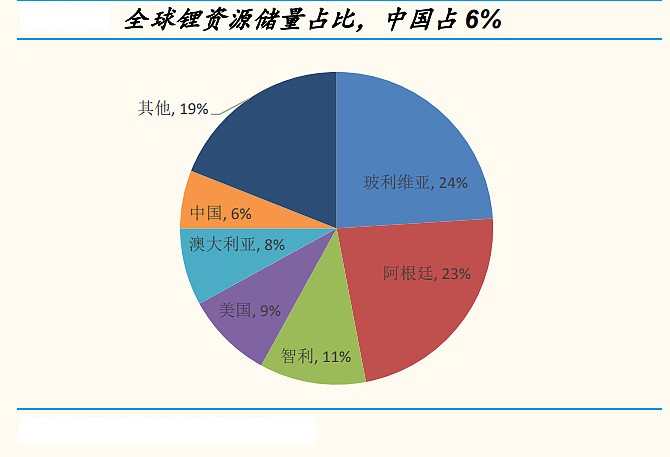

根據美國地質調查局USGS數據,截至2020年末,全球鋰資源量約8600萬噸,其中南美“鋰三角”地區(智利、阿根廷和玻利維亞交界處的高海拔湖泊和鹽沼)的鋰資源量之和約占全球鋰資源總量的近60%。中國目前探明的鋰資源基本為鹵水鋰,儲量占比只有6%。80%的鋰原料依賴進口。

來源:USGS,國金證券研究所

除了鋰資源的儲量低,中國鋰礦的資源稟賦也相對落后,導致開發成本高、效率低。國內主要鹽湖的初始鋰濃度大都在0.003%-0.05%,而智利 Atacama 鹽湖初始鋰濃度可達到0.157%,是國內鹽湖的3-50倍不等。此外,中國鹽湖的鎂鋰比特別高(如青海察爾汗鹽湖的鋰資源儲量占我國鹽湖鋰的40%,而該鹽湖鎂鋰比則高達500以上)。當然,隨著鹽湖提鋰技術取得多項突破后,我國鋰資源開發力度將加大,有利于緩解國內鋰資源供應的矛盾。

今年以來,鋰電池材料價格普遍上漲,使得上市公司加速向上游鋰礦資源布局。諸多原因使得中國鋰電巨頭們十分熱衷于海外收購,在全球展開了激烈的鋰礦資源爭奪。寧德時代、天齊鋰業、贛鋒鋰業等龍頭企業,一邊主動開發已有資源,一邊在積極努力地走出去。

電動車發展推動上游原材料鋰需求增加

2015年之后,隨著新能源車市場需求快速增長,鋰資源需求開始井噴。但在2018-2020年期間,隨著新建鋰鹽產能陸續兌現產量、動力電池對鋰鹽需求承壓,碳酸鋰、氫氧化鋰均處于價格下行區間。就在行業下行期間,寧德時代抓住機會出手入股Pilbara(全球主要鋰礦基地——澳洲的主力鋰礦公司)。

2018年起,世界各國相繼展開了禁售燃油車的計劃,中國已提出2025年新能源汽車20%市場份額的中長期規劃目標。現階段,新能源發展勢頭正猛,鋰資源迎來新一輪明顯的向上周期。

我國是全球最大的新能源汽車和動力電池產銷基地,新能源汽車的發展帶動了對上游鋰鹽需求的猛增。新能源汽車離不開鋰資源,就好比燃油汽車離不開石油。電動車的核心是電池,而鋰是組成動力電池的核心原料。無論三元鋰電池,還是磷酸鐵鋰電池、固態電池,全都離不開鋰。可以說,誰掌握了鋰資源供應鏈,誰就將控制動力電池的未來。

今年以來,國內新能源車產銷量明顯加快,全球汽車電動化的速度讓人出乎意料,這也對鋰電池的需求增長提供了有力支撐。據中國汽車工業協會統計分析,2021年9月,新能源汽車產銷分別達到35.3萬輛和35.7萬輛,環比增長14.5%和11.4%,同比增長均為1.5倍。2021年1-9月,新能源汽車產銷分別達到216.6萬輛和215.7萬輛,同比增長1.8倍和1.9倍。

國際能源署預計,2030年全球將有50%的鋰資源缺口。而就目前來看,未來5~10年內,仍將是鋰離子電池的天下。這意味著,對鋰資源的搶奪將成為關乎車企未來命運的關鍵。

儲能電池領域離不開鋰應用

全球碳中和背景下,儲能產業正處于爆發階段,鋰電、風光發電成本下降,供給需求兩端利好。

除了電動車等代步工具所需的動力電池需要鋰,手機、數碼相機、游戲機……鋰電池在現代社會電子產品方面的應用幾乎無處不在。

根據國家發展改革委、國家能源局《關于加快推動新型儲能發展的指導意見》,到2025年,抽水蓄能以外的新型儲能裝機規模的目標為3000萬千瓦以上。以鋰電池為主要技術路線的新型儲能發展規模正在不斷擴大。工信部披露的數據顯示,2021年上半年,全國儲能鋰離子電池產量達到15GWh,同比增長260%。

有業內人士認為,儲能建設周期短,如果價格機制能最終理順、商業模式可行,預計行業將迎來快速增長。

03 儲能利好政策一覽

中國儲能行業正處于政策出臺密集期。

2021年以前,對儲能的支持政策主要以省為單位開展,大多體現在可再生能源并網,儲能參與輔助服務市場等方面,部分省市給出了補貼政策。

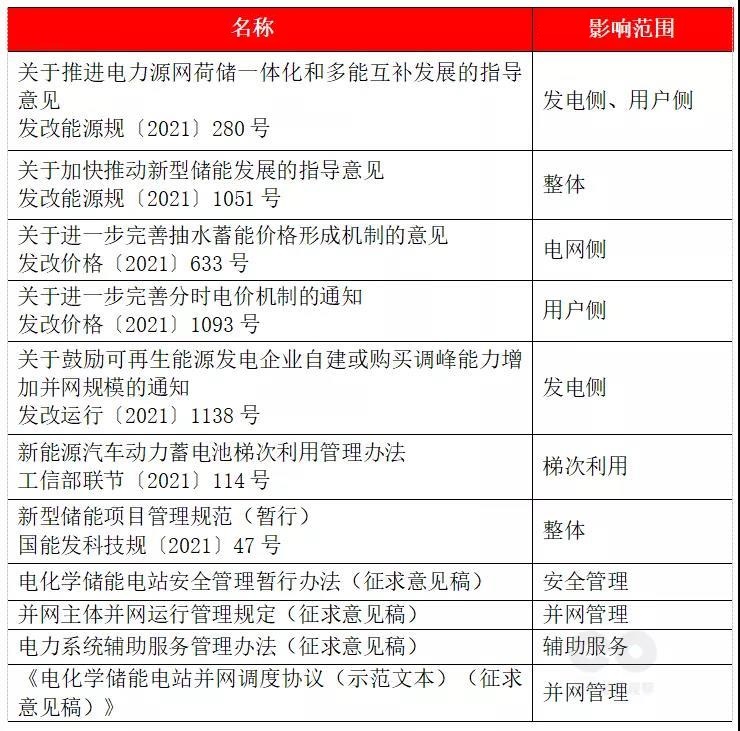

“雙碳”目標下,儲能的重要性大幅提升。2021年,部委層面政策頻出。

2021年6月,《新型儲能項目管理規范(暫行)》由國家能源局面向社會公開征求意見,9月正式印發,明確了各級能源主管部門以及電網企業在規劃、項目備案、并網和監測監督方面的職責。

2021年7月26日,國家發改委發布《進一步完善分時電價機制的通知》,要求完善峰谷電價機制、建立尖峰電價機制、健全季節性電價機制,并明確分時電價機制執行范圍、建立分時電價動態調整機制、完善市場化電力用戶執行方式。

2021年8月24日,國家發改委和國家能源局共同發布《電化學儲能電站安全管理暫行辦法(征求意見稿)》(以下簡稱“征求意見稿”),就電化學儲能電站的安全管理事宜面向社會征求意見。根據征求意見稿,多個政府部門未來都將介入電化學儲能電站的安全管理。此次征求意見稿內容涉及儲能項目準入、產品、設計、施工驗收等多個環節,基本覆蓋了儲能電站的整個生命周期。

在鋰資源回收利用方面,2021年8月27日,工信部等五部門發布了《新能源汽車動力電池梯次利用管理辦法》,鼓勵有實力和技術建設的正規公司部署動力電池回收利用環節。根據中國汽車技術研究中心有限公司的數據,2021年我國累計退役動力電池20萬噸以上,充分回收鋰資源同樣有助于緩解我國鋰供應緊張的矛盾。

2021年9月底,《新型儲能項目管理規范(暫行)》《電化學儲能電站并網調度協議(示范文本)(征求意見稿)》先后發布。在此之前,涉及儲能整體發展規劃、項目管理、價格機制等多個文件都在2021年出臺。

2021年部委層面出臺儲能相關政策

來源:南方能源觀察

04 結 語

上海有色網數據顯示,今年以來的金屬鋰價格已從1月4日的48.5萬元/噸,漲至10月12日的87.5萬元/噸,漲幅約八成;電池級碳酸鋰從年初的5.3萬元/噸漲至10月12日的18.47萬元/噸,漲幅達248%;磷酸鐵鋰年初時報價為3.8萬元/噸,10月12日則報7.15萬元/噸,漲幅為88%。

鋰資源需求日益增長與供應不平衡間的矛盾,已經成為鋰電行業的主要矛盾。局限于鋰資源產能的不可復制性、擴張周期長、資本開支大等特性,未來還將涌現更多的企業參與到上游原材料卡位戰中。圍繞著鋰資源的爭奪戰也將更加激烈!

文章來源 | 中國能源網

文 | 李穎

【中國能源網獨家稿件聲明】 凡注明 “中國能源網”來源之作品(文字、圖片、圖表), 未經中國能源網授權,任何媒體和個人不得全部或者部分轉載

責任編輯: 李穎