《中華人民共和國資源稅法》(以下簡稱《資源稅法》)自2020年9月1日起施行,一年來,地熱界對《資源稅法》和各地實施細則的爭議從未停止。爭議的焦點主要集中在地熱能為可再生能源,卻要繳納高額的稅費。在該法所附的《稅目稅率表》中,地熱被劃定為“能源礦產”,其征稅對象為“原礦”,稅率規定為“1%~20%或者1~30元/m³”。

征收對象是否合理?計稅單位是否科學?近期以來,德國亥姆霍茲環境研究中心邵亥冰博士、中國科學院地質與地球物理研究所孔彥龍博士、江蘇省環境科學院沈百鑫博士共同對《資源稅法》實施細則的實施所帶給地熱產業的影響開展了分析研究。他們共同撰寫的研究論文《淺議資源稅法對地熱產業的影響及政策建議》已經通過評審,不久后將在《科技導報》上刊出。近日,他們基于自己的研究結果,向《中國地熱》記者講述了現有《資源稅法》和各地實施細則中存在的事實沖突和理解偏差等問題,并對完善地熱資源稅給出了幾點具體建議。

三位研究人員一致認為,現行的實施細則之間存在著基本概念定義不清,有違事實,計稅單位選用不當造成計稅量不科學等問題,在部分內容上存在與上位法《資源稅法》的不一致。這些矛盾和沖突將會對我國正在蓬勃發展中的地熱能產業產生負面影響。在我國提出“碳達峰碳中和”目標的背景下,這一做法更將阻礙地熱能更大規模化發展的步伐。

征稅對象到底是什么?

《資源稅法》于2020年9月1日正式實施,為配合該法的實施,北京、河北、天津等二十九個省市相繼出臺了地方執行細則,絕大部分省市將地熱資源稅的稅率定為2至3元每立方米,個別省市高達10元,甚至30元每立方米。

在《資源稅法》所附的稅目表中,規定的征稅對象是“地熱”。當前爭議的核心在于,這個“地熱”到底指的是 “地熱能”,“地熱流體”,還是“地熱資源”?根據中華人民共和國能源行業標準NB/T 10097-2018《地熱能術語》的規定:“地熱能是賦存于地球內部巖土體、流體和巖漿體中,能夠為人類開發和利用的熱能。地熱資源則包括地熱能、地熱流體及其有用組分。”

由此可以看出,地熱資源這個概念范圍最大。它包括了地熱能、地熱流體及其有用組分這三個部分。而這三個部分中,地熱流體又是地熱能和有用組分的載體。資源稅的征稅對象到底是上述三部分的總和,還是指這三個部分當中的某一部分?邵亥冰表示,“我們的觀點是地熱資源稅的應稅產品,應當只有地熱流體!”

他的回答也給出了依據:首先地熱能是現行《可再生能源法》中已經明確規定的可再生能源之一。國家對可再生能源的態度是鼓勵開發。而《資源稅法》的征稅對象是石油,煤炭,礦石等不可再生資源。對不可再生的資源,國家的政策是節約利用,有序開發。“大家可以看到,從來沒有對太陽能進行收稅,也從來沒有對風能進行收稅,它們都是可再生能源,國家鼓勵開發。”邵亥冰補充說。研究人員在訪談中還表示,在不同的立法方向上,地熱資源體現了其獨特的屬性。具體來說,地熱資源既包含可再生的地熱能,同時也包含不可再生的地熱流體。“這是之所以會產生如此多的法律爭議和現實沖突的關鍵所在”。

另一個更顯而易見的原因是,從稅目稅率表的內容來看,當采用從量計征原則時,地熱資源稅的計稅單位是立方米,是個體積單位。體積單位可以用來度量地熱流體的數量,卻不適用于對能量大小的描述。據此可以推理得出,地熱資源稅的應稅產品,并不包含地熱能。

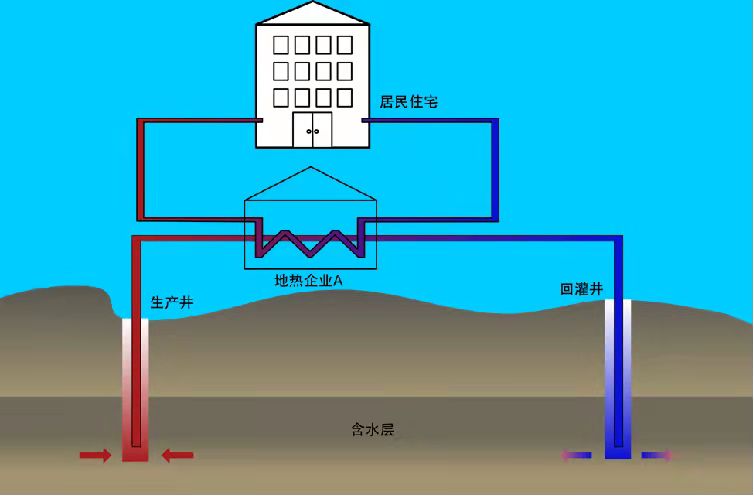

從目前各地實施細則中對地熱資源稅的規定來看,以北京市為例,對回灌地熱水要征收每立方米1元。同樣對回灌地熱水進行規定的,還有天津、山西、河南等地。對此,邵亥冰、孔彥龍認為,目前地方對于回灌地熱水征收資源稅的行為,事實上超越了《資源稅法》中賦予的權力范疇,存在下位的實施細則與上位法律之間的沖突。

從量計征標準是什么?

資源稅按照《稅目稅率表》實行從價計征或者從量計征。目前全國所有省份或直轄市對地熱資源都僅實行“從量計征”的原則。《資源稅法》第三條文本中對實行從量計征的應繳稅額做出了明確的規定:“實行從量計征的,應納稅額按照應稅產品的銷售數量乘以具體適用稅率計算。”

假如地熱企業實現了開采地熱水100%回灌,由于企業向外銷售的是熱能,按照《資源稅法》從量計征的應繳稅額分析,作為應稅產品的地熱水并未對外銷售。“也就是說如果要嚴格計征應稅產品的話,其銷售數量為0,那么該企業就無需繳付任何資源稅。”邵亥冰說。

雖然各地的實施細則中選擇了《資源稅法》中《稅目稅率表》對地熱征稅稅率的其中一項規定,但是由于法律正式條文中已經對稅額的計算做出了規定,因此《稅目稅率表》和各地實施細則中對事實上并未銷售的地熱水開征資源稅,依據的都是一項并不存在的事實,這顯然是矛盾的。

有業內人士提出,地熱尾水在被注入到回灌井后經過地下熱儲的加熱,其中一部分又再次回到了生產井中。如果地熱資源稅的征收僅僅按照生產量計算,那就在事實上構成了對回灌地熱水的重復征稅。

除了上述應稅產品的銷售數量存在問題外,在《資源稅法》及各地的實施細則中,把地熱的征稅對象定義為“原礦”,那么地熱水到底是不是“原礦”?孔彥龍介紹,原礦指的是開采后未經加工的礦石。有觀點認為,存在地下的地熱水只要被開采出來,經過了除砂、換熱等人為加工后就不再屬于原礦。按照這種觀點,地熱資源稅在計征時,就必須排除這部分已經回灌了的地熱水。

國外征稅是否有先例?

禁止地熱尾水的直接排放,鼓勵百分百回灌,是國際上大部分國家在地熱開發領域的通行做法。全世界大多數國家通過對地熱開發設置嚴格的探礦權和采礦權,以及完善的環境監測機制,以此來保障地熱健康可持續開發,而并非需要通過實施資源稅手段來實現。

邵亥冰以德國為例介紹,對于開發地熱供暖項目,德國并不征收地熱資源稅,而是通過嚴格細化探礦權和采礦權的準入條件來實現。“如果在項目運行過程中出現向環境中排放地熱尾水的情況,不但環保部門有權力根據法規對企業實施罰款,地方市政當局也有權直接吊銷已經授予企業的采礦許可證。”在邵亥冰看來,德國這種做法的好處在于,并不需要在稅法層面對實際的地熱開發活動施加經濟性影響,而是利用環保和采礦許可的硬性約束,從源頭上保護了深部地熱水資源。

據了解,德國地熱發電項目可獲得基本電價補貼,2004年電價補貼為0.15歐元/千瓦時,2009年電價補貼為0.16歐元/千瓦時,2012年電價補貼為0.25歐元/千瓦時。雖然德國地熱資源條件并不豐富,但其政策保障了地熱發電獲得飛速發展。

再比如冰島,為了鼓勵企業進行地熱開發,1961年冰島政府建立地熱基金,該基金主要用于地熱的勘探和鉆探服務。政府部門向地熱勘探和鉆探公司提供貸款,可覆蓋高達60%的鉆探成本,如果鉆探成功,可在開采開始5年內以最高允許的利率償還貸款;如果鉆探未能產生可開采的熱水,則貸款轉換為贈款,無需償還。該基金以此形式鼓勵地熱勘探并分擔了開發風險。

土耳其作為近年來在地熱能方面發展最快的國家之一,前不久土耳其駐華大使館發文指出,“截至去年土耳其地熱資源發電能力已達到 1650 兆瓦。由于私營部門投資和政府政策,土耳其地熱發電廠的發電能力在過去10年中增長了100倍。”

目前土耳其在地熱發電能力方面排名世界第四,土耳其之所以能成為近年來在地熱能方面發展最快的國家之一,這離不開政府的積極推動:一是議會通過決議發展本國地熱資源;二是地熱立法,凡投資地熱發電的均給予政策優惠。

征稅對企業有何影響?

依據現行《資源稅法》各地的實施細則,業內人士認為,雖然對不回灌的消耗性用水加大了稅收,但對開展回灌的供暖企業進行征稅,其實際效果就是大幅度提高了地熱供暖企業的生產成本,不利于地熱產業持續高質量發展。

以天津市為例,假設一口地熱生產井流量約為100立方米/小時,有一口回灌井,水溫為70 ℃,實現了60%開采地熱水的回灌,采暖期為120天。根據天津市出臺的資源稅計征辦法,按照目前回灌量每立方米1元、未回灌量每立方米3元的標準征收,則應對回灌部分的地熱水和非回灌的部分分別計稅,總合計51.84萬元。如若地熱尾水實現100%回灌,按照回灌量每立方米1元的標準,那么每個采暖季企業應繳納28.8萬元的資源稅。

邵亥冰、孔彥龍、沈百鑫三位研究人員撰寫的《淺議資源稅法對地熱產業的影響及政策建議》一文中以河北雄縣地熱供暖項目為例,采暖季期間,單口井每小時可穩定生產約120立方米地熱水,水溫為70攝氏度,地熱尾水100%回灌。若40口井對縣城400萬平米建筑供暖,根據河北省最低2元每立方米的資源稅率,企業在每個采暖季需要繳納的資源稅約2765萬元。

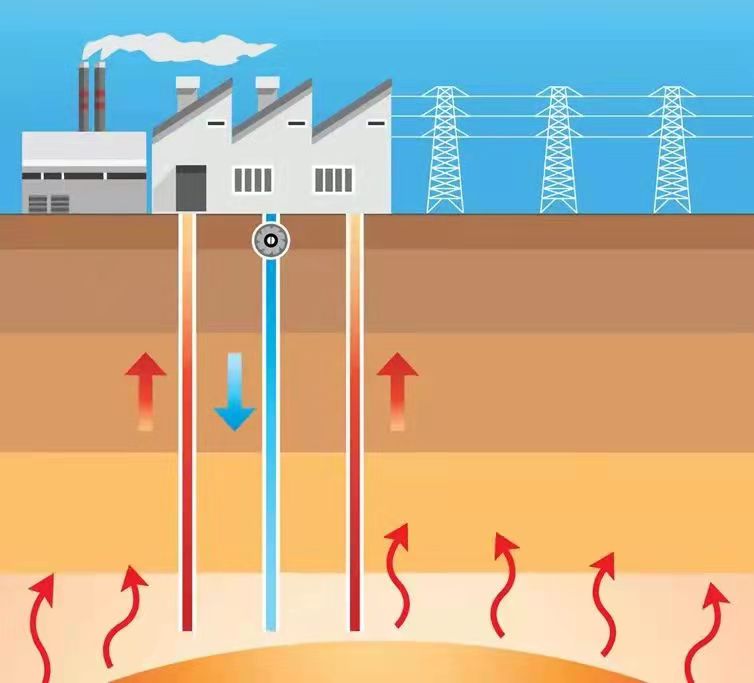

再以地熱發電為例,在地熱資源稅的應稅產品是地熱水這一前提下,由于地熱發電會從地熱水中產生蒸汽,而蒸汽是氣態的水,那么對應稅地熱水按照體積進行計量時,自然也包含蒸汽的體積。由于現有《資源稅法》所附的《稅目稅率表》中規定,地熱資源稅的計稅單位立方米,是體積單位,如果將地熱水和蒸汽的總體積計稅,這無疑會給企業帶來一筆“天價”稅收。邵亥冰表示,當這種計稅行為應用于高溫地熱資源時,就會造成計稅量不唯一,不科學的問題,同樣也會極大地挫傷企業的積極性。

面對高額稅負,業內人士呼吁,政府在做好保護地熱水資源開發、保護生態環境的前提下,也要給地熱企業以充分的積極性,保障清潔供暖事業發展。既能保護好地下水資源,又能夠充分保障地熱企業及用戶的權益,這樣才能夠使得法律有效的執行下去。

如何改進地熱資源稅?

基本概念定義不清、應稅產品計量不科學等問題,爭議的背后折射出現有《資源稅法》框架下的規范與地方執行細則中的理解偏差,進而導致使用結果沖突的問題,業內呼吁亟待改進地熱資源稅。

邵亥冰表示,目前資源稅法所存在的一系列問題,可以從兩方面進行拓展和解決:一是各地的地熱開發企業要積極的同當地相關的稅務、自然資源等主管部門,進行一個基于法律和事實、心平氣和的協商,就目前地熱資源稅所牽扯到的問題進行溝通,把企業的訴求和法律上的邏輯同地方政府部門進行充分說明。二是從政府的層面來講,稅務、自然資源等主管部門可以建議全國人大進行釋法, 明確涉及地熱資源稅的相關法律定義。或者可以請求國家稅務總局,自然資源部等權威部門,對于地熱資源的征稅對象是不是地熱水,以及地熱水“原礦”的范疇等概念進行澄清。只有權威機關對厘清對相關概念的解釋之后,各地才能依法開展地熱資源稅的征收工作。

孔彥龍談到,當前《資源稅法》的第三條銷售數量認定問題,在征收回灌地熱水問題上造成了地方實施細則與上位法《資源稅法》之間的沖突。他建議各省市人大和資源稅征收主管部門,出臺相關政策,對回灌地熱水免征資源稅,或是給予同樣額度的退稅政策。此外,建議出具司法解釋,對“原礦”在地熱資源范圍內的定義給予明確。只有待這些定義都明確之后,才能判定是否將未能回灌的地熱水視為企業對外銷售的礦產資源。

根據地熱企業的實際情況,還應將實施細則中地熱流體的計征單位改為質量單位噸。“只有把體積單位改為質量單位,才能從根本上解決司法實踐中應稅地熱水計量不確定,不科學的問題。那么高溫地熱資源計稅問題也會得到解決。”孔彥龍說。

“法律條文里面每一個字都有其明確的定義,會直接關系到具體執行法律時如何操作,所以從法律概念層面上要進行清楚的界定。”邵亥冰說,不管是從企業還是從政府方面來講,如果大家都能夠嚴格按照法律精神來規范和約束自己的行為,在國家大力推進“碳達峰,碳中和”的背景下,地熱行業仍然有一個非常光明的未來。

(注:原文刊登于2021年9月刊《中國地熱》。)

責任編輯: 李穎