磷酸鐵鋰電池可能會取代三元鋰電池,重回市場主流嗎?

兩年前產業關于磷酸鐵鋰電池的預言,兩年后在資本市場實現了。

特斯拉在Q3財報電話會上宣布,未來全球標準續航升級版的Model 3和標準續航版的Model Y將使用磷酸鐵鋰電池,取代之前的三元鋰電池。

10月25日,美股特斯拉估值隨之達到歷史最高值,突破1萬億美元大關,這是一個歷史性時刻。

無獨有偶,最近的小鵬汽車“1024”科技日上,何小鵬更是預測到2025年,新能源汽車的滲透率將達到50%。

一邊是磷酸鐵鋰全面取代三元,一邊是50%的高滲透率,大家突然發現,新能源汽車的二次增長曲線不知不覺和磷酸鐵鋰電池關聯到了一起。

老李一直講,產業喜歡判斷當前,資本喜歡預測未來,在磷酸鐵鋰電池這件事上,表現得淋漓盡致。

兩年前,產業少數人提出來,磷酸鐵鋰電池可能會取代三元鋰電池,重回市場主流。有趣的是,在當時的三元時代,大部分產業人士對這種說法嗤之以鼻。

一年前,二級市場開始悄悄買入磷酸鐵鋰電池產業鏈標的——德方納米(300769.SZ)和中核鈦白,兩家企業一年來的漲幅遠超寧德時代……

老李從投資角度和大家聊一聊三元鋰電池和磷酸鐵鋰電池,過去一年,磷酸鐵鋰電池二級市場發生了什么?面向未來,磷酸鐵鋰還有增長空間嗎?

三元鋰VS磷酸鐵鋰,誰更強?

二級市場經常講周期和成長,老李認為周期和成長是互為融合的。在成長中有小周期,在周期中有小成長。

同時,資本和產業又是相互對立的,回看三元鋰電池和磷酸鐵鋰電池的發展歷史,就能感受到這種規律,感受到二級市場對風向的判斷方法。

從2009年新能源汽車發展至今,12年的時間,三元鋰電池和磷酸鐵鋰電池一直是相愛相殺。說其相愛是因為兩種技術路線一直在共同成長,說其相殺是因為兩種路線在成長過程中是此起彼伏的關系,也是這種關系,讓二級市場的研究員提前發現了投資機會。

在2016年之前,國內新能源車市場主要以商用車為主,政策傾向商用車,而磷酸鐵鋰的成本、安全性恰好適合商用車應用,所以磷酸鐵鋰電池一直占據市場上風。

國內的磷酸鐵鋰電池的市占率一直高達70%左右,而同期的三元鋰電池市占率只有20-30%,下游的變化會引發上游價格效應,從2014年到2016年,磷酸鐵鋰電池的出貨總量迅速提升,上游原材料磷酸鐵鋰出貨量也從1.2萬噸升至5.6萬噸,市場規模在不斷擴大。

在中國,要賺錢必先研究政策,磷酸鐵鋰電池霸占了市場7年,但不到1年就被政策“打暈了”。

眾所周知,從2017年開始,新能源汽車圍繞電池系統的續航里程、能量密度和電耗三個具體指標提出了新的補貼要求。

三元鋰電池在這三個指標上具有先天的優勢,磷酸鐵鋰電池在這三個指標中完全沒有優勢,其市占率開始急劇下滑,從2017年初到2020年上半年,出貨量一直被三元鋰電池壓制。

看到這里,很多朋友會問,單純從市場角度看,三元鋰電池和磷酸鐵鋰電池誰有優勢?這是二級市場最關心的點。

2019年,國家宣布補貼退坡后,當時產業有少數人提出,磷酸鐵鋰電池可能將重回市場的主流,但是并未得到呼應,因為絕大多數人認為三元鋰電池的性能優勢會碾壓磷酸鐵鋰電池,沒有意識成本劣勢,更沒有認識到三元鋰電池市占率提升的本質原因是政策。

總體看,磷酸鐵鋰電池比三元鋰電池有優勢:價格方面,當時NCM811三元鋰電池的含稅價要1.0-1.2元/Wh,而磷酸鐵鋰電池含稅價是0.5-0.7元/Wh。

能量密度方面,三元鋰電池是170-200Wh/kg,而磷酸鐵鋰電池是130-150 Wh/kg,按照“續航里程-能量密度-成本”公式計算,在單車續航里程相同的情況下,磷酸鐵鋰電池比三元鋰電池有很大的經濟性優勢。

在性能方面,兩者各有千秋。三元鋰電池的優勢是低溫下性能穩定,但循環壽命較短(500-1000次),安全性較差,尤其是高鎳三元鋰電池,不乏起火事件。

磷酸鐵鋰電池在低溫下性能衰退快,但循環壽命長(2000次以上),安全性好,之前傳出的東北地區冬季三元鋰電池趴窩的情況也是屢見不鮮。

了解了這一些,大家就會明白,為何這一年來,磷酸鐵鋰電池上游標的股價漲幅那么大,幅度超過動力電池龍頭寧德時代。

在政策時代,要按照政策邏輯尋找機會,在市場時代,要按照市場邏輯尋找機會,如果在政策時代鼓吹炒作磷酸鐵鋰,那一定是不合時機。

資本和產業的分析是相輔相成的,只看產業,不看資本,摸不到市場脈絡,只看資本,不看產業,找不到變化本質。

磷酸鐵鋰電池這套漲價邏輯看似簡單,但是從產業研究到資本落地花了快半年的時間,怎么讓基金的研究員和基金經理認為“磷酸鐵鋰電池好”成為了擺在券商研究員眼前的難題。

這一年是怎么漲起來的?

老李參與了當時券商對買方的“游說”,過程是艱難的,結局是美好的。從2020年Q4開始,不少基金入局磷酸鐵鋰產業鏈,開啟了鋰電產業的“磷酸鐵鋰”增長曲線。

磷酸鐵鋰電池上漲有清晰的邏輯,2019年補貼退坡后,產業少數人士提出“磷酸鐵鋰電池回歸”的觀點,二級市場敏銳捕捉到了這個機會,雖然磷酸鐵鋰電池出貨量變化不大,但產業少數人士的說法不是空穴來風,原因有二:

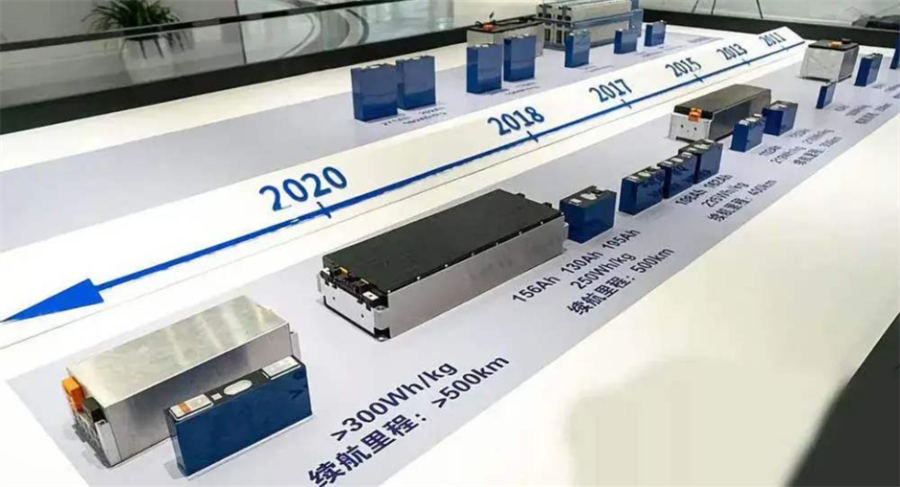

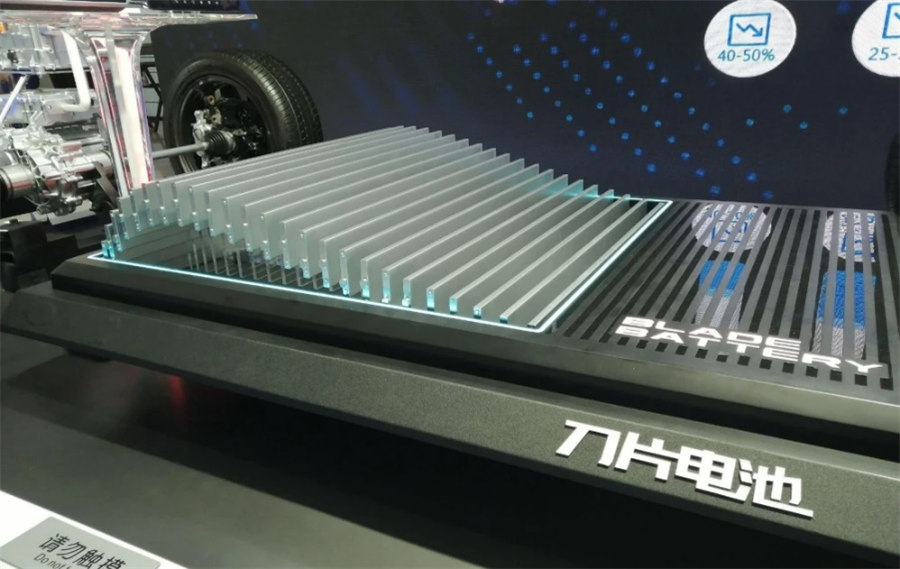

一是電池企業的優化設計方案有利于磷酸鐵鋰電池推廣:寧德時代推出 CTP 電池,比亞迪推出刀片電池,國軒高科推出 JTM 電池,都是通過優化模組結構達到提升能量密度的效果,對磷酸鐵鋰電池有利。

二是當時在開發的知名車型中,基本都搭載了磷酸鐵鋰電池或者增設了磷酸鐵鋰版本。

到2020年下半年,磷酸鐵鋰電池出貨量才開始回到增長軌道,原因是下游搭載磷酸鐵鋰的知名車型開始上市了:比亞迪漢、宏光 MINIEV、特斯拉 Model 3(磷酸鐵鋰版本)。

更不可思議的是,這些車型上市后,個個成為市場爆款……直接帶動了磷酸鐵鋰電池的市占率快速提升。

從2019年底到2020年上半年,券商研究員們經過層層挖掘,終于發現了磷酸鐵鋰電池產業鏈的好標的:德方納米、中核鈦白、富臨精工和龍蟠科技,其中以德方納米最為典型。

德方納米是遠在云南的一家小公司,主要產品納米磷酸鐵鋰和碳納米管導電液,也就是磷酸鐵鋰電池的上游材料企業,類似于鋰材料領域的贛鋒鋰業,行業知名度不高。

但是早些時候,寧德時代投資了這家企業,成為了寧德獨家供應商,雖然寧德時代和德方納米簽署了一些“不平等條約”,但有了寧德時代的加持,德方納米的下游客戶也就穩定了,再后來,億緯鋰能也成了德方納米的客戶。

德方納米周K線

德方納米被龍頭券商挖掘后,其它券商研究員也同時跟進磷酸鐵鋰產業鏈,幸運的是,幾乎在同一時間,二級市場鋰電產業鏈開始走強,磷酸鐵鋰電池作為成長板塊中的成長產業鏈,自然受到了廣泛關注。

再后來的事情,大家就比較清楚了,國內不少企業開始全面布局磷酸鐵鋰版本車型,南北大眾、蔚來汽車也將陸續推出磷酸鐵鋰或者三元鐵鋰(磷酸鐵鋰電池和三元鋰電池混合排布)的車型,在資本和產業的雙重促進下,德方納米從100億的市值迅速被拉升到了500億市值。

富臨精工周K線

除了領頭羊德方納米,富臨精工、龍蟠科技、中核鈦白等產業鏈的企業也得到了資本的加持。

老李認為,這個領域的上漲邏輯和贛鋒鋰業等企業是一樣的,都是從產業下游到產業上游。從核心競爭力來說,基本圍繞“下拓客戶、上控資源、中提能力”的思路分析,德方納米在這三個環節中,綜合優勢最明顯,自然也就成了產業鏈龍頭。

漲了這么多,未來還有機會嗎?

無論是從短期還是從長期看,磷酸鐵鋰電池都是有機會的,產業鏈上游機會最大。

在特斯拉宣布全球車型標準續航版全面推進磷酸鐵鋰電池的計劃后,資本市場還是引起了不小的波瀾,倒不是因為特斯拉改變了二級市場的看法,而是二級市場借勢發揮,進一步炒作磷酸鐵鋰電池產業鏈。

過去的幾個月,磷酸鐵鋰電池從產量和裝機量都已經完成了對三元鋰電池的反超。

根據中國動力電池創新聯盟公布數據,9月三元鋰電池產量為9.6GWh,同比增長102.6%;而磷酸鐵鋰電池的產量則高達13.5GWh,同比增長252%,產量增速遠超三元鋰電池。

相應的,上游磷酸鐵鋰材料也隨著需求上漲而新高,9月份磷酸鐵鋰材料報價穩定在5.5萬元/噸以上,相比去年同期上漲了近3萬元/噸,漲幅超過100%。

近期有不少頭部券商依舊在推磷酸鐵鋰產業鏈,老李認為有兩個市場信號值得關注:

一個是磷酸鐵鋰電池產業鏈企業的三季報,比如德方納米、中核鈦白等企業,業績肯定是超預期的,關鍵是超多少;

二是Q4的出貨量,如果磷酸鐵鋰電池出貨量繼續走高,市場必將對產業鏈企業重新估值。

大家目前的分歧在于,磷酸鐵鋰電池在未來的市占率到底是多少?有人說是50%,有人說能回到70%,分歧只能通過市場數據來修正,每修正一次,市場將給一次估值。

最近,也有一些券商在開Q4的路演,市場要抓住“春季行情”,其實,無論這個春季行情(12-1月)來不來,2022年的磷酸鐵鋰電池市占率都會有不錯的表現:

先看帶頭大哥寧德時代,2021年4月份,寧德時代董事長曾毓群在上海交通大學校慶上講話時表示,將加大磷酸鐵鋰電池的投入,特斯拉和寧德時代的磷酸鐵鋰配套體系已經有模有樣。

再看2-10名的二線企業,中航鋰電、億緯鋰能在力推磷酸鐵鋰電池,加上原本就布局磷酸鐵鋰電池的比亞迪和國軒高科,增量將非常可觀。

很多券商和機構也提出了磷酸鐵鋰電池未來的市場增量,老李認為這個數字對企業估值參考意義不大,因為市場增量已經是確定性因素,且年復合增長率超過30%,有了這兩個基礎條件,大家就會對行業形成增長的最低預期。

這時候,尋找標的的關鍵是行業競爭格局,也就是誰更有機會成為龍頭。

目前磷酸鐵鋰行業競爭格局還沒有完全固化。短期看,在電池環節,有能力供應整車企業磷酸鐵鋰電池的企業只有寧德時代、國軒高科等5-6家;在上游材料環節,核心企業則更少,只有4家左右。

新進入者至少需要2-3年時間(技術突破+產能建設+電池廠認證+整車廠認證)才可能進入到裝車階段,與此同時,傳統化工企業入局對磷酸鐵鋰短期供給的邊際增量有限,不會成為市場影響因素。

綜合看來,似乎很多企業都能和磷酸鐵鋰電池產業鏈產生“關聯”,但是考慮到上述因素,全產業鏈值得關注的企業只有德方納米、富臨精工、龍蟠科技、中核鈦白等幾家。

這些企業由于資本關系和供應鏈關系牢牢控制著上下游,未來2-3年內,在估值中擁有較大的優勢。

責任編輯: 李穎