面對電池企業的“霸王條款”,整車廠卻表示充分理解。

2021年10月,電池企業終于撐不住上游供應鏈漲價的巨大壓力,開始頻頻發出調價商洽函。10月18日,國軒高科發出商洽函;10月25日,比亞迪發出調價函,此外路華電子、天能鋰電、鵬輝能源等多家電池企業也在10月13日至18日期間密集發出調價函。

調價函中,除了漲價,還有諸如縮短賬期,款到發貨,未執行合同按新價格重新簽署,價格每周更新,不接受長期訂單等多種措施,單看調價函中的條款,堪稱“霸王條款”。

《財經十一人》從多家整車廠了解到,對于電池漲價,整車廠已有充分預期,且表示理解,但短期內無法接受大幅漲價,希望通過縮短賬期,金融合作的方式緩解電池企業的成本壓力。

整車廠今年承受的成本壓力并不比電池企業輕,各類金屬材料漲價和缺芯導致的采購成本上升已經導致單車成本上升了數千元,部分整車廠表示,如果電池最終只能漲價的話,車輛售價也將被迫做出調整。

而電池企業則紛紛表示,漲價是無奈之舉,從去年下半年開始,鋰電池供應鏈的價格就在持續上漲,前期漲價的主要是電解液等成本占比較低的品類,電池企業還可以勉強消化。但今年8月以來,主材碳酸鋰、氫氧化鋰的價格一路走高。碳酸鋰的價格已經從8月初10萬元/噸漲到了10月底的20萬元/噸,電池企業所剩無幾的利潤空間被徹底吃掉。

一位頭部電池廠商的工作人員感慨道:“這一年多,電池企業一直在受夾板氣,車企拒絕漲價,供應商卻一個勁猛漲,看上去我們滿產滿銷,其實是苦中作樂。”

而且,價格挑戰只是電池企業面對的諸多難題中最輕松的一個,《財經十一人》與多家電池企業溝通后發現:價格焦慮、供應焦慮、碳排放焦慮一起困擾著電池企業。

電池企業為何難漲價

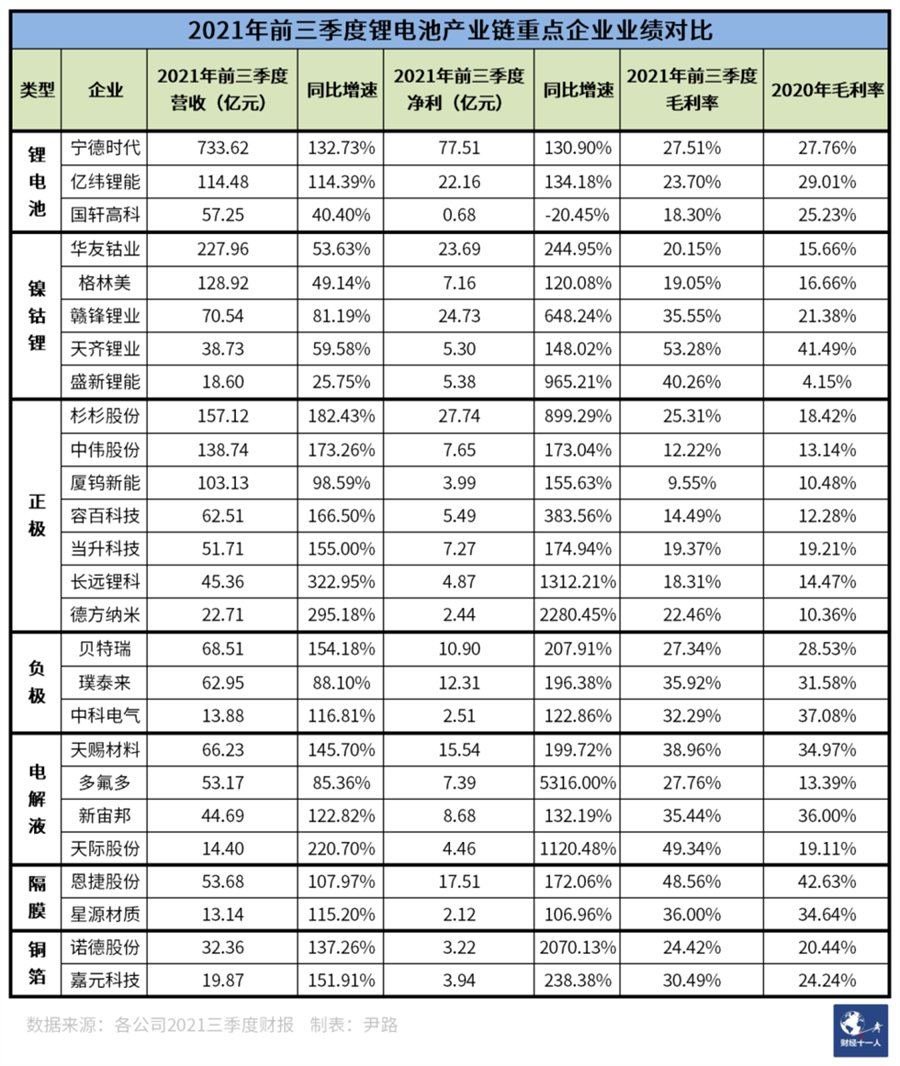

10月底,上市公司紛紛發布第三季度財報,《財經十一人》按照電池企業、鎳鈷鋰礦產企業、正極、負極、電解液、隔膜、銅箔的分類梳理了產業鏈重點企業的業績表現,見下表。

通過營收和凈利潤數據不難發現,鋰電池上下游行業都在高速增長,營收翻倍是鋰電池產業鏈的常規表現,凈利潤增長數倍甚至超十倍成為常態。但是在毛利率表現上,產業鏈不同環節的表現相差很大。

鎳鈷鋰原料和電解液毛利增長最顯著。隔膜、銅箔行業有所增長,但增幅有限。正負極的毛利基本與2020年保持一致。反倒是最受人關注的電池企業,毛利率在明顯下滑,龍頭企業寧德時代是唯一一家三季度毛利率環比增長的電池企業,但同比也在下降。

《財經十一人》10月1日在《動力電池供不應求,大贏家卻不是寧德時代》一文中曾指出:電池產業繁榮的最大的受益者是供應鏈上游企業,而非電池企業。現在,這一結論可以進一步細化為:鋰電池產業鏈當中越靠前的環節收益越大。

以鎳鈷鋰礦產為主要產品的企業毛利增長最為明顯,頭部企業平均毛利率相比2020年增長了超過10個百分點。電解液企業當中,擁有自產六氟磷酸鋰能力的企業毛利增長明顯,如多氟多、天際股份,而沒有自產能力的企業則增長有限,如新宙邦。正負極、隔膜、銅箔等行業平行傳導上游成本壓力,毛利率基本保持不變。

電池企業則消化了整個產業鏈漲價的絕大部分壓力,雖然上游各個環節都在大幅漲價,但是從2021年1月到現在,動力電池的交付價格卻并沒有太大變化。

2021年1月-10月,電芯價格還有小幅增長,而模組與電池包作為電池企業交付客戶的主要產品形態,價格幾乎沒有波動,鋰電池產業鏈價格上漲的壓力幾乎都被消納在電池制造環節。

電池企業并非主動承擔產業鏈漲價的全部壓力,電池很難漲價的原因在于車用動力電池是一種高度定制化的產品,電池企業與車企深度綁定,是1對1的供應關系,給A車企造的電池,B車企用不了,于是就形成了電池價格10個月不漲不跌的狀態。

寧德時代之所以在毛利上表現優于同行,業內認為一個重要原因是其銷量的20%是寧德時代設計的標準規格電池包,是占比最大的型號。這讓寧德時代擁有比同行企業更強的議價能力,可以根據賬期、價格等多種因素在多個客戶中間靈活調整,獲取最大利益。

此外,供應鏈的漲價除了幅度讓人觸目驚心,漲價頻次也完全超出了電池企業的承受能力。據一位準一線電池企業的工作人員表示,“現在根本就不敢接大額訂單,原材料動輒一個月漲三到五成,這個月接單,兩個月后交付的時候就賣多少陪多少,到時候再出調價函,少不了又是一輪輿論風波和高昂的溝通成本。”

鋰電池原材料的漲價速度究竟有多快?澳洲主力鋰礦公司Pilbara從今年7月開始在BMX電子平臺拍賣鋰輝石礦。7月首次拍賣價格為1250美元/噸,9月中第二次拍賣,價格就猛漲到2240美元/噸,10月26日最新的一期拍賣,價格再創新高,達到2350美元一噸。三個月時間,鋰輝石礦價格近乎翻倍。

價格雖然是電池企業現在面臨的棘手問題,但不論電池企業本身還是行業專家,都認為價格只是電池企業面對的最小問題,畢竟在動力電池高度景氣的市場環境下,就算上游漲價兇猛,電池企業也只是賺錢多少的問題,并不會傷筋動骨。而供應緊缺和碳排放,才是電池企業主要的焦慮來源。

原料短缺將長期存在

如果說價格是電池企業的短痛,那么原料短缺就是長痛,未來幾年都會存在。因為電池市場的增速遠超預期,即便有不少其他行業的企業跨界進入鋰電產業鏈,但整個供應情況依然不容樂觀。

鋰礦本身儲量充足,但受限于擴產步伐,供應還是跟不上電池生產規模的擴張速度。過去數年,中國鋰礦的對外依存度約為75%,青海、江西等地區的鋰礦品味較低,開發成本較高,本土鋰鹽生產商開發熱情不高。

2020年之后,海外鋰礦由于此前鋰鹽長期價格低迷,擴產速度放緩,加之疫情影響,擴產速度受到進一步影響,最終導致鋰鹽價格飆升。而隨著鋰鹽價格的持續上漲,海外鋰礦已經如前文所屬,采用拍賣形式銷售。同時,不論是海外鋰礦,還是國內鋰礦都在加大擴產步伐。

但提升鋰礦產能不可能一蹴而就,鋰礦開采面臨著環保監管、人力資源、基礎建設三大難題。后兩個問題對于國內鋰礦會稍顯輕松,但環保監管不論國內還是海外,都限制著鋰礦產能的快速提升,而這種限制還是每一個公司都必須接受的,否則動力電池的環保屬性就會受到質疑。至少未來兩年內,鋰礦供應緊張局面無法有效緩解。

除了鋰礦,電解液的供應緊張情況至少要持續到2023年。銅箔雖然目前尚不存在供應緊張,但考慮到銅資源的不確定性,未來銅箔的供應充滿變數。正極產能主要受鋰礦和磷化工產能限制,同時伴隨磷酸鐵鋰需求爆發,磷酸鐵鋰的供應情況比三元鋰更加嚴峻。隔膜目前接近滿產滿銷,此前市場價格波動不大,產能擴張熱情不高,未來將出現供應緊張局面。

鋰電池生產涉及到的所有上游供應品類在未來幾年都將處在供應緊張之中,這比價格上漲更讓電池企業焦慮。至于依靠電池回收緩解供應緊張局面,在市場高速增長階段完全不可能。

BloombergNEF(彭博新能源財經)預測,2025年中國市場的動力電池裝機量將超過500GWh,2030年將達到1000GWh,僅對應的負極材料需求就高達65萬噸和130萬噸,而2025年中國電池回收規模預計為7萬噸。

根本原因,還是市場增速超出了此前最樂觀的預期。同時疊加疫情影響,供應鏈的各個環節都發生了程度不同的供需錯配,導致供不應求。考慮到未來十年市場都會保持高速增長,上游材料的產能建設周期多為2年~3年,再計算產能爬坡時間,即便最樂觀的判斷,關鍵材料的供應緊張2023年之前很難緩解,2025年之前鋰電池材料供應都將持續偏緊。

在關鍵材料中,目前供應相對穩定的是負極材料,但在這一領域,存在著另一個困擾著電池廠商的大問題——碳排放。因為碳排放問題,負極材料擴產乏力,大概率也將出現供應緊張局面。

減碳,電池企業兩頭受壓

電氣化是實現碳中和的重要路徑,而動力電池是電氣化的重要基礎設施,因此動力電池的碳排放水平一直備受關注,但是在這方面,現有的動力電池表現并不理想。

根據歐洲運輸與環境聯合會統計的數據,目前在歐洲生產的動力電池的碳排放約為61-106 kg CO2/KWh。其中波動較大的是電池的生產組裝環節,根據組裝工廠所在地區的電網碳強度,電池組裝的碳排放在2-47 kg CO2/KWh,上游原材料(采礦、精煉)因為要靠近礦產資源產地,碳排放水平比較穩定,約為59 kg CO2/KWh。

中國產動力電池生產的碳排放缺乏權威統計數據,不過根據生產流程可以粗略估算。在上游原材料方面與歐洲情況類似,因鋰礦等主材主要依賴進口。而在組裝環節上,國內動力電池現有的生產中心主要集中在福建、江蘇、廣東、四川、江西、安徽、河南、青海幾個省份。

在電力結構上,青海、福建、廣東、四川的電力比較清潔,火力發電占比較低,最低的青海、四川不到20%,稍高的廣東、福建是50%-60%。江西、安徽、河南發電量中,火力發電占比均接近90%,電網碳強度較高。作為參照,火力發電占比約50%的廣東,電網碳排放強度約為370 g CO2/KWh,而德國的數據約為300 g CO2/KWh。綜合考慮,中國動力電池生產的碳排放下限應與歐洲的上限相近,而上限則超出歐洲上限50%左右。

按照這樣的碳排放水平,2021年全年國內電池裝機容量超100GWh,所對應的碳排放量超過1000萬噸,而2025年500GWh裝機量對應的數字將達到0.5億噸。再考慮中國還大量出口動力電池,產能占全球的70%,以BloombergNEF預計的2025年全球1250GWh動力電池的數據計算,中國的電池生產碳排放將達到0.88億噸。

電池本來是碳中和的重要基礎設施,如果隨著生產規模的擴大,碳排放水平也不斷放大的話,全行業將遭遇嚴重質疑,其實當前這種質疑聲已經不少。為了真正從源頭管理動力電池的碳排放,部分政府已經開始對動力電池碳排放加以追蹤與限制。

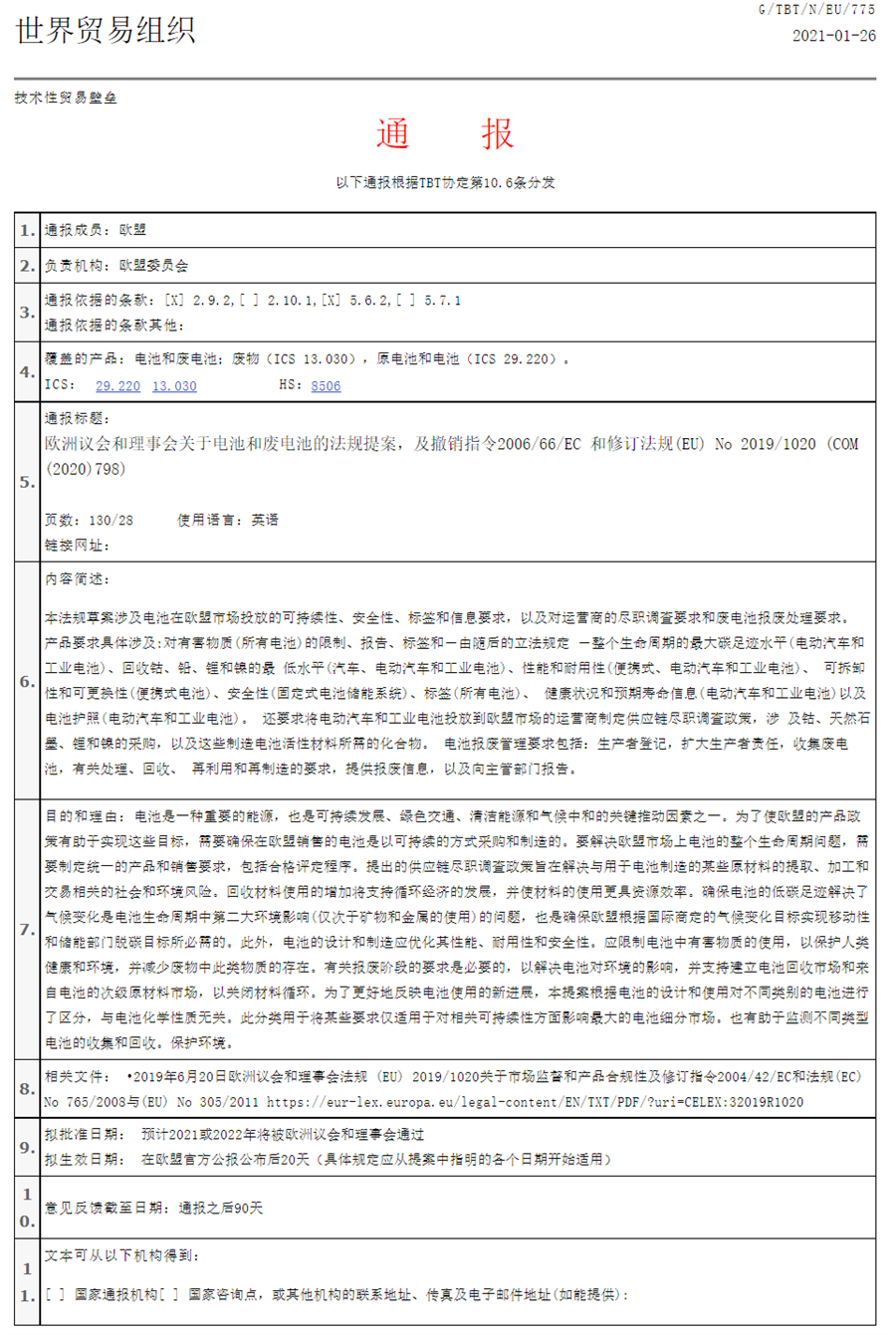

歐盟在2021年1月26日向世貿組織通報了《關于電池和廢電池的法規提案》,2022年1月1日開始執行。新規對2KWh容量以上的電池提出了碳足跡、再生原材料、電化學性能和耐久性、可拆卸和可替換性、二維碼標簽和CE標簽、電池管理系統、電池護照、安全性等要求,并對運營商的盡職調查和廢舊電池的回收和處理提出新要求。從2024年7月1日開始,只有建立完整碳足跡的動力電池產品才能在歐盟市場投放。

圖片來源:廣東省應對技術性貿易壁壘信息平臺

在電池生產環節中,碳排放最集中的就是負極生產。石墨化是負極制造過程中的關鍵環節,在高溫下將排列不規則的碳原子轉變為排列規則的石墨微晶結構,石墨化過程中,溫度高達3100攝氏度,溫度越高,石墨微晶結構越完善。而高溫帶來的直接影響就是電耗極高。以目前的生產工藝,一噸負極材料對應的電耗為1.2-1.4萬KWh。

高電耗帶來的直接影響就是在能耗雙控背景下,負極材料生產已經受限,第三季度石墨化加工成本已經突破2萬元/噸,快速攀升至接近2.5萬元/噸,而去年同期僅為不到1.5萬元/噸。發改委10月發布新規,高耗能企業市場交易電價不受上浮20%限制,石墨化作為典型高耗能行業,電力成本壓力進一步增大。

而且作為高耗能產業,石墨化的產能提升困難重重,現有產能的開工率已經受到限電壓制,而新增產能在能評、環評方面難度很大,擴產困難重重。同時,如果不改變電力結構,石墨化的高耗能直接帶來的就是高排放,直接影響動力電池的碳排放水平,導致電池企業面臨被踢出歐盟市場的風險。

現階段主要是車企用戶和政府部門對電池碳排放提出了嚴格要求。比如沃爾沃明確要求,2025年所有Tier1供應商必須100%使用綠電;保時捷2030年實現全價值鏈碳中和;梅賽德斯奔馳計劃2039年實現全價值鏈碳中和。這些都是車企用戶對電池企業提出的要求。

而電池企業對于上游供應商則很難提出類似的要求,因為在供應長期緊張的背景下,電池企業的首先要解決的是鎖定更多上游原料的問題,而不是在減碳方面提出苛刻要求。一邊是上游供應商在碳排放方面的欠賬,一邊是車企用戶對碳排放的苛刻要求,電池企業在碳排放問題上,再次成了受夾板氣的角色。

買買買,電池企業的破解之道

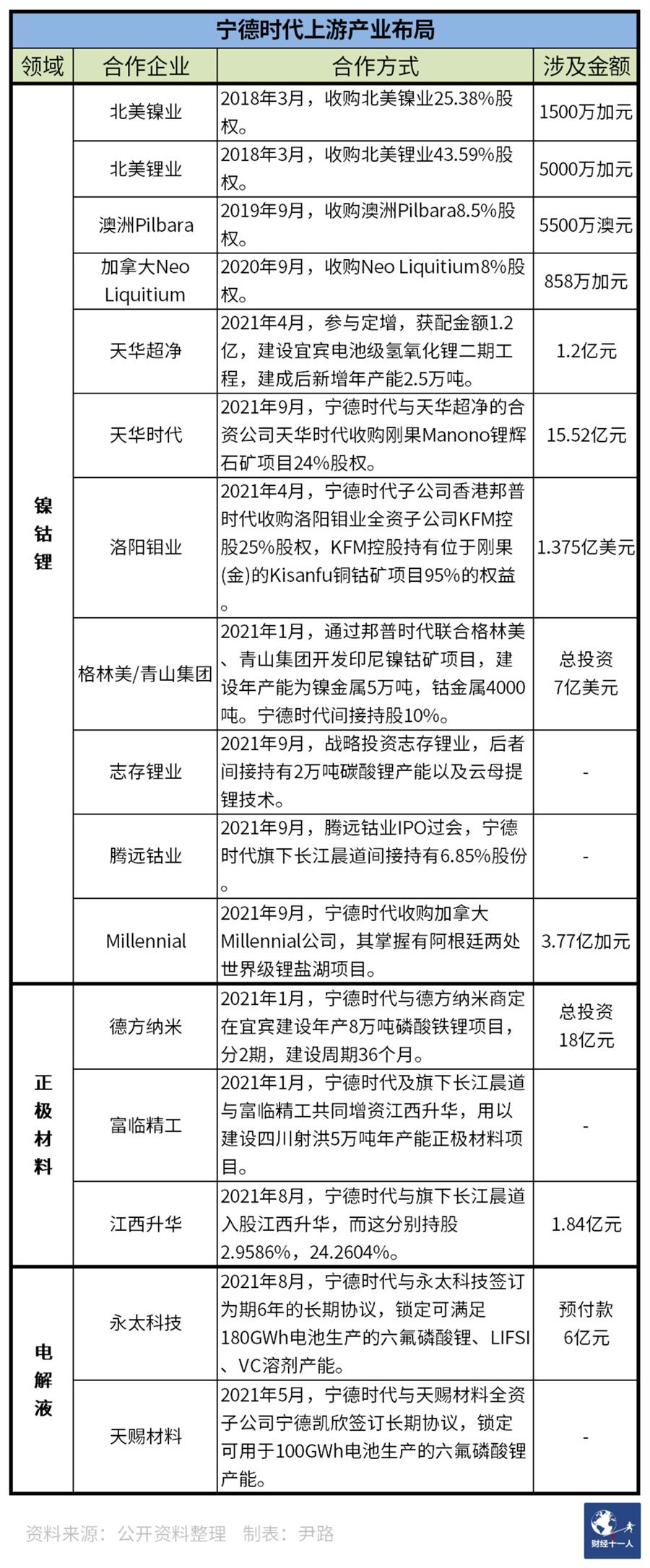

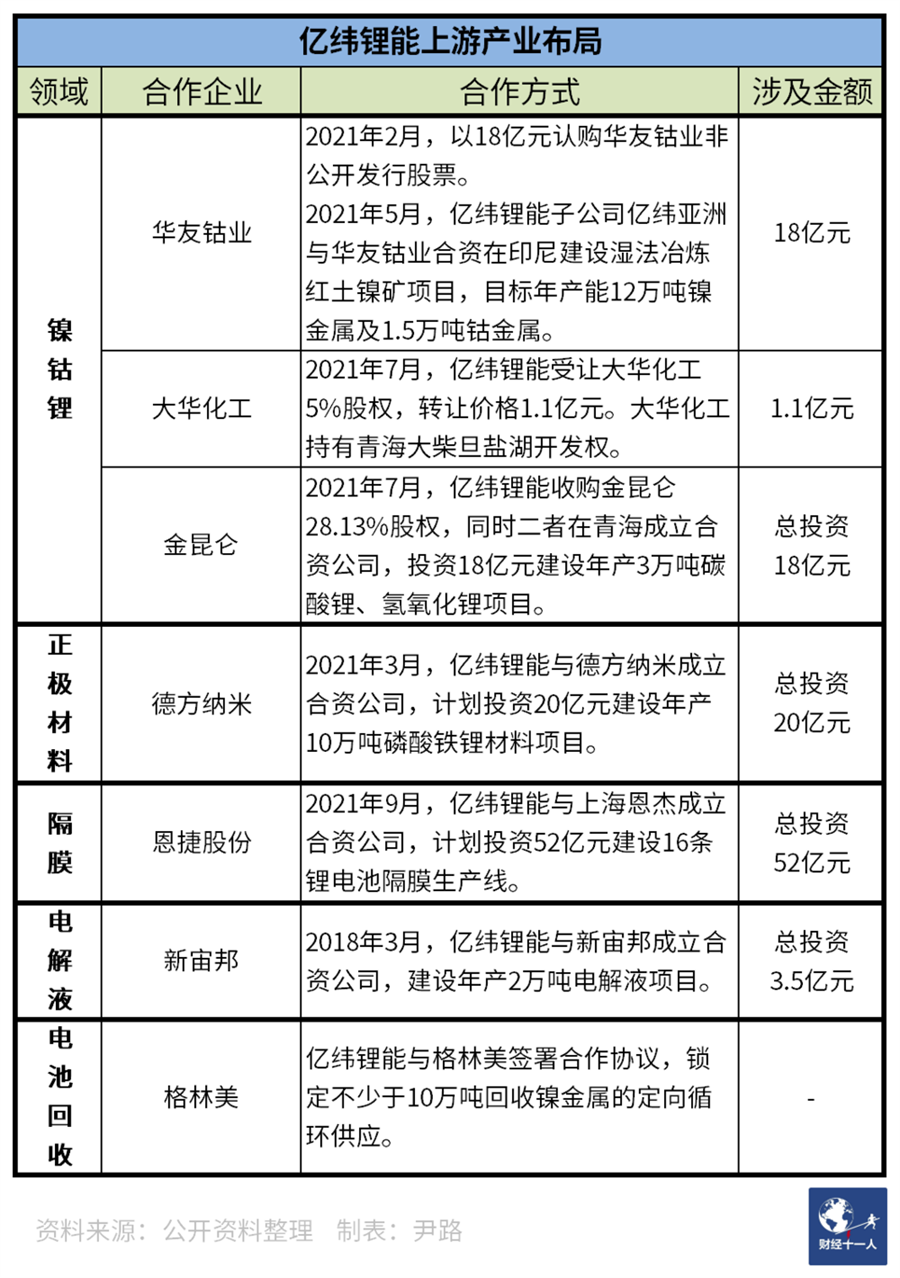

價格焦慮、供應焦慮、碳排放焦慮,三重焦慮困擾下,電池企業的破解之道簡單粗暴——買買買。《財經十一人》根據公開資料整理了寧德時代、國軒高科、億緯鋰能三家上市頭部電池企業在上游供應鏈方面的布局。

寧德時代布局最早,從2018年開始就不斷通過收購、入股、長期協議鎖定關鍵原材料的產能。其中關注度最高的是2021年9月30日公布的寧德時代以3.77億加元(約合19.5億元人民幣)收購加拿大Millennial公司,因為7月贛鋒鋰業剛發布公告:擬以不超過3.53億加元收購Millennial公司。贛鋒鋰業是全球掌握鋰資源最多的公司。

兩個月時間,漲價2400萬加元,為了搶籌,寧德時代不惜截胡贛鋒鋰業。同時據彭博社報道,寧德時代還將承擔Millennial公司支付給贛鋒鋰業的1000萬美元違約金。

11月1日,Millennial公司的競購再起波瀾,美國鋰業公司Lithium Americas以4億美元股票加現金的方案提出收購要約,比寧德時代的出價更高。而Lithium Americas公司的最大股東是贛鋒鋰業。Millennial公司表示,如果寧德時代有意繼續競爭,可在11月16日之前修改報價。最大的鋰電池制造商和最大的鋰資源企業陷入針鋒相對。

而在正極材料方面,寧德時代主要通過聯合建設的方式,助推上游企業加速產能擴張的速度。同時在建設選址上,側重在清潔電力所在地區布局,如四川。

電解液方面,則通過長期協議方式鎖定盡量多的產能,以堅定電解液企業的擴產信心。比如與永太科技的長期協議,鎖定了其規劃中新型鋰鹽LIFSI幾乎全部產能。

在上游供應鏈的布局方面,寧德時代并不追求絕對控股,而是力求在更廣泛的領域建立影響力。

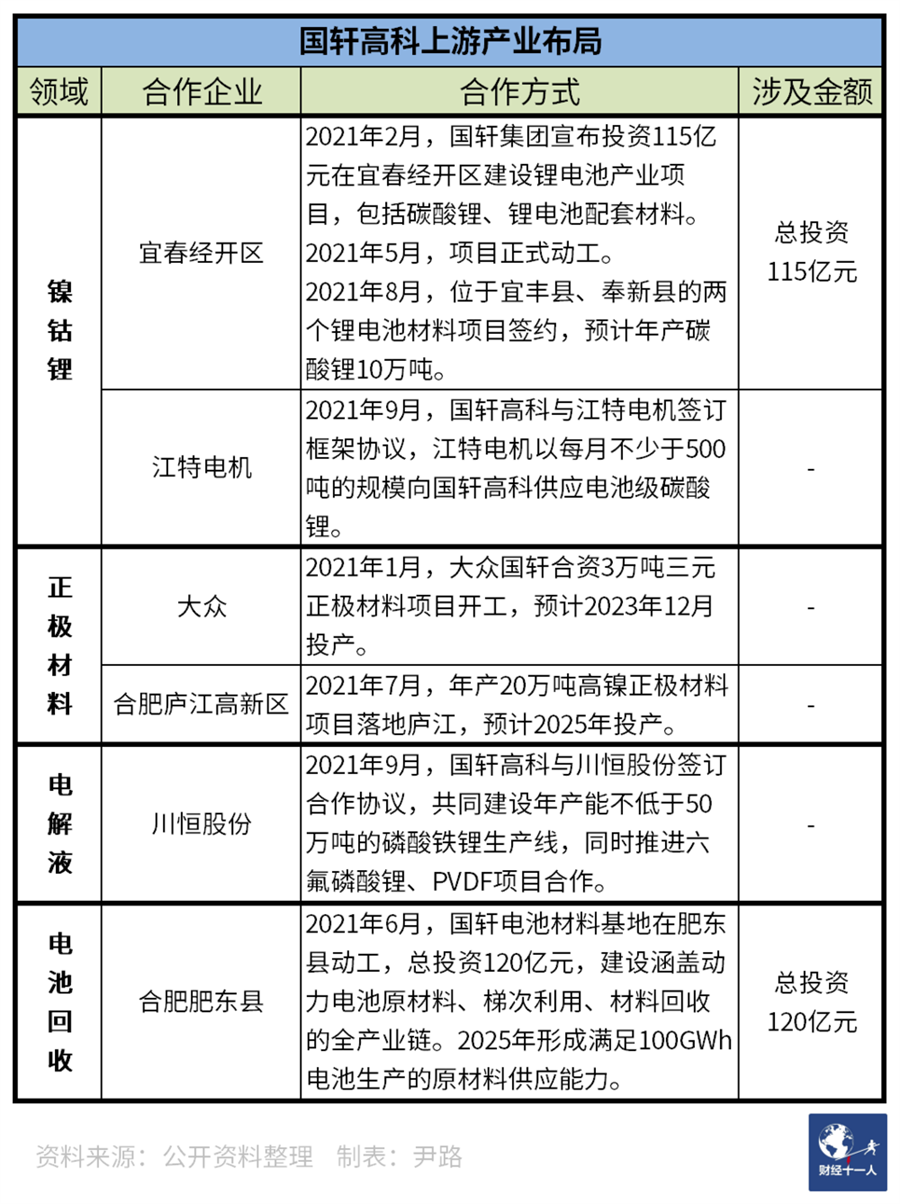

國軒高科的方式與寧德時代不同,主要通過投資的方式布局上游供應鏈,控制力更強,但由于投資建設需要的資金規模大,建設周期長,所以國軒高科目前布局的產業鏈項目數量有限,而且短期內對企業的經營情況不會有明顯助力。

億緯鋰能與寧德時代類似,在礦產領域,通過入股增強自己對上游資源的影響力,而在其他領域,則主要通過與頭部企業聯合投資擴產的方式,鎖定產能,并對沖價格影響。

在電池企業買買買的同時,上游供應鏈的頭部企業也沒手軟,開始向下游延伸。2021年8月,贛鋒鋰業公告將以自有資金投資84億元,在江西新余高新區和重慶兩江新區分別建設5GWh和10GWh的兩個電池制造基地。2021年9月底,電解液龍頭多氟多位于廣西南寧的電池基地奠基,該項目分為三期,年產能20GWh,總投資101.6億元。

電池企業進軍上游是為了對沖價格和供應風險,而上游企業布局下游未嘗不是出于同樣的考慮,畢竟2015年-2019年原材料價格持續下跌的周期僅僅過去了不到兩年。上下游的全鏈條融合,被整個鋰電池產業鏈的頭部公司看做是解除價格和供應焦慮的最佳方案。

解決碳排放問題,同樣需要全產業鏈的融合。比如遠景動力在內蒙鄂爾多斯建設的零碳產業園就被視為解決電池生產碳排放難題的有益嘗試。將高耗能的正負極、電解鋁、銅箔以及電池組裝環節全部部署在主要依靠可再生能源的零碳產業園。產業園依靠風電、光伏、儲能一體化的智能電網以及蒸汽供應電氣化方案,生產用能的80%可以實現綠電直供。

全產業鏈的縱向融合,多家頭部企業的網狀聯合,在動力電池領域,建設產業集群已經成為業內公認的方向。擁有足夠規模的產業集群,不論是建設自發自用的綠電基礎設施,還是統一對外采購綠電,都能為集群內的企業提供更好的減碳條件。

2021年開啟的這一輪鋰電池高速增長,在締造了一個個造富神話的同時,也造成了價格暴漲、供需錯配、減碳乏力等問題。而現在頭部企業都將解決問題的思路放在了產業鏈融合上,通過并購、聯合投資等方法,重塑鋰電池供應鏈結構,以迎接TWh時代的到來。

責任編輯: 李穎