寧德時代正在被擁上王座,市場甚至期待它的市值會超越茅臺。

近日,36氪報道稱特斯拉已經向寧德時代預訂45GWh磷酸鐵鋰電池,該筆訂單或對應約78萬輛特斯拉,超過了其今年前三季度全球總銷量的62萬輛。

市場迅速反應。10月29日,寧德時代股價大漲5.27%,總市值達到1.49萬億元。截至11月2日收盤,寧德時代市值繼續增長,為1.53萬億,位列A股市值第二。而在三年前寧德時代剛剛上市時,股價還不足500億,如今已經漲了20多倍。

特斯拉的股價一直向好,周一漲超8.5%,2日收盤又漲8.5%,市值突破1.21萬億美元,創下歷史新高。連帶著馬斯克的身家超過驚人的3300億美元,不僅把貝佐斯遠遠甩在身后,他一人身家就約等于中國前八大富豪的財富之和。據統計,馬斯克現在的財富已經是巴菲特的三倍。

伴隨著財富暴漲,馬斯克被“欽點”捐款。昨日,馬斯克非常隱晦的在推特發了一首曹植的《七步詩》。BBC News中文評論稱,“他被聯合國世界糧食計劃署(WEP)公開點名捐款,以及氣候峰會COP26舉行之際,在推特談及‘Humankind(人類)’,并附上出自《世說新語·文學》的《七步詩》。該首詩勸誡人們避免自相殘殺。”

如今,兩個“萬億”市值的龍頭企業再次傳出合作深度捆綁,似乎有了更多想象空間。但長久來看,這又像一場“魷魚游戲”:寧德時代要想脫穎而出,在供應鏈上占據主動,但最終成為特斯拉的最大電池供應商,現在不僅要直面來自日韓企業的競爭,還有來自特斯拉自建電池工廠的潛在威脅。

這意味著每通過一個關卡,寧德時代都是如履薄冰。

萬億市值狂想曲

寧德時代萬億市值背后,一方面來自站在風口上的新能源大環境,一方面是與特斯拉合作后,市場愿意為其高估值買單。寧德時代與特斯拉的發展軌跡,出現了重合。

根據國際市場研究機構Adroit Market Research的報告,預計到2025年,全球鋰離子電池市場規模估計將超過1000億美元,這樣的估算量當然是搭上了新能源車的行業東風。

再看一組數據。三年前,剛上市的寧德時代市值不足500億,到今天市值已經漲了20多倍。2018年至2019年時,寧德時代還一直在2000億市值上下徘徊。

直到2020年1月30日,特斯拉在季度電話會議上首次明確寧德時代將成為其新的合作伙伴,雙方的合作關系從幕后走到臺前。

4天后,寧德時代發布公告稱,擬與特斯拉簽訂協議,約定向特斯拉供應鋰離子動力電池產品,供貨有效期限為2020年7月1日至2022年6月30 日,產品采購量須以特斯拉后續具體采購訂單為準。

至此,寧德時代正式成為繼松下和 LG 化學后,特斯拉的第三家動力電池供應商。

在寧德時代之前,特斯拉一直與松下的合作關系非常好,2016年特斯拉和松下還共同成立了太陽能電池合資公司。但由于后期雙方產能不協調,特斯拉暴漲的汽車銷量,松下無法滿足,一度導致特斯拉陷入產能煉獄,馬斯克甚至在推特上狂懟“松下消極怠工,影響我的產能”,然后雙方因公司發展理念不合等種種原因,在中國的合作關系與2019年結束。之后,特斯拉便轉向寧德時代。

與此同步,2020年寧德時代股價一路狂飆,并在2021年年初站上400元/股,超過中石油,擠進A股總市值排行榜前十。期間它不僅常常登上雪球熱股榜,還被各大券商報告拿來作為標桿企業進行對比,這與2018、2019年的平穩狀態形成鮮明對比,這兩年寧德時代的市值排名一直在34、35位徘徊。

全國社保基金理事會副理事長陳文輝甚至以寧德時代為坐標參考系直言,“寧德時代市值超過中石油,新能源與傳統能源之爭似乎勝負已定。”勝者,當然是新能源。

2021年初,特斯拉推出Model Y,與寧德時代的合作范圍進一步擴大。據世紀證券,按裝機口徑計算, 2020年特斯拉為寧德時代第三大客戶,到2021年第一季度,特斯拉一躍成為最大客戶 。

瘋狂,成為寧德時代在資本市場留下的關鍵詞。

5月31日,寧德時代總市值首次突破萬億元,成為創業板首家萬億企業。經過短暫回調后,寧德時代總市值在6月4日再次站上萬億關口,最高達到1.02萬億,并自此躋身中國A股市場市值前十大企業,成為唯一一家新經濟公司。A股今天市值前十的公司,都是我們耳熟能詳的名字:貴州茅臺、五糧液兩家酒企,工商銀行等6家銀行,中國平安和中國人壽兩家保險起家的金融公司。

寧德時代創始人曾毓群,則以392億美元身家超過李嘉誠,登上中國香港首富寶座。此外,據福布斯報道,寧德時代在福布斯榜單上擁有的億萬富翁數量,幾乎超過了其他任何一家上市公司。包括聯席副主席黃世霖、李平等九人擁有720億美元,比Facbook、谷歌、沃爾瑪等企業億萬富翁創造的財富價值還要多。

到今年上半年,據工信部數據披露,新能源車型有效目錄2400余款車型中,寧德時代配套的動力電池約占50%,幾乎每兩輛車就有一輛車搭載了寧德時代的動力電池。數據背后是不斷拉長的客戶名單。高工產業研究院(GGII)監測的數據顯示,2017年寧德時代的國內車企客戶共有74家,到2019年漲至120家。其中不乏北汽、上汽、吉利、蔚來、理想、小鵬、特斯拉、寶馬、大眾、戴姆勒等國內外車企,幾乎囊括了現在所有知名車企。

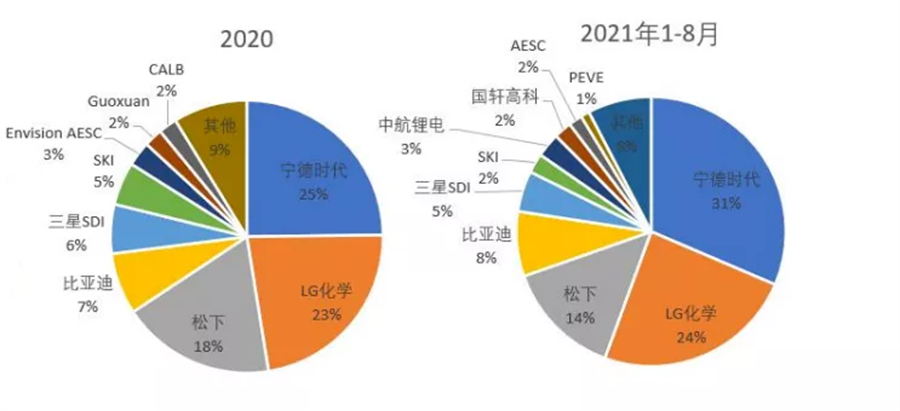

從裝機量和市占率來看,寧德時代也是優勢明顯。據SNEResearch統計數據顯示,2021年1-8月,寧德時代持續四年多位列全球動力電池裝機量第一名,裝機量為50GWh,全球市場占有率31%。LG能源(LG化學拆分電池業務)、松下、比亞迪分別以24%、14%、8%列二至四位。

在國內,寧德時代仍然占據著一半市場份額。

特斯拉的小心思,寧德時代的機會

對特斯拉而言,這無疑是一個互利的嘗試,牽手寧德時代,將為其贏得新的降本空間,進一步拉動銷量。隨著新能源汽車補貼消失,成本已經成為車企選擇電池時重點考慮的一項。

我們看下電池成本。東興證券的調研報告顯示,動力電池占整車成本的40%-50%。以特斯拉為例,其動力電池占比達到38%,電機+電控占比在12%,它們組成的三電系統,占到成本的50%。大眾則預計,采用自身研發的標準電芯后,能夠降低量產車型30%的成本,在入門級車型中,降本比例達到50%。

“如果你現在買一輛燃油的緊湊型SUV,也許10萬元就搞定了。但放到純電動車上,這僅僅是電池的成本。”理想汽車CEO李想也曾多次感慨,因電池而造成的整車制造成本太貴。

因此在業內人士看來,和寧德時代的合作,特斯拉的真實目標是想將Model 3的價格下探到25萬以下甚至更低。在降本壓力下,強調單車續航的能量密度權重會大幅降低,而寧德時代的磷酸鐵鋰方案,雖然比三元鋰電池的能量密度低20%左右,但是成本能夠低10%-20%。

此外,在寧德時代的CTP高集成動力電池開發平臺應用后,由于省去了電池模組組裝環節,系統密度也在提升。而零部件數量的減少和生產效率的提升,也能降低電池制造成本。如此測算,采用寧德時代電池方案的Model 3基礎版,成本能下降2-3萬元。

但這場表面看似友好的合作,長遠來看,實則暗流涌動。對于曾被電池扼住喉嚨的馬斯克,最優的解決的方案當然是能夠將電池命運掌握在自己手里。

“馬斯克告訴我,特斯拉希望自己做電池。”曾毓群不避諱談起特斯拉的自主研發,并表示,“據我了解,他們的技術路線對我們不會有沖擊,而且我們在共同探討如何把電池做得更好。”

事實上,特斯拉在發展之初就計劃自建電池工廠。在去年的電池日上,馬斯克稱,弗里蒙特的“試驗工廠”已開始生產,計劃2021年底實現年產10GWh的目標。在柏林超級工廠,馬斯克則計劃建設年產100GWh電池工廠。

從合作方式上,也能窺見一二。曾毓群稱,它們與車企有很多合作方式,其中有兩個典型:一種是車企對自己有規劃,例如5-10年的合作,合作量達到100GWh,這種情況下,車企可以包下寧德時代的生產線,或者支付購買生產線的錢;一種是長期合作的形式,要求車企的每一年產量波動在±15%之內,倘若沒有達標,車企要支付中間差額。

“沒有錢的承諾,是不認真的。”曾毓群直言。

競爭不止于此,寧德時代面臨的更大變量還有“白名單”政策取消后,來勢兇猛的日韓企業。

2019年6月,LG化學與吉利汽車成立合資公司;8月,韓國SK Innovation在常州建立動力電池廠,預計年產7.5GWh;去年2月,松下與豐田汽車宣布組建合資公司,專門生產電動汽車所使用的方形鋰電池。據不完全統計,僅松下、SK、LG化學、三星SDI四家企業,去年在華投資總額已近500億元。

但談及LG化學、松下等企業的競爭,曾毓群則顯得很自信,對汽車行業而言,從和客戶聯合開發產品A、B、C樣到量產一般經歷36-48個月不等,客戶一般而言在第二樣品階段時開始定點,很多項目的定點競爭已結束,“我們已經和松下、三星、LG在國際市場定點的爭奪里取得了不錯的成績”。

危險關系

如你所知,燃油車時代,車企是產業鏈中議價能力最強的。但在新能源時代,電池企業或將成為產業鏈中最有話語權的一環。

特斯拉、大眾、吉利等車企下場造電池,直接目的或許就是降低因電池產能不足而引發的電動汽車的生產與銷售風險,與此同時,通過主動布局拉低整車成本。

目前,寧德時代在特斯拉電池供應鏈中的占比正在不斷提升,一個重要原因是其滿足了特斯拉產能不斷擴張的需求。例如此前特斯拉陷入產能煉獄,馬斯克就多次強調電池產能是制約公司電動車產能的主要因素,并屢屢鍋甩松下,這也成為此后特斯拉與松下決裂的導火索。

東吳證券研究所數據顯示,2020年寧德時代共為特斯拉配套3萬輛,占國產特斯拉份額20%,全球份額6%。2021年,寧德時代供應量明顯提升,1月-5月,寧德時代在國內市場配套特斯拉5.7萬輛,占特斯拉國內份額47%。如果考慮出口的國產特斯拉,寧德時代在國產特斯拉的占比超過55%,全球占比則在20%左右。

從全球范圍內來看,寧德時代在特斯拉電池供應鏈的占比,已經接近甚至可能趕超LG。目前,松下、LG、寧德時代的份額分別是55%、25%、20%。

因此,東吳證券預測,寧德時代未來在特斯拉電池供應鏈中,或將穩定在40%-50%之間,成為特斯拉最大的電池供應商。

但挑戰和不確定性依然存在。

首先,從電池制造端的成本來看,寧德時代的價格優勢也并不明顯。鋰電池的原材料價格從去年年底價格持續飆升。到今年5月,三元電池材料價格從11-12萬元/噸,漲至15-16萬元/噸,而磷酸鐵鋰電池材料價格從3萬余元漲至5萬元每噸。

受電池材料成本上漲以及動力電池價格下降等因素影響,寧德時代2020年動力電池銷售毛利率連續四年下降。2016-2020年,寧德時代的毛利率分別為43.7%、36.3%、32.8%、29.1%、27.8%,逐年下滑趨勢非常明顯。

而目前,根據國際投資分析機構瑞銀發布的成本報告,以21700型圓柱形鋰離子電池為例,松下、LG化學、三星SDI、寧德時代的成本分別是111美元/kWh、148美元/kWh、150美元/kWh、150美元/kWh。這意味著,當日韓電池的產能上來后,寧德時代在價格上將很快失去優勢。

其次,是當兩家恰好處于產業鏈上下游的企業都增長到一定規模,這種對于成本控制、議價權、話語權的爭奪會越激烈。

典型如蘋果和富士康。據了解,富士康年銷售額中將近50%來自于與蘋果相關的業務。極度的捆綁讓雙方都很擔憂,為了擺脫依賴,蘋果開始尋求立訊精密、歌爾股份等企業。富士康收購夏普后,對蘋果的依賴也有所緩解,此外對于富士康造車,業界也是推測這可能是富士康開辟的“第二戰場”,為了擺脫對蘋果的依賴癥。

而分散供應商產能一直是蘋果的慣用套路,目的也是為了避免一家代工廠霸占話語權。蘋果的常規做法是,零部件至少從兩家供應商采購,以獲得更好價格,并減少對單個供應商的依賴。面對一家獨大的情況下,蘋果往往會采用多種方式,牢牢占據掌控權和議價權,收購合資、扶持新手、專利控制、人員派駐都是常規選項。例如此前為牽制臺積電,蘋果便將A系列芯片產能稍微向三星傾斜,既刺激了兩家競爭,又提高了蘋果議價權。

從長遠來看,特斯拉與寧德時代的關系與蘋果與富士康這種相互依存,又相互制肘的關系,是比較類似的。但又有所不同,不同之處在于,話語權在蘋果手里,但電池的控制權,未來不一定會完全掌握在寧德時代手里,這也是馬斯克從一開始就自建電池工廠的原因。

因此,寧德時代成為特斯拉最大電池供應商的概率可能會較低。但至少現在,捆綁特斯拉對其并無壞處。而對特斯拉而言,寧德時代也是其平衡成本,分擔風險的重要供應商。

責任編輯: 李穎