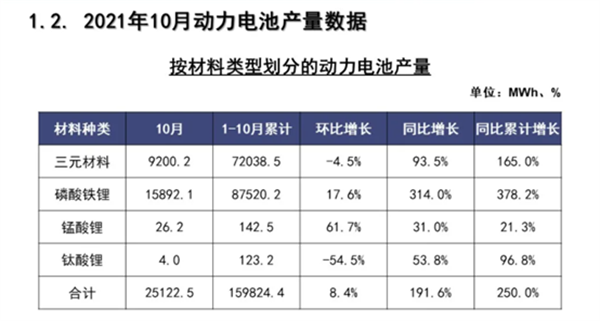

10月正如新能源汽車銷量由于季度擾動,環比略有下滑3.4%,我國動力電池裝車量也出現了環比小幅微跌,裝機量總體達到15.4GWh,同比上升162.8%,環比下降1.8%。但動力電池產量絲毫沒有受影響,依舊為年底終端銷量沖量做著準備,共計25.1GWh,同比增長191.6%,環比增長8.4%。

拆分來看,產量方面,磷酸鐵鋰電池仍舊保持著自己的優勢,磷酸鐵鋰電池10月產量15.9GWh,占總產量63.3%,同比增長314.0%,環比增長17.6%;而三元電池產量9.2GWh,占總產量36.6%,同比增長93.5%,環比卻下降4.5%,這也使得磷酸鐵鋰的累計產量占比提高到54.8%,近年來新高。

但裝機量方面,磷酸鐵鋰電池卻出現近幾個月以來首次環比下滑,共裝車8.4GWh,同比上升249.5%,但是環比下降11.6%,這也是動力電池總體裝車量出現環比微跌的主要原因,但這并不影響磷酸鐵鋰電池的裝車量占比進一步提升,從1-8月的48.7%增長到49.5%,距離超越三元鋰電池僅一步之遙,或將在年底實現;三元電池共計裝車7.0GWh,同比上升104.3%,環比上升13.5%。

磷酸鐵鋰量價齊升

除了前文提到的磷酸鐵鋰電池在產量、銷量、裝車量、終端汽車配套量各個方面實現了量級和占比的對三元鋰電池的全面反超,磷酸鐵鋰電池的持續火熱也帶動了上游的原材料價格。截至11月7日,作為動力電池主流正極材料的三元811型、常規622型、單晶622型和三元5系動力型的均價分別是27.15萬元/噸、24.45萬元/噸和24.95萬元/噸,相比年初漲幅達到53%、82%和75%,而磷酸鐵鋰材料價格目前是8.7萬元/噸,相比年初的3.85萬元/噸漲幅超125%。

顯然,對應起磷酸鐵鋰電池今年以來的高景氣情況以及未來的持續旺盛需求,磷酸鐵鋰正極材料的價格也是相得益彰的大漲。而且隨著上游原料持續漲價,磷酸鐵鋰產量也已經連續8個月環比正增長,部分廠家甚至改變定價模式,由月均定價改為單日材料價格,未來傳導上游成本漲價或將更加順暢。需要注意的是,磷酸鐵鋰電池最大的優勢之一就是成本比三元鋰電池低不少,如果磷酸鐵鋰原材料的成本繼續大漲,或使得其優勢受到一定程度的影響。

榜單TOP10變動新趨勢

10月新能源汽車銷量和動力電池裝機量都出現小幅環比下滑,主要是因為季度擾動,這點在華爾街見聞·見智研究此前文章《剎車!10月電動車環比下滑3.4%,后續如何? | 見智研究》有詳細講,這里主要說明的是在新能源汽車的熱銷榜單TOP10的車企和動力電池的裝車量TOP10其實是有很多交互,正是因為配套車型的大賣推高了電池的裝機量水平,而電池廠商優秀品質的產品又加強了車型的吸引力,使得銷量大增。

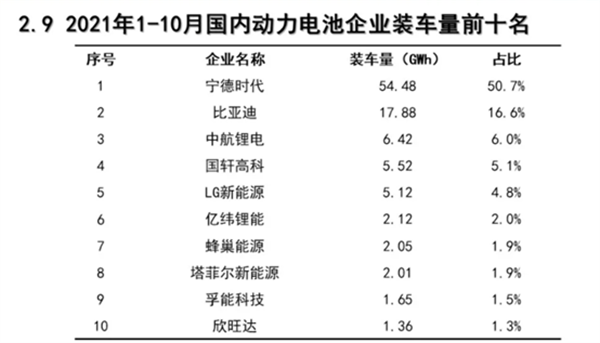

前十的電動車車型包括特斯拉的Model 3和Model Y,宏光mini EV以及比亞迪的漢和DMI系列等,占比較為分散,而前十的動力電池企業的市場占有率已經達到91.8%,今年1-10月我國內新能源汽車市場TOP10電池企業裝機量市占率已經超過90%,產業集中度比去年提升7%。

與2020年相比,今年1-10月寧德時代國內動力電池裝機量市占率為50.7%,和去年基本持平;比亞迪動力電池裝機量占比為16.6%,比2020年增加1.7%;LG化學在國內市場的份額是4.8%,較去年下滑1.7%;中航鋰電和國軒高科分別位列第四和第五,市占率分別6%為和5.1%,變化幅度為上升0.4%和基本持平。

先看電動車銷量和動力電池裝機量兩大榜單的龍頭,特斯拉的電池供應商分別為寧德時代、LG新能源和松下電池,特斯拉(上海)工廠Model 3和Model Y標準續航版電池均由寧德時代配套,電池類型為磷酸鐵鋰電池,長續航版為LG新能源配套的圓柱21700電池,而海外工廠則有松下和LG新能源提供電池;而除了供給特斯拉電池,寧德時代還為蔚來、小鵬、上汽乘用車、理想、長城和長安汽車等多家熱銷車型的車企提供動力電池。

除此之外,排名第二的國民神車宏光MINI EV的電池配套企業則較多,包括國軒高科、星恒電源、寧德時代、鵬輝能源、瑞浦能源;比亞迪電池和蜂巢能源目前主要還是供應給自家比亞迪車企和長城汽車,但是外供逐漸再打開;中航鋰電的主要合作方是傳統車企中的廣汽乘用車、長安汽車以及造車新勢力中的零跑;國軒高科的電池供應給上汽通用五菱和長安汽車;億緯鋰能的電池主要供應小鵬汽車。

最后拆分來看TOP10中的企業,其實接近85%的市場占有率都被前五企業占據,因此該榜單后五名的競爭仍會相當激烈,可以看到2020年1月至今有不少新玩家進入TOP10榜單,但同樣也有不少老玩家出局,所以TOP10中前五地位已經較為確定,但是后五競爭依然激烈尤其是在今年各大電池廠商都開始大規模擴產以后,產能一旦真正投產,能夠釋放出來之后,產品能有好的銷路使得自家裝機量有質的提升,還是多的產能無處安放反而使得產能利用率大幅下降,這一點值得注意。

責任編輯: 李穎