寧德時代(SZ:300750)與贛鋒鋰業(SZ:002460)的搶鋰大戰再添變數。

一個多月前,寧德時代搶購千禧鋰業取得領先,以約3.77億加元(約合人民幣19.41億元)的收購價和1000萬美元(約合人民幣6394.5萬元)的解約費暫時勝出。不過,加拿大鋰業公司美洲鋰業(Lithium Americas Corp.)11月1日宣布,已向同業公司千禧鋰業提交無條件要約,以總價4億美元(現金加股權,約合人民幣25.58億元)收購千禧鋰業所有流通股。加拿大鋰業公司美洲鋰業的大股東是贛鋒鋰業。

11月11日,寧德時代內部人士向時代周報記者表示,此事屬實,具體情況以公告為準。“寧鋰大戰”只是中國企業爭奪鋰資源的一個縮影。2021年,新能源成為市場寵兒,鋰資源備受熱捧,價格不斷上揚。

截至11月8日,中國國內電池級碳酸鋰報19.6萬-20萬元/噸,工業級碳酸鋰報18.5萬-19.2萬元/噸。據華西證券研報,鋰鹽價格持續增長主要是下游需求旺盛,疊加原料端鋰精礦供應緊缺所致。今年上半年,部分加工廠尚有去年庫存可用。下半年,庫存逐步消耗,疊加下游消費旺季即將到來,精礦供給愈發緊張。

“在整個產業中,上游的話語權更強。”上海某私募一位長期追蹤鋰業的分析師吳圖(化名)告訴時代周報記者。

市場普遍預期,鋰資源供需緊張,價格不斷攀升的局面還將持續。前海開源基金首席經濟學家楊德龍則向時代周報記者指出,鋰資源價格一漲再漲,可能會導致下游產品提價,增大下游企業成本壓力。“但鋰價也不可能一直維持高位,產能會逐漸釋放出來。”楊德龍說。

華西證券研報稱,結合當下國內外鋰精礦產能和鋰礦供應廠商新建擴建計劃,預計供給偏緊狀況將持續到明年年中,擁有鋰礦資源的企業將持續受益。一名業內人士向時代周報記者感嘆:“現在搶奪上游鋰資源,就像以前的土拍市場一樣激烈和瘋狂”。

一眾鋰資源上市公司、鹽湖提鋰相關概念股今年漲幅驚人。11月12日,融捷股份(SZ:002192)報收111.33元/股,年內漲幅高達171.54%;天齊鋰業(SZ:002466)報收101.19元/股,年內漲幅達157.68%;永興材料(SZ:002756)報收109.23元/股,年內漲幅達101.46%;贛鋒鋰業報收159.31元/股,年內漲幅57.42%。

“鋰資源緊缺,鋰電中下游大幅擴產后,使得鋰礦缺口持續擴大。相關股票自然受到市場親睞。”賦格投資創始人方高俊對時代周報記者分析道。

海外搶鋰

鋰資源現貨全球緊缺,澳大利亞鋰礦商皮爾巴拉的鋰精礦拍賣結果可見一斑。

今年7月底,皮爾巴拉推出全球第一個鋰精礦競拍平臺BMX。首次拍賣中,1萬噸鋰精礦的最終成交價是1250美元/噸。隨后,皮爾巴拉進行了兩次拍賣,成交價分別是2240美元/噸、2350美元/噸,創下價格新高。

“拍賣會上的散單較多,所以價格比現貨高。”方高俊對時代周報記者稱,鋰資源的漲幅相對理性,現價是19萬元/噸,原本市場預期四季度鋰資源能漲到22萬元/噸,部分看多至25萬元/噸。

鋰鹽加工原料高度依賴進口。這一情況短時間內無法改變,不少企業選擇出海,揮舞鈔票在海外收購鋰礦。

始于今年7月的“寧鋰大戰”,正是發生在這樣的背景下。

7月,贛鋒鋰業公告稱,全資子公司贛鋒國際將以自有資金對加拿大鋰業公司千禧鋰業發起要約收購,交易金額不超過3.53億加元(約合人民幣18.20億元)。

贛鋒鋰業主要看中了千禧鋰業旗下的兩個阿根廷鹽湖項目。Pastos Grandes鋰鹽湖項目的主要產品為含鋰鹽湖鹵水生產的電池級碳酸鋰,是生產鋰電池正極材料的主要原材料;Cauchari East鋰鹽湖項目處于勘探初期,主要產品可能為鋰鹽湖鹵水生產的鋰化合物產品。

寧德時代橫插一杠,在9月提出以3.768億加元(約合2.97億美元)收購千禧鋰業,這一價格比贛鋒鋰業的收購價高出約7%。贛鋒鋰業在9月29日公告稱,因千禧鋰業收到要約競爭對手的更優報價,且贛鋒國際未在約定期限內選擇上調要約價格,千禧鋰業已單方終止與贛鋒國際的要約收購合作協議。

據媒體報道,寧德時代還替千禧鋰業向贛鋒鋰業支付了1000萬美元的違約金。

就在所有人都認為千禧鋰業已是寧德時代的“囊中物”時,不甘心的贛鋒鋰業換了“馬甲”,以加拿大鋰業公司美洲鋰業再次入局,提高報價。據千禧鋰業公告,寧德時代如在11月16日16時30分之前仍未提高收購價格,千禧鋰業將落入美洲鋰業之手。

據時代周報記者不完全統計,今年以來,不少中國企業已在海外收購數個鋰礦公司或項目。11月3日,盛新鋰能(SZ:002240)公告稱,下屬公司擬以7650萬美元(約合人民幣4.89億元)購買MaxMind香港51%的股權,MaxMind香港下屬公司擁有位于津巴布韋薩比星鋰鉭礦總計40個稀有金屬礦塊的采礦權證。

中國企業在海外也攜手,共同“作戰”。

10月9日,加拿大鋰鹽商Neo Lithium公告顯示,紫金礦業(SH:601899)已同意以每股6.50加元收購Neo Lithium所有已發行股份,總對價約9.6億加元(約合人民幣49.6億元)。Neo Lithium全資擁有700萬噸碳酸鋰當量(LCE)的阿根廷Tres Quebradas(3Q)鋰鹽湖項目。而寧德時代持有Neo Lithium 8%股權,為公司第三大股東。這意味著,收購達成后,紫金礦業和寧德時代或將會以Neo Lithium為載體“聯手合作”。

供需不平衡

目前,已發現的鋰礦物和含鋰礦有150多種。鋰產業廣泛,上游產業主要為天然礦產資源;中游產業主要是將固體鋰礦石或者含鋰鹽湖鹵水中提取形成鋰化工產品,主要包括氫氧化鋰、碳酸鋰和氯化鋰,以及主要應用于鋰電池正極材料的以鎳鈷錳酸鋰為代表的三元材料和鈷酸鋰、錳酸鋰、磷酸鐵鋰等;在下游,鋰也廣泛應用于電池工業、醫藥、核工業、陶瓷業、玻璃業、煉鋁工業、潤滑劑、制冷劑等。

受益于新能源汽車行業的快速發展,鋰電池需求量激增。新能源汽車占鋰需求約50%,疊加儲能、消費電池等其他需求,鋰電產品占鋰需求近70%,而2015年時這一比例僅為10%。

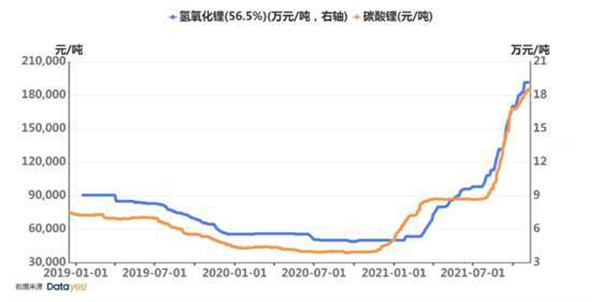

有分析人士曾向時代周報記者指出,今年的鋰資源投資熱潮主要是供需關系引起,市場擔憂需求大增下供給無法及時跟上而帶來資源缺口。無論是碳酸鋰還是氫氧化鋰,這兩大鋰電池原材料已經從年初每噸4萬~5萬元上漲到如今的18.5萬~20萬元,被業內認為是高位線的12萬元價位早在9月就被打破。

業內預期,2021年下半年開始至2022年上半年將出現全球范圍內的鋰礦供應短缺,直到海外礦山釋放產量才可緩解。

中國地質調查局全球擴產資源戰略研究中心報告顯示,截至2020年,全球鋰礦(碳酸鋰)儲量1.28億噸,資源量3.49億噸,主要分布在智利、澳大利亞、阿根廷、玻利維亞等國。國信證券研報指出,根據2020年全球大約40萬噸LCE供給量和需求量測算,資源儲量的靜態保證年限超過200年。

綜合開發規模、成本等因素,全球具備經濟開采價值的資源有限。中國鋰資源雖儲量豐富,兼具礦石鋰和鹽湖鋰兩種類型,但作為鋰鹽加工大國,鋰資源卻仍較為依賴進口。據時代周報記者了解,中國鋰資源自給率約30%,未來有機會達到50%。

“中國的鋰資源排名全球第四,可以說根本不缺鋰礦,但各家公司依然選擇大量進口,主因是鋰資源‘質量’的不同。”方高俊對時代周報記者表示,我國的鋰鹽湖都在西藏,海拔高、運輸不方便,其次鋰鎂含量低,要經過相當復雜的工藝才能產礦。

鋰資源主要以“鹽湖”和“硬巖”形式存在,鹽湖提煉方法簡單,而硬巖只需直接挖掘。“兩種方式都是不需要高技術,成本也不是很高,過去鋰需求不過幾十萬噸。今年鋰資源行業處于供給緊平衡,現在開始建產線到落地,最快也要兩年后。”方高俊補充道。

楊德龍則對時代周報記者表示,現在鹽湖提鋰等新的方式也在逐步開發,一定程度上可以補足鋰的供應。

廣發證券研報指出,西藏鹽湖提鋰2025年產量或將達到約6萬噸LCE。西藏城投(SH:600773)工作人員告訴時代周報記者,“公司不缺鋰資源,短期內鋰資源價格上漲都是正常的供需現象。”融捷股份、天齊鋰業等企業亦表示,公司不缺鋰資源,價格升降不影響目前的生產情況。

往上游去

上游原材料價格高漲,壓力已傳導至下游。多家動力電池廠商已于10月中旬陸續發布調價函。

比亞迪(SZ:002594)上調C08等電池產品價格,產品含稅價格在先行的Wh單價基礎上,上漲幅度不低于20%。鵬輝能源(SZ:300438)決定所有新訂單將執行大宗聯動定價,上調幅度視各產品材料占比及漲幅而定,報價每周實時更新,此外還將對未提貨的訂單重新議價并全面縮短賬期。

對于動力電池而言,鋰資源占據成本約40%,價格影響最為直接。通聯數據顯示,2020年11月碳酸鋰價格約3.9萬元/噸,今年11月已漲至18.68萬元/噸;氫氧化鋰2020年11月仍在5萬元/噸左右,今年11月已漲至19.15萬元/噸,兩種鋰資源材料漲幅均超200%。

“快速增長的市場需求和產能不足、供應不足造成的市場失衡,以及替代材料尚未出現,這幾個原因推動鋰資源原材料價格一漲再漲,甚至使得下游產品不得不持續提價。”IPG首席經濟學家柏文喜對時代周報記者說。

中汽協最新數據顯示,今年10月,國內新能源汽車銷量39.7萬輛,同比上漲133.2%。這意味著,新能源行業對鋰的需求將保持增長趨勢,但吳圖認為,鋰價已漲到合理價格范圍的上限,無需過分擔心持續漲價。

吳圖對時代周報記者表示,鋰資源價格漲幅從一季度漲、二季度橫盤再到三季度漲,價格已漲至高位,“但就目前價格來說,終端的車企尚且還能消化,但再往上走就很難說了”。

受鋰資源價格高企影響,中下游公司正在加速對上游環節的投資布局。

“行業未來一定是一體化的趨勢,尤其在這種上行周期內。”吳圖告訴時代周報記者說,“這種現象會越來越明顯,因為在上行周期內最上游的彈性最大,也就是說上游會侵蝕掉中下游的利潤,所以中下游企業只能往上游走,去拓展他們的投資版圖,這樣才能控制原材料成本。這是上行周期內中下游公司不得不做的一件事情。”

“但這又會帶來另外一個問題,即在未來某個階段可能會出現投資過量,重復2015-2017年那段故事。”吳圖補充道。

2015-2017年,市場盛傳新能源汽車每年增速將在30%-50%,不少企業對鋰礦進行超前投資,但由于這一時期新能源汽車行業由政策補貼驅動,實際市場需求遠低于預期,后來需求被證偽,鋰價因此大跌,企業最終虧損出局。

責任編輯: 李穎