價格暴漲、供不應求,如今新能源汽車上游產業迎來了黃金時期,這樣的熱鬧場面和多年前落后的產業面貌,形成了鮮明對比。

在動力電池的四大材料中,電解液雖然技術門檻相對不高,但在很長一段時間,產品嚴重依賴進口,而且還需看人臉色,發展過程較為曲折。

2002年以前,國內能夠生產電解液的公司屈指可數,其核心材料六氟磷酸鋰的制備技術牢牢掌握在海外公司手里,為滿足市場需求,產品只能從日本和韓國等地進口,對外依賴嚴重。

此后幾年,隨著消費電子和新能源汽車風口的出現,陸續有國產品牌崛起,不僅供應國內,進而走向全球。在這個過程中,國泰華榮、新宙邦、天賜材料等幾家頭部企業,發揮了重要作用。

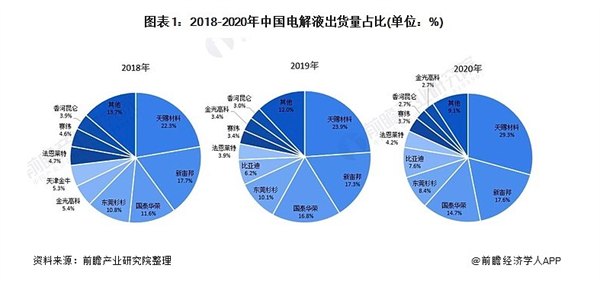

2006年底江蘇國泰上市時,旗下子公司國泰華榮已是國內第一、世界第三大鋰離子電池電解液生產企業,在國內市場的占有率達到40%。此后,新宙邦打入海外巨頭供應鏈,逐漸實現對國泰華榮的反超。2015年之后,天賜材料抓住機會,一躍成為市場第一,如今其領先優勢還有越來越大的趨勢。

十余年間,從進口到出口,從行業不景氣到擁有多家巨頭,中國的電解液市場經歷了一場巨變。這中間發生了什么?站在新能源汽車爆發的風口,行業未來又將何去何從?

輪流坐莊

在國產電解液的發展過程中,國泰華榮堪稱第一個吃螃蟹的人。

2002年6月,國泰華榮就建成了200噸/年鋰離子電池電解液批量生產線,成為國內首家實現工業化生產鋰離子二次電池電解液的企業。隨后幾年,國泰華榮抓住為LG、三星等電子巨頭供貨的機會,不僅成功打入國際市場,并借此穩固了其國內電解液龍頭的位置。

直到2013年,在國內市場,國泰華榮都保持著領先優勢。但在這之后,國泰華榮的市場份額開始出現下滑,另一個“新”玩家被更多人所熟知——新宙邦。

這家成立于2002年的公司,一開始還并不叫新宙邦。“公司最開始名字叫宙邦,當時的想法是要做‘中國的杜邦’,后來又專注于新興領域,所以就加了一個新字叫新宙邦。”創始人覃九三說。

新宙邦的鋰電池電解液于2003年正式推出市場,此后一段時間,正好趕上國內數碼鋰電池爆發的階段,在比亞迪、比克、力神等一大批國內企業的帶動下,電解液的國產化進程開始加速。

2010年,電解液的國產化率就達到了8成以上,基本完成了進口替代。新宙邦也迎來了發展的黃金時期,在這一年初成功登陸資本市場。財務數據顯示,2009年,新宙邦的營收增長36.78%,達到3.19億元,凈利潤更是暴漲近9成,從3100多萬元上漲到6000多萬元。

上市之后,新宙邦營收節節攀升,從2009年的3個多億元,短短兩年便實現翻倍,2011年時其營收已經超過了6.5億元。這一時期,新宙邦陸續走入松下、索尼、三星等海外巨頭供應鏈,市場地位空前。

2014年,新宙邦超過國泰華榮,成為國內電解液市場龍頭。

不過,其行業龍頭的位置并沒有維持太久。2015年,天賜材料完成對東莞凱欣的收購,GGII數據顯示,2016年天賜材料全面接管東莞凱欣后,其產量及產值均已是全國第一。

一場收購,讓天賜材料一躍成為國內電解液的新龍頭,并且此后,其領先優勢持續擴大。2020年天賜材料在國內電解液的份額已經接近3成。

來源:前瞻產業研究院

和覃九三的背景相似,天賜材料的創始人徐金富也是化工專業出身,研究生畢業后,他先在學校的化學研究所工作了一段時間,但沒過多久,他就跟著自己的同門師兄羅秋平,一起開始了創業之路。而羅秋平創立的這家公司——道明化學,正是此后大名鼎鼎的藍月亮的前身。

這段成功的創業經歷,讓徐金富賺到了人生的第一桶金,隨后他離開道明化學,回到浙江老家,開啟了人生的第二次創業,和地方一家國企合作做原料藥的生意。然而第二次創業并不成功,此前賺到的錢幾乎都被虧了進去。

不甘心的徐金富重返廣州后開始第三次創業,從在道明化學最熟悉的日化原材料做起,通過從事相關貿易,1995-2000年,他又積累了一筆資金。

徐金富能在失敗后如此快速崛起,和前東家的合作不無關系。他曾向媒體透露,自1995年開始,公司就和藍月亮有合作關系。也正是憑借這筆錢,徐金富才得以在2000年,在廣州創辦天賜材料。

從時間來看,天賜的創辦時間比新宙邦更早,但為什么直到2015年,天賜材料還需要通過收購的方式,才成為行業龍頭?天賜錯過了什么,新宙邦又是如何抓住了機會?

一超多強

事實上,新宙邦一開始并不是從事電解液的研發與生產,而是從電容器溶劑起家,后來又做添加劑,此后才陸續涉足電容器電解液和鋰電池電解液。

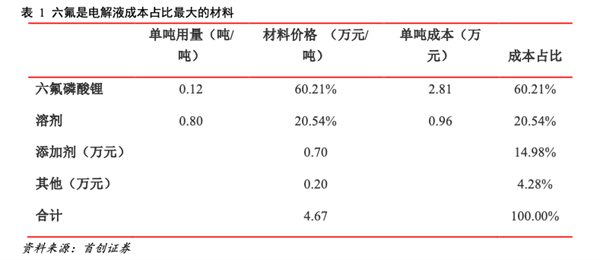

按照覃九三的計劃,新宙邦最初打算從液態六氟磷酸鋰入手,但做了半年后,發現其存在一定門檻,于是決定先采用進口六氟磷酸鋰,自己主攻添加劑,以做好電解液產品和服務。但是六氟磷酸鋰,恰恰是電解液行業的關鍵所在,該材料在電解液中的成本占比超過6成。

來源:首創證券

從電解液的成分來看,主要分為溶質、溶劑以及添加劑。幾種原料,按照一定的比例配置,從而制成電解液。其中,溶質部分的電解質鋰鹽,也就是六氟磷酸鋰,是電解液中最為活躍的因素,能夠決定電解液的基本理化性能。

和隔膜以及正負極材料相同,電解液也是鋰電池的四大核心材料之一。在鋰電池內部,電解液能夠進行離子傳導,從而起到溝通正負極的作用,對鋰電池的能量密度、工作溫度范圍、循環壽命、比容量以及安全性能等指標都有重要影響。

不過,和隔膜、高鎳三元正極等材料具備的明顯技術門檻不同,電解液的生產難度并不高。而且和其它材料的投資規模相比,其輕資產的屬性也較為明顯,首創證券數據顯示,單GWh電池對應的產能投資在500萬左右,顯著低于其他材料。

此外,電解液從建設到投產的時間也不長,僅在半年到一年左右。相比之下,隔膜行業至少需要2年。諸多因素,讓六氟磷酸鋰的地位顯得更加重要。

繞開六氟磷酸鋰的研發,讓新宙邦得以迅速發展,但多年之后,這一“貿工技”的路線也逐漸顯現出一些劣勢。經歷前幾年的快速發展后,新宙邦自2012年開始陷入了一段停滯。

Wind數據顯示,2011-2014年,新宙邦營收增長放緩,其中2012、2013年的增長率更是僅有個位數。2011年新宙邦總營收為6.5億元,到2014年的三年時間,僅增長了1.1億元,為7.6億元。

宏觀經濟的放緩,下游需求的下降,都對新宙邦帶來了重要影響。在2013年年報中新宙邦表示,由于鋰離子電池化學品因行業競爭加劇,產品銷售價格大幅下降,導致主營業務收入同比下降14.88%。這正是新宙邦這幾年的縮影。

另外一邊,天賜由于對上游的材料六氟磷酸鋰有所布局,安全墊較厚,這幾年的增長相對良性,營收從2011年的4.7億元增長到2014年的7億元。

此后,適逢國內新能源汽車爆發,電解液產業公司紛紛乘上東風,新宙邦和天賜的差距,也越來越大。2020年,天賜材料實現營收41.19億元,而新宙邦同期的營收僅為29.61億元。

曾經的王者,國泰華榮也一蹶不振。江蘇國泰年報顯示,2015年時,其化工收入為5億多元,到2020年,這部分收入增長到18億元,但和頭部兩家相比,已經有了很明顯的距離。而且這部分收入不全來自鋰電池電解液業務,還有來自有機硅業務的貢獻。

行業已形成了一超多強的局面。這些企業落座到今天的排序,與其業務擴張程度和企業發展策略不無關系。

新宙邦從電容器溶劑發家而來,此后持續橫向發展,從添加劑一直跨界到鋰電池電解液等。2015年收購海斯福,新宙邦進入含氟精細化工領域,并在同一年布局半導體化學品,路子越走越寬。

相比之下,天賜材料則更加專注,一直在電解液的產業鏈進行縱深發展。收購東莞凱欣后,天賜很快開始向上游進軍,此后陸續完成對鋰鹽、添加劑,甚至是最上游的碳酸鋰、硫磺、鋰輝石的布局。

目前,天賜材料已有大約8成的六氟磷酸鋰能夠實現自給自足,僅有少部分還需要外部采購,未來隨著更多新產能釋放,其自供比例或許還將更高。而新宙邦則還需要向多氟多、天際股份等六氟磷酸鋰巨頭進行大量采購。

近年來,六氟磷酸鋰的價格經歷了一輪暴漲。Wind數據顯示,目前其價格已經達到了56.5萬元/噸,而去年同期的價格還在9萬元/噸左右。作為電解液的核心材料,六氟磷酸鋰的價格將直接影響電解液的價格。通過大比例自供,天賜材料無疑能在成本上占據一定優勢。

今年以來,天賜材料的股價漲幅已經超過了1.2倍,市值逼近1300億元,而新宙邦同期的漲幅則僅有20%左右,當前市值500億元。

仍有變數?

和動力電池的其他核心材料類似,電解液也陷入了瘋狂擴產的狀態。根據前瞻產業研究院數據,預計到2021年底,天賜材料產能將達到20萬噸/年;新宙邦產能將達到15萬噸/年;國泰華榮產能將達到7萬噸/年。

根據2020年年報,天賜材料在建的鋰離子電解液產能高達35萬噸,新宙邦披露的口徑為電池化學品新建產能,為17.58萬噸。

近年來,隨著市場需求暴漲,電解液的頭部效應正變得越來越明顯。前瞻產業研究院數據顯示,2017-2020年,國內電解液行業企業CR3從46.3%增長至61.6%;CR5從61.5%增長到77.6%。

在上行周期內,大肆擴產,以搶占更多的市場份額,是穩固行業龍頭地位的不二法門。但和天賜材料相比,新宙邦的擴張腳步還是相對謹慎。

這或與其創始人對行業的判斷有關系。“今年很難,明年更難,馬云說后年可能會好,但我覺得也未必,去年是產業十年發展最艱難的一年,但可能會是未來幾年來最好的一年。”2020年,在接受高工鋰電采訪時覃九三說。

為避開國內競爭激烈的市場,新宙邦盯上了國際市場,后者更像是一塊尚未被分割的蛋糕。新宙邦也因此頻頻布局。

例如在波蘭,新宙邦投資了年產4萬噸鋰離子電池電解液項目。而在此前的投資者關系活動中,新宙邦也透露,未來在美國布局生產基地已是其既定戰略,未來將適時啟動。

適逢新能源汽車浪潮,頭部企業們除了一邊跑馬圈地瘋狂擴產,另一邊,為了強化領先地位,也開始更多向溶質、添加劑等材料方向延伸,形成一體化布局,從而保證供應并降低成本。

按照2021年的公告,新宙邦合計擁有5.9萬噸添加劑產能計劃,包括了氟代碳酸乙烯酯、二草酸硼酸鋰、氯代碳酸乙烯酯等種添加劑,預計2023年投產。

天賜材料也有相應布局,但規模不及新宙邦激進。

發力側重不同,或許將對頭部企業未來的行業地位帶來直接影響。另一方面,電解液的核心原料六氟磷酸鋰,近年來也面臨了一些不確定因素。

雖然六氟磷酸鋰因為性能均衡、成本較低,且工藝較為成熟,長期以來都是電解液溶質的首選。但事實上,六氟磷酸鋰也因為較差的熱穩定性、容易形成沉淀等問題而飽受詬病,行業對溶質的探索一直沒有停下。

目前,LiFSI(雙氟磺酰亞胺鋰)已經漸漸顯露出替代六氟磷酸鋰的可能性。相比六氟磷酸鋰,LiFSI不僅具備更好的高溫穩定性、耐水解,而且和硅負極的相容性也更好。隨著六氟磷酸鋰價格持續高漲,二者的價格差距也將被逐漸抹平。

受制于LiFSI的技術壁壘,國內擁有生產能力的廠商并不多。通過提前布局,腰部企業或許將迎來崛起的機會。例如康鵬科技,其目前LiFSI的產能合計已有1700 噸。天賜材料、新宙邦也已有LiFSI產能布局,但優勢并不大。

動力電池正處于極速發展時期,近年來,鈉電池、半固態電池、固態電池等概念輪番出現,企業一旦沒有跟上,命運很可能就被改寫。

對于電解液企業來說,既要避免過于激進而踏錯的風險,也要防范過于謹慎而導致落后的局面,在新能源的風口上,相比飛得過高,飛得更久更穩才是硬道理。

責任編輯: 李穎