近二十年的全球鋰電產業的變遷史,就是一部中國鋰電逆襲史。中國企業攻占了幾乎由日韓企業據守的每一個關鍵陣地,但有一個久攻不下:鋁塑膜。

雖然聽起來陌生,其實鋁塑膜離我們很近。在你握著手機的此刻,一層不到0.1毫米厚的鋁塑膜正包裹著手機外殼下的電池。而這層你看不見摸不著的銀色薄膜,是電池中生產技術難度最大的結構件之一,而且單價是電池隔膜的十倍,每平米價格13-35元。

在這條高價值的賽道,中國起步時間晚,2004年才下線了第一批樣品,此后一直在追趕,但進度不如人意。到2020年,日韓仍然占據了73%的市場,其中日本DNP(大日本印刷)和昭和電工兩大巨頭處于絕對統治地位。

突如其來的疫情改變了鋁塑膜的行業格局。一方面,全球新能源汽車市場爆發,推動動力電池需求量暴漲,與此同時,日韓企業擴張比較保守。在這樣的情況下,國內企業看到了補位的機會。

圍繞目前國產化率最低的鋁塑膜,本文主要聚焦三個問題:

1、鋁塑膜國產化率為什么這么低?

2、為什么國內鋁塑膜企業實現技術突破之后卻沒有占領市場?

3、國產鋁塑膜爆發的契機在哪里?

壁壘:材料和工藝

根據長相,鋰電池有三種分類:圓柱、方殼、軟包,每種電池都需要外殼封裝,鋁塑膜就是套在軟包電池外的一層“軟殼”。

作為保護電芯的第一道防線,鋁塑膜既要做到輕薄,又必須保證極高的阻隔性和絕緣性,不能和活性物質發生反應,不能被外力輕易刺破,此外,在保證良好的冷沖壓成型性的基礎上,還需兼顧強度和韌性。

總而言之,鋁塑膜要同時符合繁雜甚至相互矛盾的性能指標,技術門檻非常高。

若電池鋁塑膜為黑色,那么恭喜,你是高端手機用戶。

為了同時滿足這些需求,鋁塑膜必須由數層厚度只有幾十微米的薄膜貼合而成(外阻層,阻透層、熱封層),各層之間以膠水或熱熔樹脂粘結。

鋁塑膜的技術難度在于,無論是上游原材料的生產,還是將它們貼合的工藝,都存在著大量的know-how,稍有差池就會影響產品的強度與壽命。

相比于材料工藝雙難的鋁塑膜,用來封裝方形/圓柱電池的鋼/鋁殼,技術難度就低很多:鋼、鋁為大宗商品,易得且相對便宜;加工簡單,沖壓、拉伸、焊接工藝都非常成熟,國內企業早已掌握。而鋁塑膜的一整套材料體系與工藝體系,清一色來自日本。

1998年,昭和電工與索尼聯合研發了鋁塑膜,后由DNP發揚光大。因為同時掌握了原材料與工藝,昭和電工與DNP成為這個行業的雙寡頭,長期占據全球半數以上市場份額,在其之后,日本凸版印刷與韓國的栗村化學名列行業第三、第四。

中國在鋁塑膜領域上的追趕始于2004年。

當年,“紫江企業”單獨成立了一支鋁塑膜研發團隊。紫江作為國內老牌包裝材料公司,靠給可口可樂與百事可樂供應塑料瓶發家,在包裝用鋁塑復合膜材領域有多年積累。原以為“鋁塑膜的結構與軟包裝類復合膜相似”,但隨著研究發現,沿著原來的路是無法攻克鋁塑膜的技術的[3]。

7月,紫江試產的第一批鋁塑膜樣品下線,一批國產電池廠乘興而來,但是發現與進口產品相比,在沖深、耐腐蝕、外觀性能等方面均存在較大差距[2]。

在技術密集型制造業,新企業很容易因為技術差距陷入先有雞還是先有蛋的死循環——產品不成熟,大客戶不敢當第一只小白鼠。而沒有客戶的大規模使用,技術改進則舉步維艱。所幸紫江主力業務穩健持續輸血,從與一些小廠家合作開始做起,產品經多次研發迭代,保下了國內鋁塑膜的一顆火苗。

2012年,紫江成立專門生產鋁塑膜的子公司“紫江新材料”。2014年,紫江鋁塑膜業務落地第10年, 第三代產品才打入全球最大聚合物鋰電池企業ATL的供應鏈。

紫江新材料副總經理賀愛忠提到過,與ATL的合作在品質管理方面讓紫江受益良多,ATL在對紫江的審核中提出過眾多嚴苛的整改要求,紫江在2014年花巨資啟動TPM精益生產,為的就是推進鋁塑膜的品質穩定性[3]。

但ATL也只是一個“打工仔”,在未經下游大客戶(比如蘋果)許可的情況下,不能擅自更換供應商,因此,ATL向紫江采購的數量非常有限,一開始每個月只有幾萬平米。

雖然出貨量不多,但紫江在日韓企業的重重包圍中實現零的突破,給了國內同行不少信心。

此后,璞泰來旗下的東莞卓越、新綸科技、道明光學、明冠新材、華正新材等一批國內企業相繼涌入鋁塑膜行業。但是,它們卻陷入了“有勁無處使”的尷尬境地。

彎路:消失的帶頭大哥

做凈化業務出身的新綸,跨界鋁塑膜的時候有賭的成分。

2016年,急于扭虧的新綸科技(已更名為“新綸新材”)瞅準了風口,花了5.5億收購了日本凸版印刷公司旗下的鋁塑膜業務,包括工廠、原材料以及專利授權,一躍成為全球第三、國內第一的鋁塑膜企業。

當時,中國正掀起新一輪的新能源汽車補貼,但電動車續航短、安全性不強的問題仍舊突出,而相比于方形和圓柱,軟包電池的優點恰恰在于能量密度、安全性和循環壽命,直擊市場痛點。新綸選擇梭哈一把,直接打入潛力無限的軟包動力電池市場。

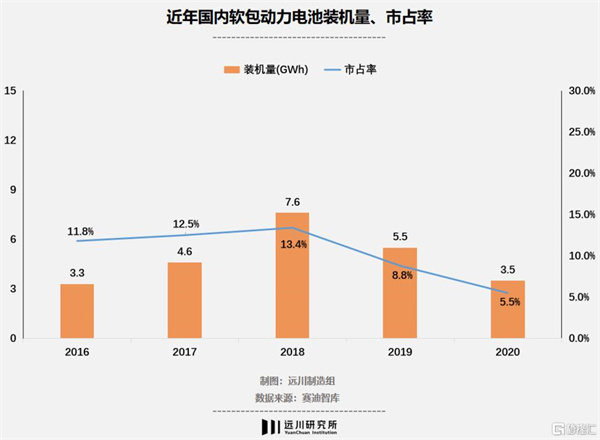

收購之后,市場似乎在往新綸預期的方向發展。從2016年到2018年,國內軟包動力電池裝機量從3.3GW增長到7.6GW,占比上升到13.2%,鋁塑膜的需求從0.9億平方米增長到1.6億平方米。

同期,新綸鋁塑膜順利在常州投產,并且拿到捷威、孚能等軟包大廠的訂單。此后扭虧為盈,營收從13.2億暴漲到31.5億元,成為同行眼中的模范生。

然而,這個模范生卻被證監會證明是一個業績造假的騙子:2016-2018年,新綸科技連續三年以鋁塑膜業務為主體,虛增營收7.3億,虛增利潤1.8億元。把一項不掙錢的買賣,美化成了可以讓公司逆天改命的新業務。

作為一家上游企業,新綸雖然當時掌握了不錯的技術,但最大的痛苦在于找不到下游的帶頭大哥:一方面,當時全球軟包老大LG化學因為白名單政策被擋在中國新能源汽車市場門外,另一方面,國內電池廠在封裝技術路線上紛紛選擇了方殼,而不是需要鋁塑膜的軟包。

相較于軟包,方殼殼體成本較低,原材料供應充足,電芯單體能量大,外形規整適合車用。因為這些優點,中國動力電池的兩大話事人寧德時代與比亞迪,不約而同選擇了方殼,并以他們的市場優勢地位,將方殼動力電池的國內市占率推高到80%以上。

寧德時代與比亞迪相繼推出的CTP(Cell to Pack)技術與刀片電池,更是在國內給了軟包動力電池致命一擊——它們不僅提升了電池安全性,而且在成本與系統能量密度指標上更進一步,軟包不但原有優勢削弱,成本劣勢更加突出。

軟包動力電池不僅沒能成為主流,反而市占率在2020年被擠壓到只剩5.5%,這讓上游的國產鋁塑膜舉步維艱。

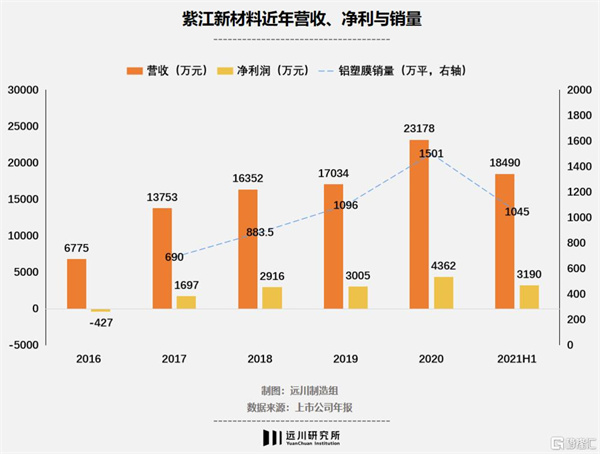

以新綸為例,2019年公司營收為33.2億元,但凈利潤只有988萬,去年曾一度考慮出售鋁塑膜子公司一半的股權。起步最早的紫江企業,這段時間的出貨量和收入增長,也與國內動力電池大干快上的景象相去甚遠。

相較而言,為寧德時代和比亞迪供應方殼電池殼體的科達利日子要好過許多。2019年,公司凈利達到2.37億元,同比增長188%。

歸根結底,對國內鋁塑膜企業來說,想要打贏翻身仗除了要在技術實現趕超之外,還得仰仗于下游產品的突破。

曙光:此消彼長的機會

從去年下半年開始,歐洲新能源汽車市場因補貼爆發,歐洲車企主流使用的軟包電池供不應求,與此同時,日韓鋁塑膜企業生產又因疫情受到影響,而且是優先供應LG化學以及SKI,無瑕顧忌中國,進口產品一度缺貨。

從長遠來看,未來兩年,全球鋁塑膜的需求量將從2.4億平方米增長到4億平方米。然而,DNP和昭和電工兩大巨頭的擴產意愿不強,目前滿打滿算年產能只有2億平米。而包括新綸、紫江、恩捷、華正新材等公司都在趁機擴產。

相比擴產,更重要的利好是通往下游客戶道路的暢通。

新綸在國產鋁塑膜產線投產3年之后終于獲得LG化學的訂單,二期項目也已于今年7月份投產,而紫江的合作對象除了孚能、國軒高科、億緯鋰能之外,還與比亞迪合作,成功打入刀片電池供應鏈。

從去年推出以來,比亞迪憑借刀片電池在市場上高歌猛進,不過其刀片電池早期處于供應不足的狀態,關鍵問題在于刀片電池太長,比如用在“漢EV”上的電池長達1.28m,生產效率與良品率受影響。

今年年初比亞迪在推出DM-i混動車型時,采用了不同于純電動車的“小刀片”電池——將鋁殼內的單枚長電芯換成了多枚用鋁塑膜軟包的短電芯,以此降低生產難度。而隨著DM-i車型成為月銷超過3萬輛的爆款系列,數百萬平米的鋁塑膜需求將被釋放。紫江股價一年時間內暴漲了130%。

紫江之所以能拿到比亞迪的訂單,優勢在于它是國內企業,上游原材料國產化程度比較高,產品供應比較有保障,而且在產品性能參數和日韓差距不大的前提下,價格比外國對手低出20%以上。

在今年11月的活動上,比亞迪表示將于明年開始,在純電動車型使用的“大刀片”上,也使用鋁塑膜軟包電芯+外部鋁殼封裝方案,從而提高良率。天風證券預測,到2023年,來自比亞迪的鋁塑膜需求將達到6234萬平米,相當于紫江2020年出貨量的4.2倍。

短期來看,比亞迪和LG將推動國內軟包動力電池上量,而新綸和紫江在國內“雙強爭霸”的局面也將繼續維持一段時間。

尾聲

本質上,中國鋰電產業的逆襲就是一場“下游帶動上游、先富帶動后富”的共富運動。

率先富起來的是寧德時代、比亞迪這樣的下游大廠,而跟在它們身后的是數百家上游原材料和設備供應商,很多企業不僅完全實現了國產替代,而且已經走出國門,跟著電池廠去海外布局。比如先導智能,靠著給“寧王”賣鋰電設備,賣出了千億的市值。

相比之下,國內鋁塑膜因為缺乏下游訂單和技術積累,仍處于追趕狀態,但隨著比亞迪、寧德時代、國軒高科這些龍頭企業陸續生產軟包電池,國產替代的趨勢在主場作戰的加持下愈發明晰。

責任編輯: 李穎