19世紀40年代末,加利福尼亞的一個磨坊內被發現出大量黃金,有人因此瞬間暴富。一夜之間,加州成為整個美國的“財富”中心,無數人開始了淘金之旅。

此后三十年中,大量懷著“暴富夢”的淘金客開始前往美國西部地區。然而,整個淘金熱的過程中,真正淘到金子的僅僅是少數,大多數人只能空手而歸。

但在這個過程中,一個賣鏟子的加州人卻成為后世投資市場最為津津樂道的話題。他不參與淘金,卻通過向礦工們推銷比正常價格更貴的鏟子,同樣收獲了財富,由此也讓世人知道“賣服務”的重要性。

聚焦當今,從2020年開始,新能源風潮席卷全球,鋰一躍成為最具價值的資源。在全球范圍內,鋰鹽企業、正極材料廠商、動力電池廠商、電動汽車整車廠紛紛布局上游鋰礦資源,形成了新一輪的“淘鋰熱”。

鋰,這一動力電池必須的金屬材料,已經成為戰略意義的資源,是資本市場熱捧的對象。只不過,與淘金熱相比,這一輪的參與者是各大企業,乃至各個國家。

在此風潮下,鹽湖提鋰向資本市場講出了一個好故事。但故事講完后,我們需要思考的是,在這一輪“淘鋰熱”中,誰將是真正具有價值的勝利者?在市場情緒重新平穩后,暴漲的鹽湖提鋰企業究竟應該走向何方?

走出“價值洼地”的鹽湖提鋰

整個鋰電產業鏈的啟動,肇始于2019年第四季度。

隨著造車新勢力代表蔚來從瀕臨破產的陰影中慢慢走出,鋰電產業鏈也同時開啟了一輪上漲行情。動力電池龍頭寧德時代、電解液雙雄天賜材料與新宙邦、負極霸主璞泰來、濕法隔膜龍頭恩捷股份以及更上游的資源股贛鋒鋰業、華友鈷業股份等龍頭,都開啟全面上漲周期。

至2020年下半年,新能源電動車開始放量,這迅速點燃了資本市場中對于鋰電產業鏈的“熱情”,股價一年數倍的上漲幾乎成為常規操作。這樣的背景下,比亞迪、長城汽車等傳統車企也紛紛加碼上游布局,一時間有“鋰”走遍夏天,無“鋰”寸步難行。

2021年初,鋰電產業鏈普遍已經實現巨大幅度的上漲,主流鋰電產業鏈公司都不可避免地來到了估值頂部,資本市場也開始尋找鋰電產業鏈的下一個“價值洼地”,鹽湖提鋰正是其中之一。

整個上半年,鹽湖提鋰企業估值持續修正,迎來價值回歸。伴隨估值的不斷提升,市場關注度也開始聚集,并在7月份達到高潮。

光大證券在一份研報中統計,若以2021年7月2日的市盈率、市銷率、市凈率和EV/EBITDA四個主流倍數指標,鹽湖提鋰企業藏格控股(000408)、科達制造、西藏礦業和西藏城投相比礦石提鋰企業普遍處于低估狀態。

PS TTM均值鹽湖提鋰是礦石提鋰公司的72%,而其他指標均值鹽湖提鋰均是礦石提鋰公司的40%以內。如果對比市值和鋰礦權益儲量的比值,鹽湖提鋰公司的均值僅是礦石提鋰的24%。

從年初到7月,鹽湖提鋰企業已經實現了一波大漲。但即便這樣,從靜態數據看,鹽湖提鋰公司似乎依然是一塊“價值洼地”。

這份研報發出后,伴隨碳酸鋰價格的持續提升,鹽湖提鋰也成為市場的關注的熱點。在7月到9月的兩個月時間中,鹽湖提鋰龍頭西藏礦業暴漲225.51%,西藏城投暴漲165.87%。

最開始,鹽湖提鋰的突然崛起可以看做是一輪超級補漲行情;在受到資本聚焦后,鹽湖提鋰這個曾經的“價值洼地”已經成為鋰電產業鏈最為火熱的板塊之一。

一出要素齊備的資本故事

想要講好一個資本故事,需要具備遠大的預期、合理的邏輯,以及顛覆性的創新,而鹽湖提鋰實則早已具備了這三重要素。

首先,新能源時代對于鋰資源的龐大需求無疑給了市場遠大的預期。尤其是如今供需不平衡之下,鋰的價格瘋狂上漲,儼然鋰的制備就成為重中之重。

具體而言,鋰的制備大致可分為鋰礦石提取、鹽湖提鋰和廢舊電池回收三大塊。

目前來說,鋰礦石仍然是主要的在產鋰資源類型,2019年鋰輝石對應的鋰鹽產量份額達55%,剩下的份額則主要被鹽湖提鋰瓜分,廢舊電池回收占比很小。

但從儲量上看,鹽湖占據全球鋰資源總儲量的近6成,但產出卻較礦石提鋰少很多,足以說明其中蘊含的預期差。尤其在全球鋰資源供需矛盾加劇的現在,鹽湖提鋰成了有待開發的“金礦”,潛力十足。

其次,中國作為鋰的消耗大國,“鹽湖提鋰”已經成為國產平替的關鍵。

我國是最大的消費電子和動力電池生產基地,也是最大的鋰資源消費國,占全球鋰消費總量的一半以上。但長期以來,我國鋰鹽上游原材料大量依賴進口的鋰輝石或鹵水。據光大證券測算,2020年我國超過70%的鋰鹽原料來自海外。

參考鐵礦石,高度的對外依賴會使議價權削弱;而如果參考鈷礦石,集中的對外依賴會存在巨大的供應鏈風險。而我國本土,以鹽湖鹵水形式存在的鋰資源占比88.32%,主要分布在青海和西藏,本身儲量并不小。在這種情況下,發展國內的鹽湖提鋰就成了保障新能源產業鏈的關鍵一環。

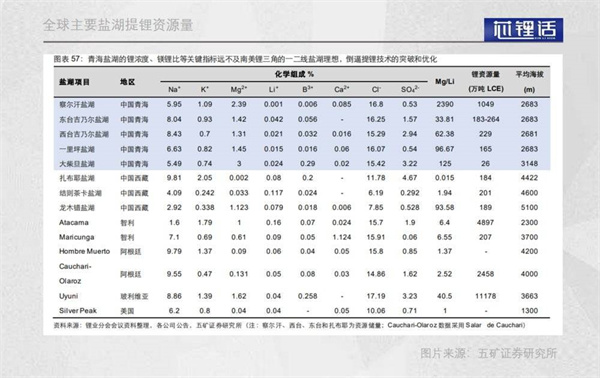

全球鋰資源儲量分布極為不均,主要集中在玻利維亞、阿根廷和智利南美三國、美國和澳大利亞,中國鋰資源量占全球的5.9%。

聚焦我國鋰資源儲備,鹽湖鋰占鋰資源總量約9成,青海和西藏兩地鹽湖鹵水鋰礦總查明資源儲量之和為2020.88萬噸,規模極大,且足以滿足下游需求。

于是,“鹽湖提鋰”技術自然成為我國鋰資源自主替代的關鍵,也讓其成為資本追逐的熱點。

最后則是“鹽湖提鋰”本身具備更顯著的成本優勢,具備顛覆傳統鋰制備的可能。

主流碳酸鋰制備方法包括硫酸法、吸附法和沉淀法等。硫酸法適用于以鋰精礦為原材料的提煉,而吸附法和沉淀法主要適用于鎂鋰比不同的鹽湖鹵水。

相較于礦石提鋰,鹽湖提鋰有著極大的成本優勢。據統計,礦石硫酸法提鋰總成本在5.5萬元每噸,而沉淀法和吸附法總成本分別為3.3和3.4萬元每噸,優勢顯著。

國內的鹽湖,往往位于青海、西藏地區。青海鹽湖普遍資源稟賦較差,鋰含量低,且與鈉鉀鎂伴生,分離流程較長且收益較低。而西藏地區海拔較高,生態環境脆弱,鹽湖開采受限制較大。

經過多年技術積累和資本流入,國內鹽湖提鋰也逐步邁入正軌,根據具體鹽湖的成分差異,形成了吸附法、沉淀法、萃取法、電滲析等多種領先工藝,通過技術革新來彌補鹽湖自然稟賦的缺陷。

儲量夠大、成本夠低、技術領先,在這樣一個好故事之下,鹽湖提鋰作為鋰資源供需矛盾下的“國產平替”選擇,自然也就出現了股價的爆發。

被拉滿的預期如何釋放?

一個好的資本故事,能夠驅動股價上漲,但卻不會從本質改變公司的價值。

目前來看,西藏礦業、藏格礦業、西藏城投市盈率均超過贛鋒鋰業。加上科達制造后,四家公司合計市值達到1786億元,逼近贛鋒鋰業的2000億市值。

但稍微對比不難發現,鹽湖提鋰與成熟的礦石提鋰企業依然存在明顯差距。

贛鋒鋰業作為鋰礦龍頭,目前碳酸鋰產能4.3萬噸/年,氫氧化鋰產能8.1萬噸/年,金屬鋰產能0.2萬噸/年。目前掌控了10余處優質鋰資源,折LCE超2000萬噸。同時預計分別在2022和2025年,C-O鹽湖兩期項目將投產,分別增加4萬噸和2萬噸以上年產能。

而目前來說,鹽湖股份和科達制造合資的藍科鋰業目前年產能僅1萬噸,而2萬噸電池級碳酸鋰部分產能開始釋放。藏格控股年產能僅1萬噸,西藏礦業實際產能為60%碳酸鋰晶體5000噸。

無論從哪個角度來看,鹽湖提鋰企業都僅僅是估值趕超了礦石提鋰企業,甚至預期已經被拉得過滿。

在資本市場中,過滿的預期并不是一件好事。預期拉滿之后,國產鹽湖提鋰企業更需要面對眾多挑戰,很容易出現未達預期的情況。

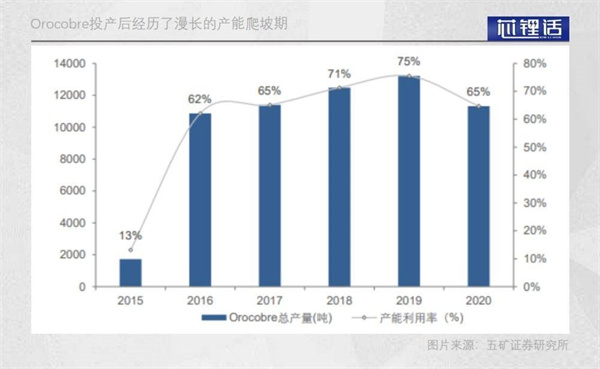

首當其沖的即是直接關系碳酸鋰產量的產能釋放問題。一般而言,鋰礦資源產能爬升是一個相對漫長的過程。

以贛鋒鋰業參股的阿根廷Orocobre鹽湖提鋰項目為例,在投產之后,可能需要面對設備調試、鹽田設計優化、鹵水庫存下降和鹵水濃度優化等不及預期的情況,產能爬升較慢。

國內鹽湖提鋰企業也是如此。藏格控股、中信國安、西藏礦業2020年產能均不到設計產能的一半。

另一方面,鹽湖提鋰企業更需要全面考慮全球化市場競爭。理論而言,國產鹽湖提鋰所謂的技術進步,只是在劣勢資源稟賦下實現成功提鋰的方法,與智利鹽湖憑借資源稟賦優勢采取沉淀法別無二致。

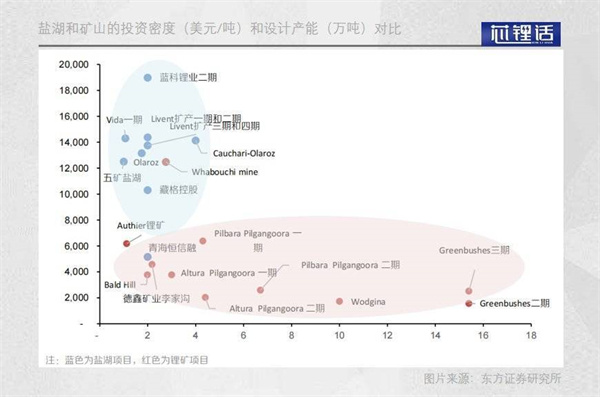

在這個層面,國內鹽湖提鋰企業不僅需要與鋰礦企業競爭,更需要與具備資源稟賦優勢的國際鹽湖提鋰企業競爭。目前資本市場對鹽湖提鋰企業的期待,更多的是看重在鋰價暴漲后,鹽湖提鋰所新增的市場鋰資源供應。

尤其是鹽湖提鋰前期投產成本遠高于傳統礦山項目,據不完全統計,我國主要的礦山提鋰項目的單噸投資額平均約4300美元/噸,而統計的鹽湖項目單噸投資額平均約1.3萬美元/噸,約為鋰礦山的3倍。

一旦最后鹽湖提鋰產能釋放未達預期,那么很可能對公司造成很大的財務影響,甚至產生巨虧。

一語以蔽之,在國內鹽湖提鋰產能未大量釋放之前,我們很難直接評估鹽湖提鋰對全球鋰價的影響,以及國內和國際鹽湖提鋰企業的優劣勢。

從目前市場表現來看,資本已經認定了鹽湖提鋰的好故事。這個好故事能否照進現實,仍有待時間來驗證,且不要讓鹽湖提鋰企業最終淪為一家概念公司,投資者失望而歸,企業通過賣概念賺的盆滿缽滿。

責任編輯: 李穎