有行業人士戲言,整個2021年,光伏產業鏈幾乎超過70%的利潤被硅料端吃掉了。面對光伏產業鏈的動蕩,組件端的盈利能力亦不容樂觀。作為行業中最具代表性的環節,目前TOP 6組件企業已經或即將回歸A股,面對保持盈利增幅的訴求,頭部企業既要應對暫無緩解的供應鏈風險,同時還要在利潤與市占率的天平上努力尋找平衡點。

與此同時,盡管按照公開數據,組件環節的集中度在持續上升,但二三線勢力甚至僅有上GW產能的小組件廠仍舊堅守著其固有市場,獨占一隅。頭部組件企業在在這場看不見盡頭的爭戰中,仍要經受光伏市場格局競爭的嚴峻考驗。

供應鏈風險下:出貨目標的翻倍與平衡

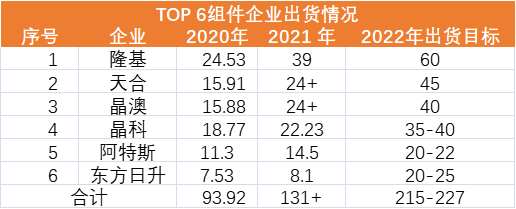

2020年底,TOP6組件企業給出的2021年出貨總目標高達170GW,但是面對供應鏈的持續動蕩,2021年頭部企業開始不斷調低其出貨預期,最終完成了超過130GW的實際出貨。即便如此,按照2021年180GW的全球組件需求,TOP6組件的市場占比仍然達到了73%。但在這場市占率的爭奪中,組件企業正面臨利潤與市占率的艱難抉擇。

這是一場沒有退路的競爭,不進則退,頭部企業仍需要高市占率來維護其行業地位。根據光伏們調研獲悉,2022年TOP6組件企業的出貨目標已有215GW~227GW。中國光伏行業協會預計,2022年全球裝機需求保守估計195GW,樂觀估計到240GW,這意味著頭部組件企業的出貨目標占比超過90%。

備注:部分數據為調研所得,僅供參考

在組件市場格局爭奪戰中,國內與國外分化為兩個完全不同特點的市場。從國內市場來看,央企集采仍然是頭部組件出貨的競爭重點。從2022年一季度已經定標的28.7GW組件集采中,TOP6大組件廠商中標規模19.8GW,占比69%,頭部企業仍然是集采中的領頭羊。

不過值得注意的是,在央企集采中TOP 6之外的組件企業亦發力迅速,其中環晟、錦州陽光、愛康三家企業赫然排在前列。盡管三家中標各有特點,但足以說明在當下的組件市場競爭中,仍有企業在迅速前進,試圖突破當下的競爭格局。

備注:本表格僅為部分央企組件集采情況,供參考

事實上,對于頭部企業來說,海外市場的絕對強勢才是支撐其市占率與盈利的抓手。在全球減碳的大趨勢下,海外光伏市場需求一路走強。中國光伏行業協會數據顯示,2021年光伏組件出口量約98.5GW,同比增長25.1%,出口額和出口量均創歷史新高。

TOP6組件企業出貨中,海外市場占比平均超過70%。同時,得益于海外市場對價格承受能力高,頭部組件企業的盈利空間比國內大。從歷年組件銷售價差來看,境外組件均價較境內組件均價均高出0.3-0.5元/瓦不等。

值得一提的是,隨著分布式光伏裝機占比的提升,在該領域深度耕耘的頭部企業亦在這個以往的細分領域獲得了較高的利潤與市占率的雙重加持。有行業人士告訴光伏們,央企集采中,大部分企業很難拿到高價訂單,普遍單瓦利潤較低,但業主集采的中標規模對于組件企業搶占市占率是非常關鍵的,但分布式與海外市場相對來說就是組件企業平衡利潤的關鍵。

2022年組件布局重點:一體化與電池技術

對于組件企業來說,終端市場對于渠道、品牌的認知甚至要高于產品本身,這與組件環節的高度同質化密切相關。但在2022年,除了持續鞏固品牌與渠道之后,組件企業的供應鏈完善與電池技術升級將成為能否領跑的關鍵。

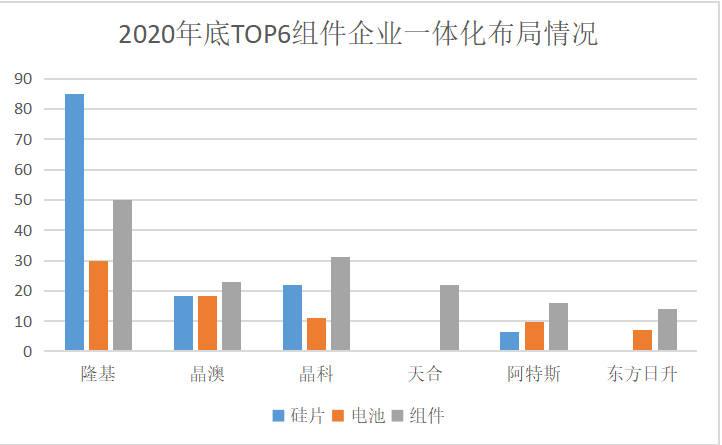

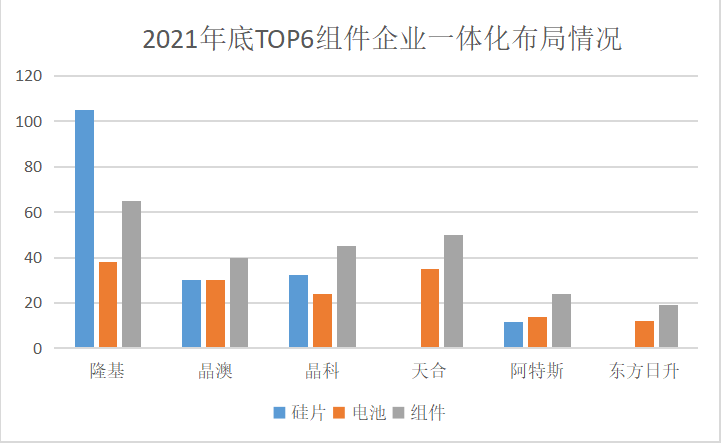

近兩年供應鏈分享的持續加劇使得組件企業一體化的決心與日俱增,在去年組件企業呈壓的狀態下,各頭部組件企業均有一體化布局,包括隆基、晶澳、晶科、天合、阿特斯、東方日升等。從以下的表格可以看出,與2020年相比,頭部企業2021年的一體化體力明顯提高。

備注:根據公告與公開信息統計,僅參考

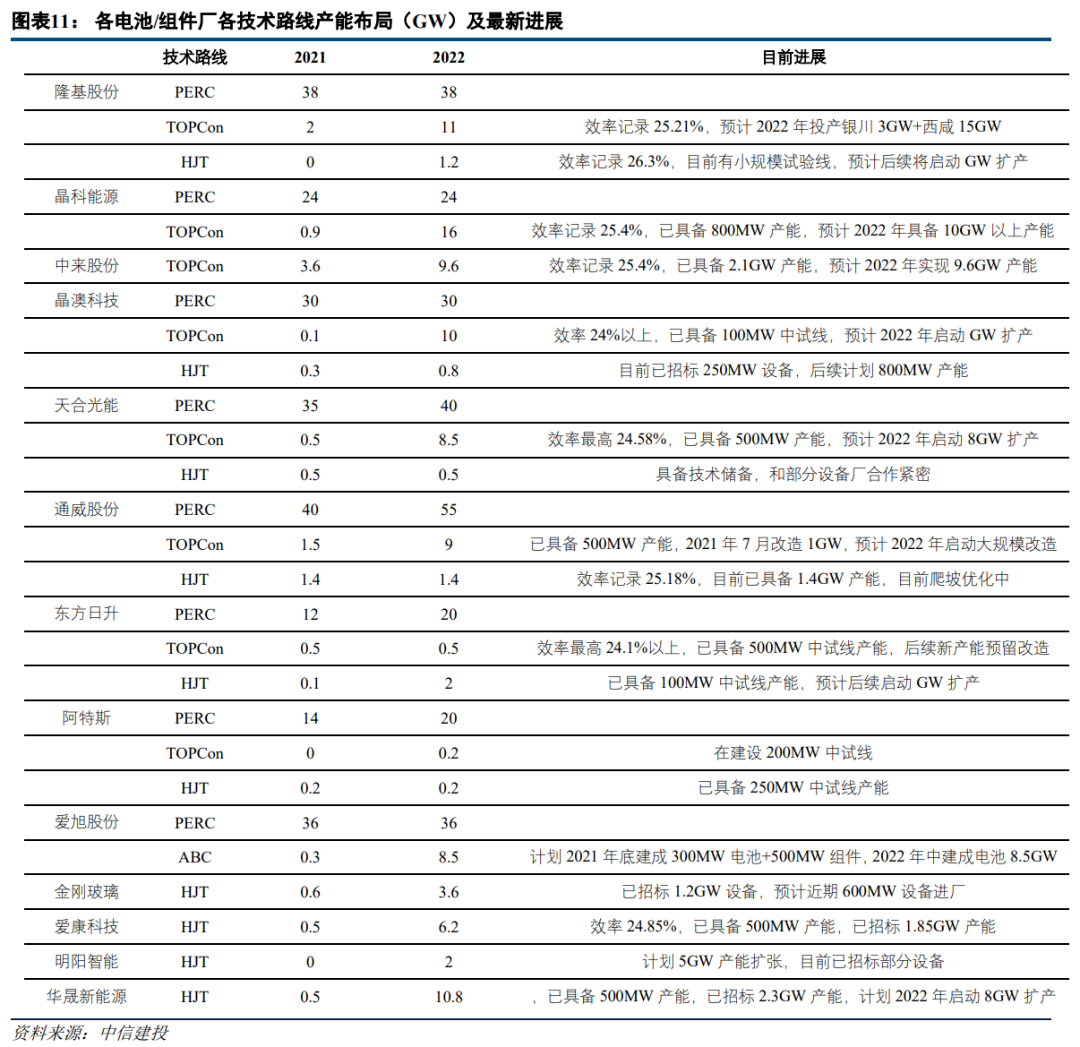

另外,相比于2021年,2022年最大看點與不同顯然是新電池技術的迭代。隨著Perc技術轉化效率日漸瓶頸,N型電池成為迭代單晶Perc的最佳候選。

組件企業對于一體化的布局大多從電池開始向上延伸,對于2022年的光伏行業來說,電池技術的更新換代是產業享受技術紅利的關鍵時期。從對N型需求來看,各大央企2022年組件招標中,對N型組件接受程度持續提高。已經發布的2022年組件集采中,中核匯能招標1GWN型雙面,國家電投招標200MWN型組件以及更早的山東能源集團在2021-2022年度第七批光伏組件框架協議招標中,要求100MWN型組件。

而根據公開數據統計,2022年各主流的組件、電池等廠商在N型技術布局上超100GW,各家生產進度不一。而N型技術進度已經成為企業的“勝負手”,尤其是頭部組件企業;光伏們獲悉,頭部組件企業今年規劃N型產能超50GW,在規模優勢和工藝優勢無大差別的情況下,各頭部企業誰先實現N型的技術突破、量產以及更低成本才有可能領先行業。

目前6大組件廠商對N型技術均有不同程度的布局和進度。其中,隆基在異質結、TOPcon以及P型IBC三種電池上均有研發布局,并且在電池轉換效率上屢次刷新世界紀錄。繼此前啟動了4GW HPBC電池產能改造升級之后,近期隆基又啟動了1.2GW的HJT設備招標,未來路線選型尚不明確。

晶科能源是業內首家TOPcon電池超過5GW的企業。據悉,目前晶科能源新投產的16GW TOPCon電池產能量產效率已超24.5%,產能、良率等其他各項指標在按計劃穩步提升。晶科安徽、尖山量大基地首片高效電池片已經順利下線了,有望提前實現滿產運行。

一直以“穩健”著稱的晶澳科技也在兩種技術上均有儲備。據了解,晶科在TOPCon技術上規劃了兩個擴產項目,其中1.3GW電池預計6月份投產,再根據項目推進情況評估后續5GW的建設進度。另外,晶澳今年將會有1GW的P型IBC產品投產,該產品尤其適合分布式光伏市場。

阿特斯很早便開始了N型布局。2020年阿特斯在嘉興建立起了HJT研究院,擁有250 MW中試線,同時位于阜寧200MW TOPCon中試線也于2022年開始投入試生產。阿特斯陽光電力集團董事長兼首席執行官瞿曉鏵博士曾在公開場合表示,HJT和TOPCon是目前最具潛力的N型技術,有望成為T時代的主流技術。

在N型布局方面,天合光能亦是引領者,早在幾年前便以實現出貨。3月10日,其TOPCon效率最高達到25.5%,創造了大面積產業化n型單晶硅i-TOPCon電池效率新世界紀錄。天合光能目前已具備500MW產能,預計2022年啟動8GW擴產。

另外,東方日升也在今年力推大尺寸異質結組件。并在2022年初,擬募集了50億資金,用于5GW N型超低碳高效異質結電池片與10GW高效太陽能組件項目,進一步擴大公司生產能力,增強其產品競爭力。

來源:中信建投,僅供參考

事實上,N型電池發展還受多種因素影響,包括硅料、硅片、工藝等。N型技術對硅料工藝、含氧量、含碳量要求較高,對硅片的生產、控碳以及純度要求也高。受這些因素影響,產能一體化布局成為企業制勝的另一個重要因素。一體化更強的企業有更多優勢實現N型技術的發展和量產。例如,N型電池轉化效率受硅片良率影響,那么能夠實現硅片自供的企業更勝一籌。

產能一體化為行業震蕩中的組件企業提供了保障。隨著2022年一體化組件企業自供率上升,無論是面對硅料、硅片、電池片價格上漲與否,頭部企業正計劃通過一體化自供來實現更多盈利,掌握話語權。但面對市場的火爆,更有跟隨者躍躍欲試,重振光伏制造業,組件市場格局競爭仍然激烈。

責任編輯: 李穎