4月動力電池的數據,大家不要只看寧德時代和比亞迪互掐的熱鬧。

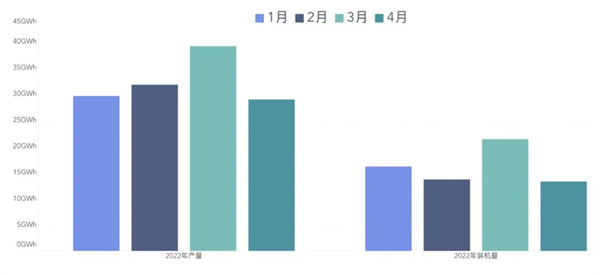

還值得注意的是,從產量來看2022年4月動力電池產量為29.0GWh,也是從三月的高點下來,說明后續影響不小;另外,寧王和比亞迪競爭背后,能看到車企越來越多掌控了動力電池話語權,并不斷向上延伸:

1) 產量數據的下降,說明新能源汽車在Q2開始逐步降速。三元產量10.3GWh,包含了國內和國外的需求,也客觀反映出中國動力電池往歐洲供應還是很穩定的;磷酸鐵鋰產量18.6GWh,裝機量8.9GWh,也能看得出來在電池成本高企的條件下,A級以下車型替換磷酸鐵鋰的方案會大規模鋪開。

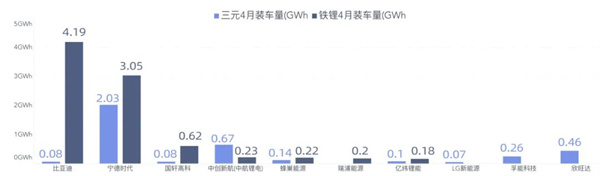

2) 三元電池裝車量4.4GWh,占總裝車量32.9%;磷酸鐵鋰電池裝車量8.9GWh,占總裝車量67.0%,這個比例也是持續提升的。目前由于帶電量磷酸鐵鋰少一些,從車輛來看來看,搭載磷酸鐵鋰車輛數已經超過70%,這個趨勢會保持相當長的一段時間。

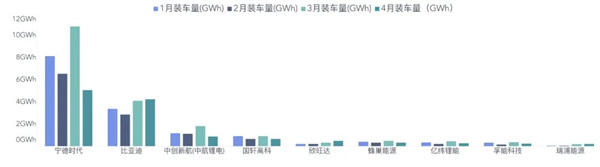

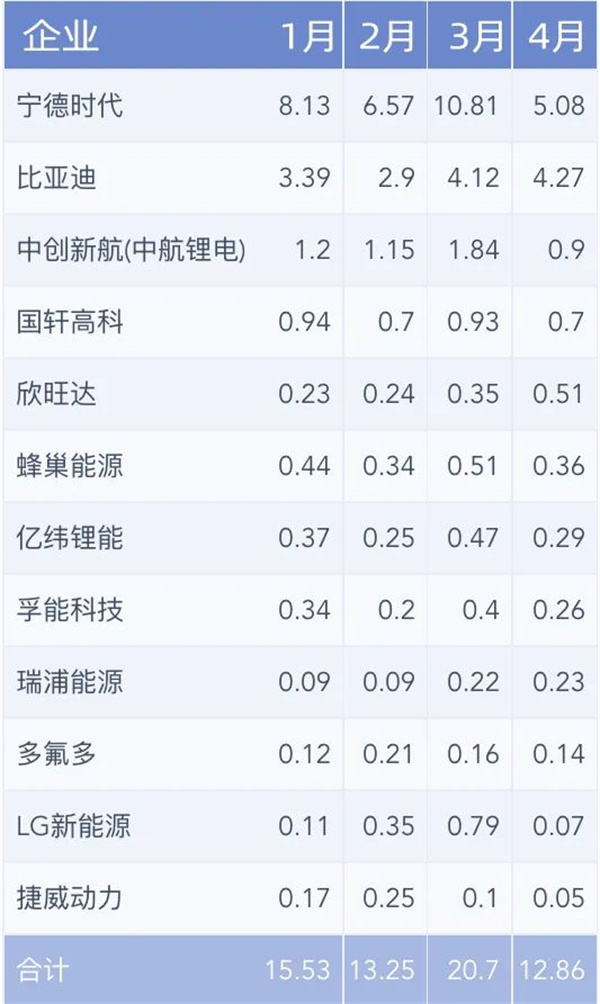

3) 從供應商來看,寧德時代裝機量5.08GWh,比亞迪4.27GWh,這是兩家企業差距最小的月份,也能折射出一個問題——在電池持續降價的過程中,垂直整合下的電池資產未必是財富,但是在價格波動需要控制成本階段,車企和電池廠家的博弈關系就客觀存在。車企可以在需求端減速,這對于電池企業來說,要保持產能利用率就很難。

4) 我個人判斷,動力電池在緊缺階段,賣方確實取得了對下游的定價權,但是當成本沒有像當初預計走的時候,買方可以調整自己策略。推500公里的純電還是推插電?這個可以基于財務分析來平衡的。2022年的博弈,使得車企開始考慮在高滲透率下,HEV(2kWh)、PHEV(8-10kWh)、EREV(25-40kwh)和BEV(60-90kWh)該怎么組合。另外,車企也開始不斷沿著電池產業鏈往上走,增強掌控力和話語權。

產量環比下跌,后市不樂觀

我們首先還是梳理下產量和安裝量數據情況。

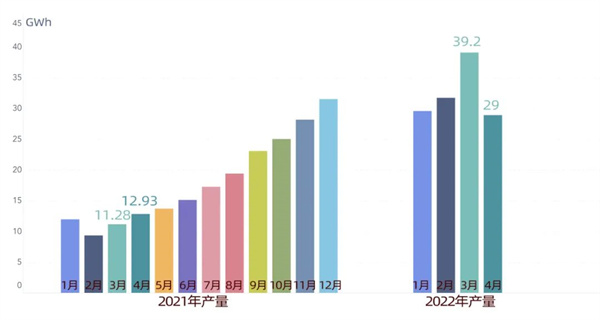

4月動力電池產量共計29.0GWh,同比增長124.1%,環比下降26.1%。三元電池產量10.3GWh,占總產量35.5%,同比增長53.5%,環比下降33.9%;磷酸鐵鋰電池產量18.6GWh,占總產量64.3%,同比增長200.7%,環比下降21.0%。

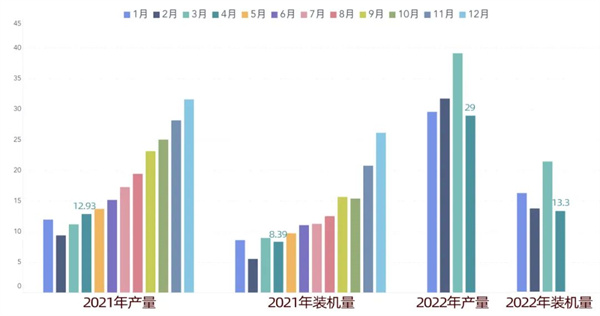

如下圖所示,從趨勢來看,在2021年爬坡之后,動力電池大擴產的趨勢有了一段時間的停頓。

從這個數據來看,我們能看到從Q2開始的不穩定。由于電池的定價在Q2有30%左右的跳躍,傳導到整車定價,一片漲價此起彼伏。整車企業對于訂單池的跟蹤和全年的銷量都在調整,在Q3才能真正評估在當前經濟環境下,消費者對于純電動汽車的接受度。

到2022年4月,動力電池累計產量達到了129.6GWh,累計同比增長183.5%,這對于資源端的需求還是大幅增加的。三元電池48.3GWh,磷酸鐵鋰81.0GWh,中國基于市場化的探尋之路一直在努力,中國的動力電池成本之前也是做到了全球最低了。

在產量和本土裝機量比較之后,我們其實可以分析出來,目前國內通過整車出口和電池出口的方式,有不少動力電池其實送往全球使用的。

根據碳酸鋰的情況來看,5.11工業級碳酸鋰,現貨散單報價42.5-43.5萬/噸(含稅),較前日漲1500元。這個40萬至上的報價可能還要穩定一段時間。

裝車量來看, 4月動力電池裝車量13.3GWh,同比增長58.1%,環比下降38.0%。三元電池裝車量4.4GWh,占總裝車量32.9%,同比下降15.6%,環比下降46.9%;磷酸鐵鋰電池裝車量8.9GWh,占總裝車量67.0%,同比增長177.2%,環比下降32.6%。

在這里,我們能看到三元電池當前的弱需求。特別是在疫情下,比亞迪一枝獨秀,磷酸鐵鋰的用量還在持續累積,2022年磷酸鐵鋰電池累計使用38.7GWh,對應三元電池累計使用量只有25.7GWh。

動力電池廠家繼續淘汰賽

4月動力電池方面只有34家動力電池企業了,排名前3家、前5家、前10家動力電池企業動力電池裝車量分別為10.2GWh、11.5GWh和12.7GWh,占總裝車量比分別為77.2%、86.4%和96.0%。

在小鵬和廣汽的帶動下,4月中航創新在三元和磷酸鐵鋰方面的量都表現不錯;蜂巢能源目前磷酸鐵鋰的量超過了三元,欣旺達的三元電池達到了0.46GWh,幾家二線電池企業表現都不錯。

這是寧德時代和比亞迪差距最小的一個月,其中比亞迪磷酸鐵鋰電池比亞迪的安裝量還反超了寧德時代(特斯拉的需求因為疫情停頓了)。

這也引發我們思考一個核心問題:隨著動力電池成本上升,能用得起動力電池的車企,在下游的博弈地位是否在上升?

疫情給了整個產業出了一個難題,當前價格重新回到1元/Wh時代,特斯拉的60kWh電池成本回到6萬以上,這樣500公里的車輛,能否推動要看企業的運營能力了。

之前電池企業對產能的規劃,此時也能看清其目的——大規模的產能規劃一方面是為了未來準備,另外一方面非常考驗和下游車企的綁定——如果能夠達成戰略關系的話。

我的理解,從目前電池技術路線來考慮,車企是希望存在差異化的。以特斯拉的4680、大眾的標準電池和Volvo自己定義的下一代電池為例,類似豐田、通用汽車都在這條路上走下去。

從電動汽車切入電池行業,誰主沉浮?

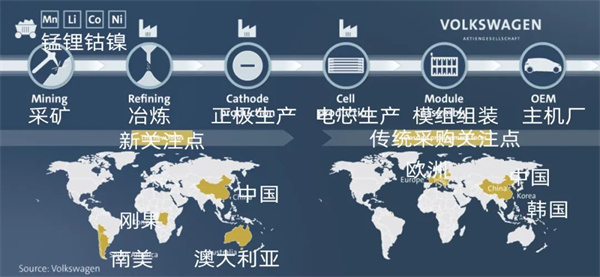

先來看看大眾汽車的動力電池策略——不斷向上走:在車企車輛生產、模組Pack組裝、電芯生產,再往上游走涉及到主要材料,這個鏈條很長。但大眾走得很堅決。

到了2022年,一個負責任的車企都需要在電池環節去做一些工作,從掌握電池中游的尺寸和規格定義,到電芯制造再到關鍵材料的鎖定——一直往上走這個過程不可避免。特別是從全球范圍去獲取資源,這里有很多的交互工作。

我們能看到,中韓兩邊的電池力量在過去的10年掌握了話語權,通過和下游車企協商探討,以一個比較合理價格可靠供應。這是過去10年,車企愿意交給電池龍頭來處理所有的事宜的代價。

而到了這波由材料引發的漲價,原來的默契機制被打破了。甚至韓國動力電池企業在2024-2025年遠期價格都控制不住,這引發了車企對電池的戰略聚焦。

第一步:從單供應商,在2023年開始轉化為多供應商;

第二步:從原有Pack模式,開始探討電芯規格的合理性,探索自建和多供應商的協同;

第三步:通過投資或者戰略聯盟的方式,鎖定下一代電池的開發能力,并且探討下一代電池的制造可能性。

我的理解,這個過程是需求量在20GWh以上的車企必然選擇,無論是誰到了這個點必然是這么嘗試的。

動力電池行業真的是可以長期觀察的。在這個過程中,技術和工藝快速變化,2-3年有大的波動。而以半年為單位的技術發布,則更是目不暇接。精彩還在后面。

責任編輯: 李穎