與組件同屬光伏系統(tǒng)的核心設(shè)備,光伏逆變器號稱光伏電站的“大腦”,承擔(dān)著連接光伏陣列及電網(wǎng)的重要職責(zé)。本職業(yè)務(wù)外,近年來資本市場也成了逆變器企業(yè)的攻堅主戰(zhàn)場,固德威、錦浪科技等多家企業(yè)成功敲響“開市鑼”,古瑞瓦特、首航新能源等積極沖擊上市,逆變器也成為光伏上市企業(yè)扎堆行業(yè)之一。

隨著年中報陸續(xù)披露,本文聚焦逆變器企業(yè),從營收、凈利潤、總資產(chǎn)、逆變器業(yè)務(wù)營收、市值等多個維度,展現(xiàn)逆變器市場的競爭態(tài)勢。

(PS.以下僅為A股逆變器上市企業(yè)數(shù)據(jù),并不能完整代表逆變器行業(yè)整體情況,僅供參考。)

1、營收

(注:由于逆變器業(yè)務(wù)占比較少,故未包含特變電工、正泰電器、中車時代電氣、英威騰、易事特數(shù)據(jù),下同。)

從營收數(shù)據(jù)來看,逆變器龍頭陽光電源斷層式領(lǐng)先,也是唯一破百億的企業(yè)。沉浸光伏逆變器業(yè)務(wù)25年,截至2022年6月,陽光電源逆變設(shè)備全球累計裝機量突破269GW。

錦浪科技、德業(yè)股份緊隨其后。錦浪科技主營業(yè)務(wù)為并網(wǎng)逆變器、儲能逆變器,上半年營收分別為18.1億元、2.98億元,占營收比重分別為74.13%、12.21%。與此同時,2019年錦浪科技成立全資子公司錦浪智慧,從事光伏電站開發(fā)、建設(shè)及運營,截至6月底,已投運的分布式光伏電站總裝機約201.76MW。而德業(yè)股份,其逆變器業(yè)務(wù)在2022年上半年超越原有的熱交換器業(yè)務(wù)成為公司第一大業(yè)務(wù)板塊,營收比重提升至48.91%。

2、營收增幅

營收增幅方面,昱能科技、錦浪科技、禾邁股份以60%以上的增幅領(lǐng)先。其中作為微型逆變器代表企業(yè),禾邁股份、昱能科技先后登錄科創(chuàng)板,截至9月16日,股價分別上漲103%、99%。

3、凈利潤

凈利潤領(lǐng)跑的仍然是陽光電源、德業(yè)股份和錦浪科技,特別是陽光電源,領(lǐng)先后者一倍。事實上,位居競爭充分的逆變器市場,包括陽光電源、華為在內(nèi)的TOP3企業(yè),憑借技術(shù)優(yōu)勢和豐富的產(chǎn)品系列,位居全球逆變器前三,且市占率穩(wěn)步上升。

而凈利潤降低的企業(yè),一方面在于半導(dǎo)體、大宗商品、國際物流等成本大幅增加,如逆變器核心元器件IGBT模塊,在國產(chǎn)產(chǎn)品仍未滿足性能要求下,仍以國外品牌供應(yīng)為主,“缺芯潮”依舊;另一方面在于增強競爭力、擴大經(jīng)營規(guī)模,如固德威指出,新設(shè)智慧能源事業(yè)部、光電建材事業(yè)部,員工人數(shù)增加,各項日常經(jīng)營開支增加,但新設(shè)事業(yè)部尚未同比產(chǎn)生收入導(dǎo)致利潤受損。

4、凈利潤增幅

凈利潤增幅中,昱能科技、禾邁股份兩大微逆企業(yè)表現(xiàn)亮眼。微型逆變器作為組件級控制的電力電子設(shè)備,在發(fā)電、安全等方面優(yōu)勢盡顯,特別是美國、歐盟等海外市場出臺屋頂光伏組件級關(guān)斷等強制標(biāo)準(zhǔn),成為當(dāng)下微型逆變器的主要應(yīng)用市場。而國內(nèi),掣肘于經(jīng)濟因素,微型逆變器的市場仍然有限。

5、總資產(chǎn)

總資產(chǎn)榜,陽光電源以超500億元絕對領(lǐng)先,錦浪科技同樣以超百億元緊隨其后。而總資產(chǎn)規(guī)模增幅最大的則是最新上市的昱能科技,同比增長高達(dá)526.64%。

6、“造血能力”

經(jīng)營活動現(xiàn)金流量凈額代表了一個企業(yè)的造血能力。從2022年上半年逆變器企業(yè)的造血能力來看,科華數(shù)據(jù)無論現(xiàn)金流亦或增幅情況均遙遙領(lǐng)先。2021年,科華數(shù)據(jù)整合新能源業(yè)務(wù),成立全資子公司廈門科華數(shù)能科技有限公司,實施科華數(shù)據(jù)、科華數(shù)能“雙子星”戰(zhàn)略。另外亮眼的還有禾望電氣,同比增幅高達(dá)8343.06%。

當(dāng)然,處于失血狀態(tài)的企業(yè)也不在少數(shù),原因包括備貨導(dǎo)致現(xiàn)金流出增加、規(guī)模擴大日常經(jīng)營開支增加、到期款項較多等。

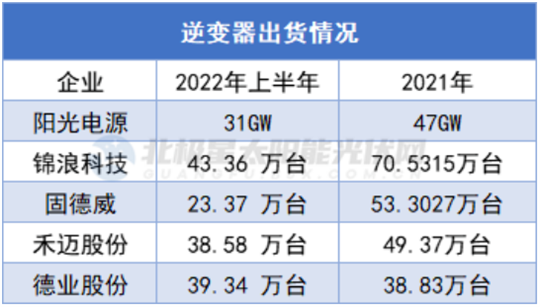

7、逆變器出貨

逆變器出貨僅展示公布數(shù)據(jù)的相關(guān)企業(yè),且需要說明的是,由于公布的數(shù)據(jù)單位不同,且逆變器功率不同,各企業(yè)數(shù)據(jù)之間并不能縱向?qū)Ρ龋贿^橫向?qū)Ρ葋砜矗髌髽I(yè)2022年上半年的數(shù)據(jù)直追2021年全年,今年再創(chuàng)新高或是大概率事件。

8、研發(fā)投入

作為技術(shù)密集型行業(yè),研發(fā)投入可謂保障著企業(yè)的技術(shù)領(lǐng)先性和產(chǎn)品更迭速度。2022年上半年,陽光電源研發(fā)投入達(dá)7億元以上,固德威、科華數(shù)據(jù)、錦浪科技的研發(fā)費用同樣高達(dá)上億元。此外,多數(shù)企業(yè)的研發(fā)費用保持正增長,其中固德威增幅高達(dá)122.94%。

9、研發(fā)人員

同理研發(fā)費用,研發(fā)人才對逆變器企業(yè)的技術(shù)領(lǐng)先至關(guān)重要。陽光電源2021年末的研發(fā)人員超2700人,科華數(shù)據(jù)、固德威遠(yuǎn)超同行。

10、市值

市值是衡量企業(yè)價值的重要標(biāo)尺,其不僅能反映企業(yè)的當(dāng)期經(jīng)營業(yè)績和市場地位,同時還能體現(xiàn)企業(yè)的未來成長潛力。

截至9月16日,10家逆變器企業(yè)的總市值達(dá)5432億元,其中超過千億市值的僅陽光電源一家。搭載“雙碳”旋風(fēng),逆變器企業(yè)進(jìn)入高景氣周期,但相比光伏其他環(huán)節(jié),逆變器也是競爭最為激烈的環(huán)節(jié)之一,有統(tǒng)計數(shù)據(jù)顯示,2009年以來,中國市場上出現(xiàn)的逆變器品牌,消失的高達(dá)九成以上。盡享時代紅利,仍須企業(yè)在企業(yè)經(jīng)營、技術(shù)研發(fā)等多方角力。

責(zé)任編輯: 李穎