冬季保供在即,煤炭市場價格持續(xù)堅挺

——2022年10月煤炭市場分析及后市展望

(中能傳媒能源安全新戰(zhàn)略研究院)

核心提示

◆一攬子穩(wěn)增長政策加速落地生效,伴隨高溫天氣逐漸結(jié)束、傳統(tǒng)生產(chǎn)旺季到來,我國三季度GDP增速較二季度明顯改善,經(jīng)濟總體呈現(xiàn)恢復(fù)向好態(tài)勢。與此同時,9月社會消費品零售總額同比增速回落,且外需走弱對我國出口的影響開始逐步顯現(xiàn)。后續(xù)仍待狠抓相關(guān)政策落實,充分釋放政策效能,著力保持經(jīng)濟運行在合理區(qū)間,力爭實現(xiàn)最好結(jié)果。

◆9月份原煤生產(chǎn)繼續(xù)保持較快增長,生產(chǎn)原煤3.9億噸,同比增長12.3%,日均產(chǎn)量回升至1200萬噸以上,達1289萬噸。

◆9月我國煤炭進口延續(xù)了8月的上升態(tài)勢,進口3034.8萬噸,創(chuàng)下了今年以來的最高紀錄。國際上,隨著烏克蘭危機的不斷升級和加劇,地緣政治疊加經(jīng)濟、社會各種矛盾,歐洲能源危機更趨復(fù)雜嚴峻,推動西歐市場動力煤價格于9月底再次反彈上漲,印尼動力煤HBA價格更是創(chuàng)出超330美元/噸的空前新高。

◆原計劃9月28日至10月22日的大秦線秋季集中檢修將延長一周,至10月29日結(jié)束,為期32天。目前力保每天80萬噸運量。近期內(nèi)蒙古、山西、新疆長途汽運亦受阻明顯,運費大幅上漲。

◆隨著“金九銀十”接近尾聲,非電行業(yè)煤炭補庫需求將受到壓制,而煤電企業(yè)電煤日耗季節(jié)性回落,維持正常的長協(xié)及剛需拉運節(jié)奏。雖然受資源偏緊、煤價過高等因素影響,下游客戶大都期待煤價回落后再采購,觀望情緒仍存,但基于對供應(yīng)不足、進口煤量可能減少、冬季消費高峰的預(yù)期,部分用戶考慮到成本因素和煤價漲跌變化,提前釋放出一定數(shù)量的采購拉運需求,繼續(xù)支撐港口煤價保持堅挺。

9月煤炭市場運行情況:煤炭結(jié)構(gòu)性緊缺難解 煤炭市場價格走高

01

原煤生產(chǎn)較快增長,日均產(chǎn)量回升至1200萬噸以上

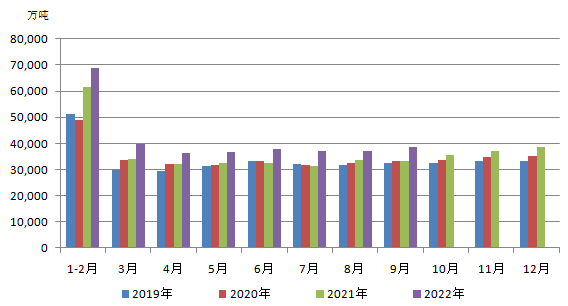

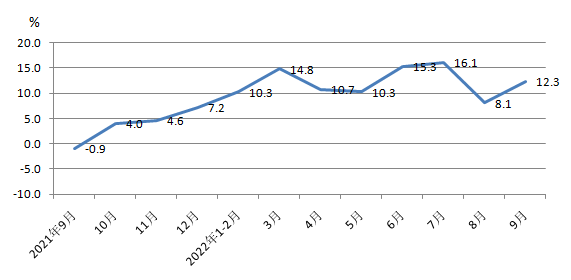

9月份,原煤生產(chǎn)繼續(xù)保持較快增長,生產(chǎn)原煤3.9億噸,同比增長12.3%,增速比上月加快4.2個百分點,日均產(chǎn)量1289萬噸,較上月提高94萬噸。1-9月份,生產(chǎn)原煤33.2億噸,同比增長11.2%。

圖1 2019-2022年月度規(guī)模以上工業(yè)原煤產(chǎn)量

圖2 規(guī)模以上工業(yè)原煤產(chǎn)量增速月度走勢

02

煤炭進口量創(chuàng)年內(nèi)新高

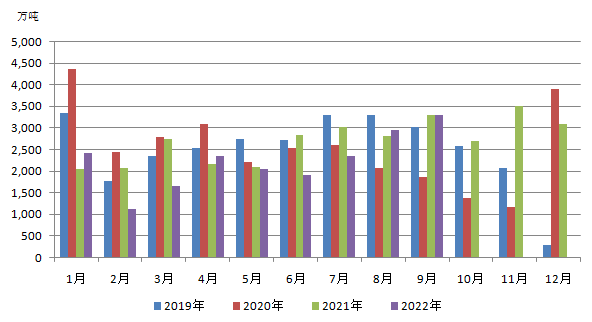

9月份,我國進口煤炭3034.8萬噸,創(chuàng)下了今年以來的最高紀錄,同比增長0.6%,增速較上月回落。9月份進口量延續(xù)了8月的上升態(tài)勢,較8月份的2945.6萬噸增加359.2萬噸。9月份煤炭進口額397068萬美元,同比下降0.1%,煤炭進口均價較上月有所回落。1-9月份,全國共進口煤炭20092.4萬噸,同比下降12.7%,降幅較前8個月收窄2.2個百分點;累計進口金額3034325萬美元,同比增長43.3%。

圖3 2019-2022年煤炭月度進口量

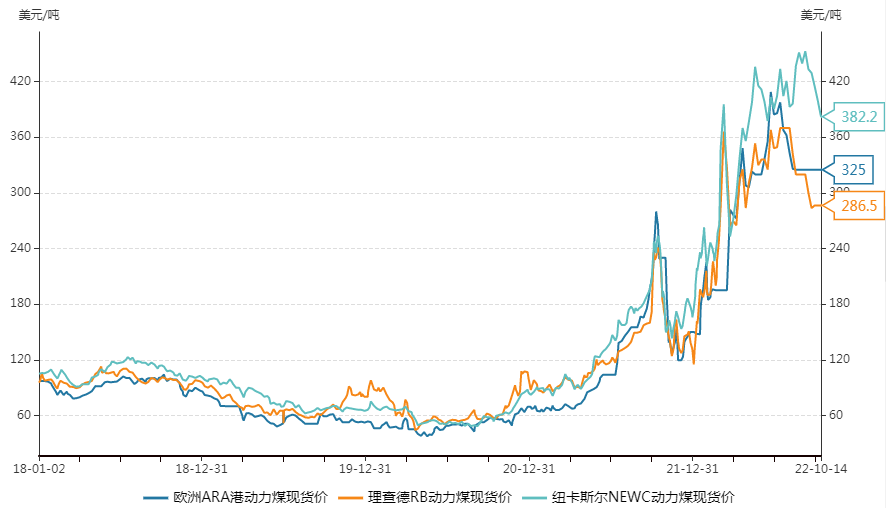

繼9月底“北溪”天然氣管道遭到嚴重破壞后,挪威海底電纜斷裂、德國北部鐵路遭蓄意破壞陷入癱瘓、克里米亞大橋發(fā)生劇烈爆炸等一系列事件連續(xù)發(fā)生。隨著烏克蘭危機的不斷升級和加劇,地緣政治疊加經(jīng)濟、社會各種矛盾,歐洲能源危機更趨復(fù)雜嚴峻,對今冬歐洲能源供應(yīng)的憂慮也進一步加劇,推動西歐市場動力煤價格于9月底再次反彈上漲。南非、哥倫比亞煤價走勢也出現(xiàn)回轉(zhuǎn)上漲,美國煤炭價格上漲首次突破每噸200美元大關(guān),印尼動力煤HBA價格更是創(chuàng)出超330美元/噸的空前新高。進入10月,全球動力煤價格普遍高位回落,歐洲、美洲、南非、澳大利亞煤炭價格下降,印尼煤炭價格企穩(wěn)。

因拉尼娜氣候效應(yīng)和暴雨洪水淹沒一些礦井,印尼最大的煤炭公司布米資源將其2022年的產(chǎn)量預(yù)期從8100萬~8600萬噸下調(diào)至7000萬~7800萬噸。印尼礦商普遍仍看好后期的中國需求,疊加印尼當(dāng)?shù)亟涤晏鞖庥绊懨禾抗?yīng),支撐看漲情緒,印尼動力煤價格依舊堅挺。但因亞洲買家需求仍相對低迷,市場交易清淡,礦商報價高位略有回調(diào)。據(jù)市場消息,截至10月21日,印尼煤3800卡FOB價格為93.2美元/噸,周環(huán)比下跌了0.5美元/噸,4600卡FOB價格為133.2美元/噸,周環(huán)比下跌了2.75美元/噸。

圖4 國際煤炭現(xiàn)貨價格

03

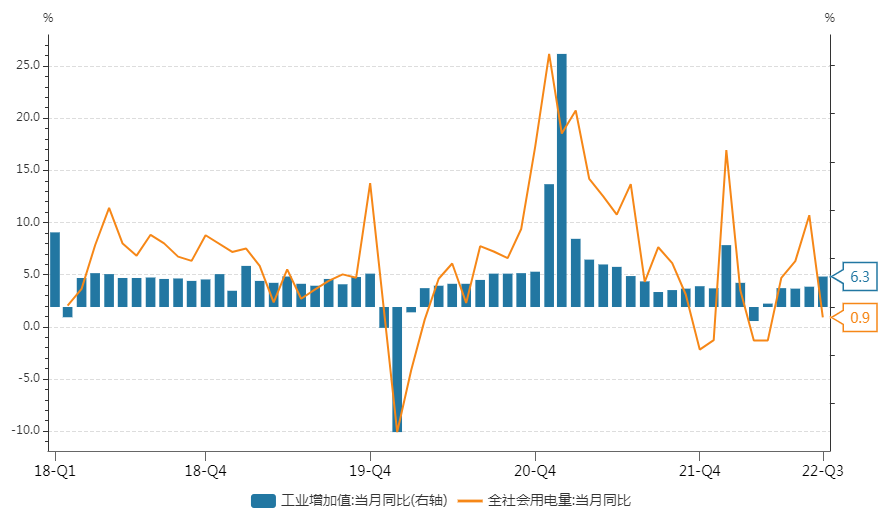

電力生產(chǎn)回落,全社會用電量同比增長0.9%

9月份,電力生產(chǎn)明顯回落,發(fā)電6830億千瓦時,同比下降0.4%,上月為增長9.9%,日均發(fā)電227.7億千瓦時。1-9月份,發(fā)電6.3萬億千瓦時,同比增長2.2%。分品種看,9月份,火電、風(fēng)電增速放緩,水電、核電降幅擴大,太陽能發(fā)電增速加快。其中,火電同比增長6.1%,增速比上月回落8.7個百分點;風(fēng)電增長25.8%,增速比上月放緩2.4個百分點;水電下降30.0%,降幅比上月擴大19.0個百分點;核電下降2.7%,降幅比上月擴大2.1個百分點;太陽能發(fā)電增長18.9%,增速比上月加快8.0個百分點。

9月份,全社會用電量7092億千瓦時,同比增長0.9%。分產(chǎn)業(yè)看,第一產(chǎn)業(yè)、第二產(chǎn)業(yè)用電量分別同比增長4.1%、3.3%,第三產(chǎn)業(yè)、城鄉(xiāng)居民生活用電量分別同比下降4.6%、2.8%。1-9月,全社會用電量累計64931億千瓦時,同比增長4.0%。分產(chǎn)業(yè)看,第一產(chǎn)業(yè)、第二產(chǎn)業(yè)、第三產(chǎn)業(yè)、城鄉(xiāng)居民生活用電量分別同比增長8.4%、1.6%、4.9%、13.5%。

圖5 工業(yè)增加值與全社會用電量同比變化情況

04

前三季度國鐵發(fā)送煤炭15.7億噸,同比增長11.1%

今年1-9月份,國家鐵路貨物運輸持續(xù)保持高位運行,累計發(fā)送貨物29.21億噸,同比增加1.74億噸、增長6.3%,為穩(wěn)住經(jīng)濟大盤提供有力運輸保障。在貨運中,電煤運輸保障精準(zhǔn)有力。大秦、唐包、瓦日、浩吉、烏將線等主要煤運通道保持暢通,并增開煤運重載列車,通過北煤南運、西煤東運和疆煤外運,持續(xù)加大電煤保供力度。同時,國鐵緊密對接地方政府經(jīng)濟運行部門和電廠企業(yè),對電煤運輸需求做到“充分滿足、應(yīng)裝盡裝”。1-9月份,國家鐵路發(fā)送煤炭15.7億噸,同比增長11.1%;其中電煤11億噸,同比增長17%。截至9月30日,全國363家鐵路直供電廠存煤6548萬噸,同比增加3566萬噸;可耗天數(shù)29天,同比增加15天,保持較高水平。

為在秋季檢修前增加港口庫存積累,大秦線9月份加大發(fā)運力度,在27天里有15天處于滿發(fā)130萬噸以上的狀態(tài)。9月,大秦鐵路完成貨物運輸量3626萬噸,同比增長4.74%。日均運量120.87萬噸。1-9月,大秦線累計完成貨物運輸量31914萬噸,同比增長2.80%。

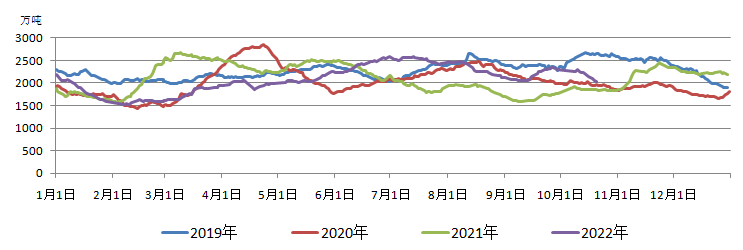

9月下旬,因大秦線10月份檢修及全國大范圍降溫帶動煤炭冬儲提前,下游電廠增加采購規(guī)模。9月最后一周秦皇島港與黃驊港煤炭吞吐量同比增加19.6%;9月30日,兩港庫存同比增加4.4%,較9月20日增加1.2%。10月上旬,為保障迎峰度冬,產(chǎn)地逐步增加產(chǎn)量并優(yōu)先保證動力煤供應(yīng),秦皇島港與神華黃驊港煤炭吞吐量同比增加4.2%。但近期受檢修、疫情等因素影響,大秦線運量下降,秦皇島港調(diào)入量在15日降至12.4萬噸,比前一日大幅減少25.2萬噸。21日秦皇島港庫存降至435萬噸,北方九港庫存合計2040萬噸,較9月底下降255.7萬噸。

圖6 北方九港庫存合計年度對比

05

臺風(fēng)及冷空氣共同影響,沿海運費反彈

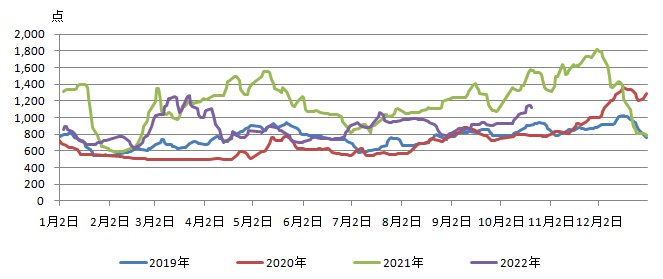

9月最后一周,臨近十一長假,大秦線檢修進入倒計時,部分中小企業(yè)仍有補庫需求,且10月重要會議召開,部分終端電廠也有一定補庫需求,錨地船舶數(shù)量有所增多。另一方面煤價走高面臨政策壓力,市場觀望情緒逐漸升溫。北方港運力供需整體維持平衡,海運煤炭運價呈平穩(wěn)走勢。十一長假后,北方港優(yōu)質(zhì)貨源仍較少,隨著全國氣溫繼續(xù)降低及大秦線檢修開始,且下游鋼材、建材及化工市場明顯回暖,產(chǎn)品終端用戶需求增強。海運煤炭市場運力需求緩增,船東報價由于尋船增多而小幅提高。10月中下旬,在臺風(fēng)及冷空氣共同影響下,華南沿海海域風(fēng)力增大,部分進港船舶避風(fēng)導(dǎo)致船期延誤,船舶周轉(zhuǎn)率下降,市場可用運力減少,沿海煤炭運價持續(xù)上漲。10月19日,海運煤炭運價指數(shù)OCFI報收于1139.96點,創(chuàng)年內(nèi)近7個月以來高點,隨后回落,10月21日報收于1125.68點。

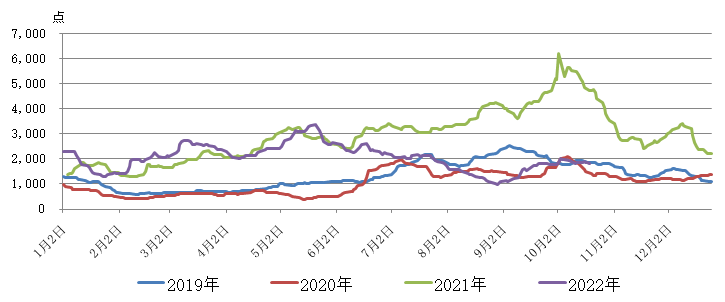

波羅的海干散貨運價指數(shù)進入9月開啟反彈模式。9月30日,BDI指數(shù)上漲3點至1760點,其9月月漲幅已達82.4%,創(chuàng)下2020年6月以來最大單月漲幅。10月5日,該指數(shù)站在1900點上方,報收于1996點,短短一個多月的時間漲幅超過100%。業(yè)內(nèi)人士分析認為,從全球來看,一方面,9月阿根廷針對大豆出口商實行優(yōu)惠匯率刺激出口和創(chuàng)匯,大豆集中發(fā)運增加了海運需求,另一方面,冬季臨近,歐洲各國開始搶運煤炭過冬,拉動巴拿馬型船的運價。從國內(nèi)來看,市場對鐵礦石需求回升。這些因素促成了干散貨航運市場的回暖。除了基本面的改善外,“超跌反彈”也是本輪BDI指數(shù)上漲的重要原因。隨后BDI指數(shù)開始回落,10月21日報收于1819點。

圖7 海運煤炭運價指數(shù)(OCFI)

圖8 波羅的海干散貨運價指數(shù)(BDI)

06

政策性開發(fā)性金融工具加速落地,主產(chǎn)地保供持續(xù)發(fā)力

為支持煤炭、煤電行業(yè),政策性開發(fā)性金融工具正加速落地。日前,國開基礎(chǔ)設(shè)施投資基金、農(nóng)發(fā)基礎(chǔ)設(shè)施基金、進銀基礎(chǔ)設(shè)施基金的相關(guān)信息顯示,政策性開發(fā)性金融工具已落地規(guī)模超6000億元。今年前三季度,開發(fā)銀行持續(xù)加大對清潔能源、能源保供、煤炭清潔高效利用等能源重點領(lǐng)域的支持力度,發(fā)放能源貸款4069億元,同比增長26%。下一步,國家開發(fā)銀行將積極發(fā)揮開發(fā)性金融功能作用,助力夯實煤炭煤電兜底保障作用,推動煤炭清潔高效利用,全力做好東北三省等重點地區(qū)能源保供金融服務(wù),確保能源安全穩(wěn)定供給,大力支持綠色低碳清潔能源發(fā)展。

與此同時,煤炭各主產(chǎn)地也不斷發(fā)力,全力增產(chǎn)保供。今年以來山西在保證安全生產(chǎn)的前提下,加快產(chǎn)能釋放,加強生產(chǎn)調(diào)度,加強對中長協(xié)合同的履約監(jiān)管,強化運力保障,全力完成國家下達的煤炭增產(chǎn)保供任務(wù)。1-9月,山西省產(chǎn)煤9.77億噸,增長10.5%,外調(diào)煤量5.56億噸。內(nèi)蒙古煤炭在產(chǎn)產(chǎn)能占全國總產(chǎn)能的四分之一以上,1-8月份,全區(qū)規(guī)模以上工業(yè)企業(yè)原煤產(chǎn)量7.73億噸,同比增長15.6%,其中8月份日均產(chǎn)量305萬噸,連續(xù)11個月突破300萬噸,鄂爾多斯市、呼倫貝爾市和錫林郭勒盟三大原煤主產(chǎn)區(qū)產(chǎn)量均保持兩位數(shù)增長。新疆扎實做好能源增產(chǎn)保供,不斷擴大“疆電外送”“疆煤外運”規(guī)模,形成政府可調(diào)度煤炭儲備271萬噸,能源生產(chǎn)、外送、儲備能力保持較快增長。1-9月,全區(qū)煤炭產(chǎn)量增長35.7%、排全國第2位;實現(xiàn)“疆煤外運”5566.5萬噸、增長近1倍。

07

市場煤價格走高拉動電企煤炭采購成本波動上行

隨著北方部分地區(qū)逐步供暖,供熱量進入上漲期,但總體上處于低水平階段,且因制冷負荷下降,煤電機組發(fā)電量和日耗環(huán)比小幅下降。據(jù)中電聯(lián)信息,10月第二周(10月7日至10月13日)納入其統(tǒng)計的燃煤發(fā)電企業(yè)日均發(fā)電量,環(huán)比(9月30日至10月6日)減少3.8%,同比增長0.8%;日均耗煤量環(huán)比減少2.4%,同比增長2.8%;煤炭入廠量增加,再次呈現(xiàn)入廠量高于耗量狀態(tài),庫存繼續(xù)緩慢上漲,電煤庫存高于同期4637萬噸,庫存可用天數(shù)23.2天。

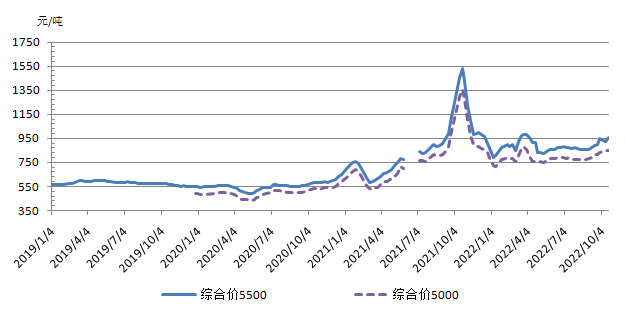

雖然煤電機組發(fā)電量和日耗環(huán)比減少,但9月底煤炭主產(chǎn)地因安全事故造成部分煤礦停產(chǎn),煤炭產(chǎn)量受限,疊加結(jié)構(gòu)性缺貨,主產(chǎn)地煤市延續(xù)漲勢。同時,下游水泥價格普遍上調(diào),建材市場需求繼續(xù)向好,非電終端煤炭整體需求保持緩慢增長態(tài)勢,且民用需求亦在增多,環(huán)渤海港口市場煤貨源緊張狀態(tài)延續(xù),北方港煤價再次探漲。十一長假后,冷空氣不斷,下游電廠日耗回落較明顯,民用電負荷持續(xù)降低。但因長假期間部分坑口及港口出現(xiàn)新冠肺炎確診病例,對產(chǎn)運環(huán)節(jié)的短期擾動較大,助推港口現(xiàn)貨煤價繼續(xù)探漲,連創(chuàng)年度新高。10月21日中國沿海電煤采購價格指數(shù)(CECI沿海指數(shù))市場交易價5500大卡規(guī)格品報收于每噸1542元,自8月下旬以來累計上漲405元。市場交易價的不斷上行,推高了煤電企業(yè)電煤采購綜合成本。10月21日,中國沿海電煤采購價格指數(shù)(CECI沿海指數(shù))綜合價5500大卡規(guī)格品報收于每噸956元,創(chuàng)下自3月底以來的最高價。

圖9 中國沿海電煤采購價格指數(shù)(CECI沿海指數(shù))

08

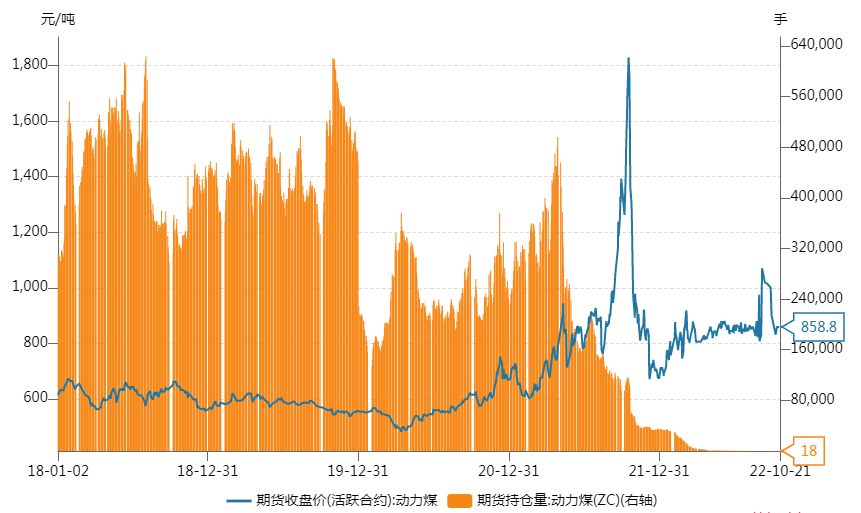

動力煤期貨資金繼續(xù)流出,價格小幅震蕩

9月以來,動力煤期貨價格沖高創(chuàng)年內(nèi)高點后回落。10月21日動力煤活躍合約收盤于每噸858.8元,持倉量僅余18手。

圖10 動力煤期貨走勢

煤炭后市展望:冬季保供在即,煤炭市場價格持續(xù)堅挺

01

政策持續(xù)發(fā)力,經(jīng)濟恢復(fù)向好

我國三季度GDP增速較二季度明顯改善,第二產(chǎn)業(yè)表現(xiàn)總體上好于第三產(chǎn)業(yè)。經(jīng)初步核算,按不變價格計算,我國前三季度GDP同比增長3.0%,比上半年加快0.5個百分點,經(jīng)濟總體呈現(xiàn)恢復(fù)向好態(tài)勢。

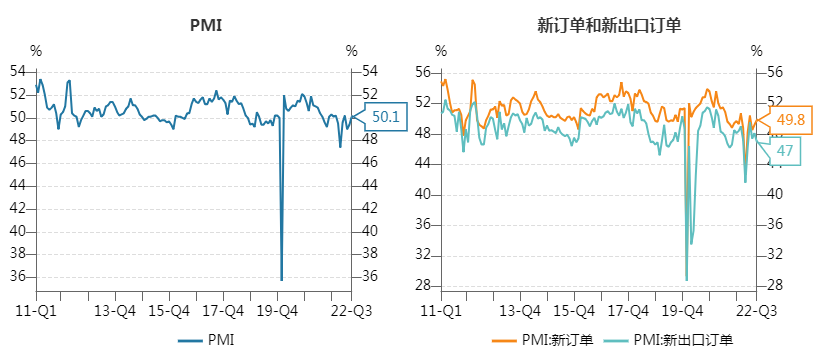

隨著一攬子穩(wěn)增長政策加速落地生效、高溫天氣逐漸結(jié)束、傳統(tǒng)生產(chǎn)旺季到來,制造業(yè)景氣重新回到擴張區(qū)間,表現(xiàn)出較好的復(fù)蘇趨勢。9月,制造業(yè)PMI為50.1%,比上月上升0.7個百分點,升至臨界點以上;非制造業(yè)PMI和綜合PMI產(chǎn)出指數(shù)分別為50.6%和50.9%,分別比上月下降2.0和0.8個百分點,均連續(xù)4個月高于臨界點。具體分項看,PMI生產(chǎn)指數(shù)為51.5%,較上月增加1.7個百分點;新訂單指數(shù)為49.8%,比上月上升0.6個百分點,兩個指數(shù)均呈復(fù)蘇態(tài)勢,生產(chǎn)端復(fù)蘇勢頭較為強勁。與此同時,9月,政策支撐下的投資拉動特征更加明顯,基建投資、制造業(yè)投資增速高位上行,尤其是基建中的電力投資、制造業(yè)中的高技術(shù)產(chǎn)業(yè)投資增速高于總體。

與此同時,9月社會消費品零售總額同比增速回落至2.5%。9月我國出口增速回落至5.7%,歐日韓印等主要貿(mào)易對象制造業(yè)PMI均持續(xù)回落,外需走弱對我國出口的影響逐步顯現(xiàn)。而房地產(chǎn)投資也繼續(xù)承壓。

在外部環(huán)境更趨復(fù)雜嚴峻、國內(nèi)經(jīng)濟恢復(fù)基礎(chǔ)仍不牢固的形勢下,政策端多渠道布局已經(jīng)開啟。國務(wù)院相繼推出了四季度設(shè)備更新改造再貸款,以及聚焦于低線級城市商品房銷售的階段性差異化信貸政策。國常會提出,在第四季度,將收費公路貨車通行費減免10%、政府定價貨物港務(wù)費標(biāo)準(zhǔn)降低20%,并對收費公路經(jīng)營主體給予定向金融政策支持,用好1000億元交通物流專項再貸款,支持貨運企業(yè)和司機等紓困。預(yù)計隨著宏觀政策繼續(xù)發(fā)力,貨幣政策寬松態(tài)勢持續(xù),四季度GDP同比增速有望繼續(xù)改善。

圖11 中國制造業(yè)PMI

02

煤炭產(chǎn)運受到一定干擾

進入10月后,煤炭主產(chǎn)地出現(xiàn)疫情,煤炭生產(chǎn)受到一定影響。鐵路運輸方面,據(jù)太原鐵路局消息,原計劃9月28日至10月22日的大秦線秋季集中檢修將延長一周,至10月29日結(jié)束,為期32天。目前力保每天80萬噸運量。公路運輸方面,近期內(nèi)蒙古、山西、新疆長途汽運受阻明顯,運費大幅上漲。

03

今冬拉尼娜再度來襲,冬季煤炭保供模式開啟

國家氣候中心最新監(jiān)測結(jié)果顯示,赤道中東太平洋拉尼娜事件在進一步持續(xù),預(yù)計延續(xù)至2022年到2023年的冬季。一般情況下,發(fā)生拉尼娜事件后的冬季(當(dāng)年12月至次年2月),我國大部分地區(qū)氣溫較常年同期偏低。雖然近年來拉尼娜事件當(dāng)年出現(xiàn)暖冬的頻率在增加,但冷冬概率依舊存在。

十一長假后全國氣溫下降,多地出現(xiàn)了今秋首場降雪,黑龍江、內(nèi)蒙古等部分地區(qū)已提前點火供暖。隨著北方地區(qū)陸續(xù)進入冬季供暖季,能源需求大幅攀升。政府部門及不少煤炭企業(yè)印發(fā)了煤炭保供工作方案,開啟了本年度冬季煤炭保供工作模式。

目前國家能源局會同有關(guān)方面全力以赴做好各項準(zhǔn)備,提前研判電力供需形勢,做細做實保供方案,督促各類電源機組應(yīng)開盡開,充分釋放大電網(wǎng)跨省區(qū)的互濟能力,用市場化方式引導(dǎo)用戶錯峰避峰,多措并舉增強能源供應(yīng)。10月11日零時起,全國鐵路實行第四季度列車運行圖,此次調(diào)圖充分發(fā)揮了重載鐵路和煤運大通道作用,貨物列車較以往增加41.5對,進一步增加煤炭運輸能力。

多地、多企業(yè)也密集部署迎峰度冬能源保供工作,提前對接資源,為冬季供熱攢夠“口糧”。黑龍江省超前啟動供熱“冬煤夏儲”;中國華電要求加強供熱機組設(shè)備管理,強化設(shè)備檢查檢修,提高供熱系統(tǒng)可靠性,牢牢守住不發(fā)生供熱斷供、限供的底線。國家能源集團按照優(yōu)先保障民生、突出資源組織、合規(guī)履約兌現(xiàn)、加強協(xié)同指揮的工作思路,定預(yù)案、定專班、定考核,全力以赴保民生、保產(chǎn)量、保供應(yīng)、保兌現(xiàn)、保出力、保庫存。

04

煤炭供需延續(xù)偏緊格局,煤炭價格持續(xù)堅挺

隨著“金九銀十”接近尾聲,鋼鐵、冶煉、水泥等行業(yè)企業(yè)將迎來錯峰生產(chǎn),化工戶采購數(shù)量有限,購買市場煤的非電行業(yè)煤炭補庫需求將受到壓制,煤炭需求將主要來自煤電企業(yè)。而當(dāng)前已值深秋,國內(nèi)終端煤電企業(yè)負荷大多維持在60%~70%,電廠庫存持續(xù)回升,可用天數(shù)不斷增加,在長協(xié)保供基礎(chǔ)上,預(yù)計庫存將繼續(xù)以攀升為主。隨著電煤日耗季節(jié)性回落,下游電廠對當(dāng)前高價煤接受程度不高,維持正常的長協(xié)及剛需拉運節(jié)奏,對市場煤采購主要用于改善煤種結(jié)構(gòu),提高庫存質(zhì)量。

主產(chǎn)地價格短期內(nèi)仍較為平穩(wěn),以窄幅波動為主。據(jù)市場信息,內(nèi)蒙古坑口價在1150元/噸附近,山西地區(qū)坑口價在1300元/噸附近;陜西地區(qū)開工率回升,煤價止?jié)q趨穩(wěn),整體煤價降至1250元/噸附近。

隨著大秦線日均運量下降,北方港調(diào)入、庫存亦出現(xiàn)下降,市場煤資源持續(xù)短缺,當(dāng)前5500大卡平倉價在1630元/噸左右。雖然受資源偏緊、煤價過高等因素影響,下游客戶大都期待煤價回落后再采購,觀望情緒仍存,但基于對供應(yīng)不足、進口煤量可能減少、冬季消費高峰的預(yù)期,部分用戶考慮到成本因素和煤價漲跌變化,提前釋放出一定數(shù)量的采購拉運需求,港口煤價繼續(xù)保持堅挺。

(本報告數(shù)據(jù)來源:國家統(tǒng)計局、中電聯(lián)官網(wǎng)、中國煤炭市場網(wǎng)、WIND、煤炭江湖)

責(zé)任編輯: 張磊